ואלנס מפספסת בשורה התחתונה; מעלה תחזית לרבעון השני

ולנס סמיקונדקטור המספקת שבבים לתקשורת בתעשיות האודיו-וידאו והרכב מדווחת על תוצאותיה לרבעון הראשון של 2024. ההכנסות ברבעון הראשון של 2024 הסתכמו ב-11.6 מיליון דולר, בהשוואה ל-23.9 מיליון דולר ברבעון הראשון של 2023 ובהשוואה לצפי האנליסטים שעמד על 11 מיליון דולר. החברה רשמה הפסד מתואם למניה של 10 סנט בהשוואה להפסד של 5 סנט למניה ברבעון הקודם ובהשוואה לצפי האנליסטים שהיה להפסד של 2 סנט למניה.

שיעור הרווח הגולמי על בסיס GAAP עמד על 59% ברבעון הראשון של 2024, כאשר שיעור הרווח הגולמי על בסיס non-GAAP עמד על 62%. זאת, בהשוואה לשיעור רווח גולמי על בסיס GAAP של 66.1% ברבעון הראשון של 2023 ו-67.2% על בסיס non-GAAP. החברה ציינה כי השינוי משנה לשנה נבע מירידה בהכנסות, שהביאה לספיגת עלויות קבועות נמוכה יותר, מעדכון הערכת עלות מסוימת של מלאי, וכן מכך שברבעון נרשם חלק יחסי גדול יותר בהכנסות מתחום הרכב בהשוואה להכנסות מתחום האודיו-וידאו, בו הרווחיות הגולמית גבוהה יותר. ההפסד על בסיס GAAP הסתכם ב-10 מיליון דולר ברבעון הראשון של 2024, בהשוואה להפסד על בסיס GAAP של 5.4 מיליון דולר ברבעון הראשון של 2023.

ההפסד התפעולי המתואם (Adjusted EBITDA) הסתכם ברבעון הראשון של שנת 2024 בכ-7.1 מיליון דולר, בהשוואה להפסד תפעולי מתואם של 2.9 מיליון דולר ברבעון הראשון של 2023.

יתרת מזומנים, שווי מזומנים ופיקדונות לזמן קצר של החברה עומדים בסך 139.8 מיליון דולר ב-31 במרץ 2024, בהשוואה לסך של 142.0 מיליון דולר בסוף דצמבר 2023, כאשר לחברה אין חוב. יתרת המלאי נכון ליום 31 במרץ 2024 הסתכמה ב-12.5 מיליון דולר, ירידה בהשוואה ל-13.8 מיליון דולר ב-31 בדצמבר 2023.

- ולנס מאכזבת בתחזית ונופלת בטרום; ההכנסות ברבעון מעל לצפי

- אפסייד של 60% - ולנס קופצת אחרי המלצה מ-Needham

- המלצת המערכת: כל הכותרות 24/7

החברה צופה הכנסות של בין 12.5 מיליון דולר ל-13 מיליון דולר ברבעון השני, זאת בהשוואה לצפי האנליסטים שעומד על 11.3 מיליון דולר. שיעור הרווחיות הגולמית צפוי לנוע בין 52% ל-52.5% וההפסד התפעולי המתואם (adjusted EBITDA) צפוי לנוע בין 8 מיליון דולר ל-8.3 מיליון דולר.

"אנחנו שמחים לדווח שהכנסותינו עקפו במעט את הצפי שסיפקנו עבור הרבעון הראשון של השנה, על אף שגם אנחנו, כמו רוב התעשייה שלנו, ממשיכים להיות מושפעים מרוח נגדית בהיבט המאקרו-כלכלי, וכמו כן מצריכת מלאים איטית בשוקי האודיו-וידאו והרכב", ציין גדעון בן-צבי, מנכ"ל ולנס סמיקונדקטור. "ברבעון זה היינו עדים להתעניינות הולכת וגוברת בשבב ה- VS6320 החדשני שלנו להגדלת טווח השימוש במכשירים תומכי 3.0USB. מאז השקתו ברבעון הרביעי של 2023, שבב זה מוטמע ביותר מ-30 מוצרים, ואנו צופים הכרזות מרובות והשקות מוצרים חדשים עם שבב זה מצד הלקוחות שלנו כבר בתערוכת InfoComm הבינלאומית בחודש יוני".

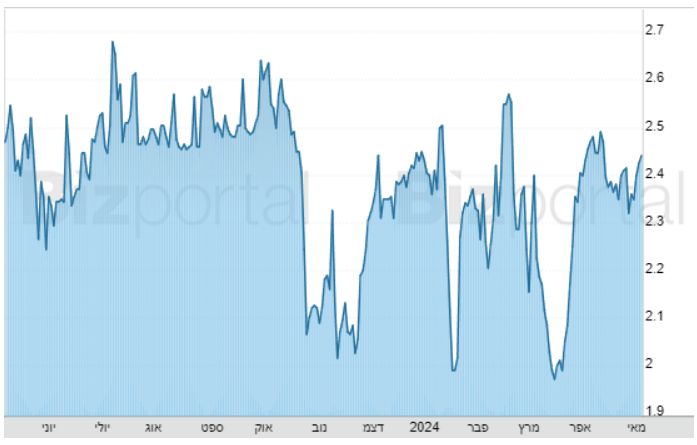

מנית ואלנס נסחרת בנאסד"ק במחיר של 2.45 דולר לפי שווי של 258 מיליון דולר. ואלנס מוזגה לספאק ב-2020 והחלה להיסחר לפי שווי של 1.2 מיליארד דולר, ומאז ירדה המניה ב-75%.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...