מה אנחנו צריכים להבין בשביל לשרוד גם בשוק עולה? בשלוש אותיות: XLG

היום נדבר על הישרדות וסביב הנושא הזה נתקדם עם הנושאים האחרים שמעסיקים אותנו לאחרונה. כי בסוף, מה בסך הכל כולנו רוצים כאן? להרוויח כסף (הרבה) ביציבות. אז למה זה כל כך קשה? הנה שלוש סיבות עיקריות:

1. אין כזה דבר יציבות. דברים משתנים.

2. אנחנו רוצים להרוויח הרבה יותר ממה שסביר להרוויח מהשקעה במניות. אנחנו רוצים לממש את כל החלומות שלנו ולשם כך נכנסים לערוצים מנטאליים שמרחיקים אותנו, בפועל, מרווח ויציבות.

3. שוק ההון עובד כך שהוא לוקח כסף מהחולמים ומעביר אותו לידי מי שמבין את ההתנהגות האנושית הבסיסית. כמו הקזינו ושאר תעשיות החלומות (אנטי אייג׳ינג נניח...).

איך אתם יודעים שאתם לא במצב טוב? ברגע שאתם נאבקים בשוק. הוא עולה ואתם חושבים שהוא צריך לרדת. מניה צונחת ואתם חושבים דווקא שהדו"ח היה טוב. ברגע שאתם במאבק וביחוד כזה שגורם לכם להתבצר בעמדתכם ולהפסיד כסף, מישהו אחר לוקח לכם את הכסף. האם אתם נאבקים עכשיו במשהו?

- מהזבל לחשמל: שפיר וג׳נריישן מקימות את מתקן האנרגיה הראשון מפסולת בישראל

- משרד האנרגיה בוחן ייצור אנרגיה לישראל בים

- המלצת המערכת: כל הכותרות 24/7

הנה 3 דוגמאות מנושאי העיסוק שלנו בתקופה האחרונה:

א. טלטלת הדו"חות הכספיים. בין המיילים שאני מקבל בשוטף מגיע גם מייל מחברת ARK שמתייחס למניות שהם מחזיקים ושעלו / ירדו יותר מ-15%. השבוע קבלתי מייל כזה שנראה כמו רולטה בשל ריבוי הדו"חות. אחת עלתה 20% אחת ירדה 20%. ירוק/אדום. בדיוק כפי שביום רביעי כתבתי על AFRM ו-UPST. הראשונה עלתה אחרי פרסום הדו״ח והשניה ירדה אחרי פרסום הדו״ח. וכך, רבעון אחר רבעון הקזינו הזה חוזר. מה מגן עלינו מהקזינו? נכון - לא להיכנס.

המשמעות יכולה להיות תיק מפוזר מספיק כך שהירוק והאדום יקזזו אחד את השני. המשמעות יכולה להיות מכירה של מניה לפני דו״ח (או הקטנת פוזיציה) וקניה אחרי אם מתאים. בכל מקרה המשמעות היא שאם זה עדיין מעסיק אתכם רגשית אז חבל. תבחרו פעולה שתפחית את הרגש. בקזינו אנחנו מתרגשים מהצלצול של הזכיה ומתבאסים כשיצא מספר אחד ליד זה ששמנו עליו את כל כספנו. אם ככה אתם מרגישים לגבי פרסום דו״חות כספיים אז מישהו אחר מרוויח על הרגש הזה.

ב. מניות האנרגיה הירוקה והרכבים החשמליים המתדרדרות. על הנרטיב הזה של הצלת כדור הארץ מכרו לנו הרבה מניות. אפשר להוסיף להן גם את תחליפי הבשר ועוד ועוד. בפועל, האקלים אולי במשבר אבל גם מניות של חברות שלכאורה טובות לפיתרון. למה? כי בבורסה רוצים רווחים.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

השבוע גם המגזין בארונ׳ס התייחס לתשואת החסר של מניות האנרגיה הירוקה וכתב שיש להן עוד לאן לרדת. הוא ציין שתיים שיכולות בסופו של דבר להיות המובילות בתחום (עובדה שתחבר אותנו גם לדוגמא השלישית): AES ו-NEE.

הגרף של AES

הגרף של AES מראה שהיא תיקנה יפה למעלה לאחרונה. אפשר לחכות לראות שהיא מתמקמת מעל 16 דולר לניסיון רכש ואם לא תצליח להתמקם אז נראה בהמשך לאן תרד. אותו דבר עם NEE סביב 54. בארונ׳ס אומר שאין מה למהר עם מניות האנרגיה הירוקה אז תעקבו במינימום תשומת לב ושחררו אנרגיה וכסף למקומות שאפשר להרוויח בהם.

גרף NEE

ג. XLG. אקסטרה לארג'. קרן סל שמשקיע ב - 50 המניות הגדולות של ה - S&P500. חוקי היקום - קיום מתקיימים גם בוול סטריט. החברות הגדולות נעשות גדולות יותר. המגמה הזו הועצמה בשנים האחרונות. גם מדד ה - S&P500 משקף את העובדה הזו שכן הוא מדד אבולוציוני ומשוקלל. אבל, אם אתם רוצים לתת בוסט לתופעה ולזרום איתה: XLG. תוכלו לראות איך לאורך השנים היא מפגינה עוצמה בהשוואה ל-S&P500 (קו העוצמה הסגול).

אם אתם בונים תיק השקעות שנכון להיום כולל כשליש אג"ח (כי יש היום תשואות יפות שאפשר לנעול), כשליש XLG ושליש מניות שאתם בוחרים על סמך ניתוח טכני ועם הזמן קצת מזיזים כסף בין החלקים אז תוכלו לזרום טוב יותר עם השוק ולתת לו להוביל אתכם.

גרף XLG

אתם יכולים להתייחס למאמרים שלי בהקשר הזה: לנהל את הפוזיציות בקרן האג"ח וב- XLG לפי הגרפים ולעבוד על הניסיון לתשואה עודפת בחלק המסחר העצמאי.

בואו נתקדם.

מה מצב מרכיבי התיק ש"בנינו"?

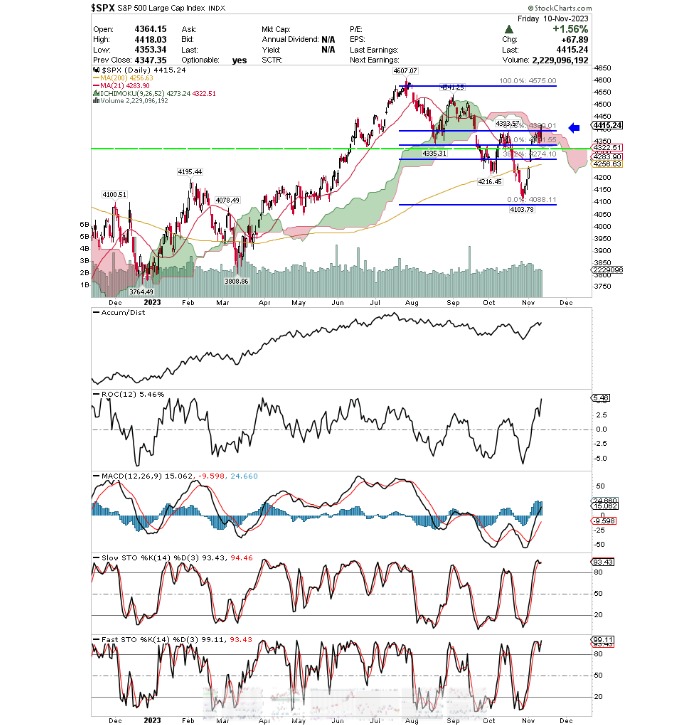

נתחיל בשוק. מתקדם יפה בעליה. ה-S&P500 פרץ את 4404 והצטרף לפריצה של הנאסד״ק 100 כך שהתרחיש שאנחנו עובדים איתו כאן זמן רב מתפתח טוב. מבחן תמיכה באזור ה - 4404.

גרף S&P500

מה עם האג"ח? קרן האג"ח הגדולה, BND, גם התחילה לטפס מהתמיכה ומתקדמת בעליה.

גרף BND

בחלק העצמאי רציתי להסב את תשומת ליבכם ל-SMH. קרן סל למניות השבבים. מניות השבבים חוזרות להרים ראש וזה סימן טוב כפול. ראשית משום שהן קשורות ישירות לטרנד הטכנולוגי העכשווי. שנית משום שמסורתית הסקטור הזה נחשב למנבא מגמות עולמיות. אז אתם יכולים לחזק חשיפה לשבבים.

גרף SMH

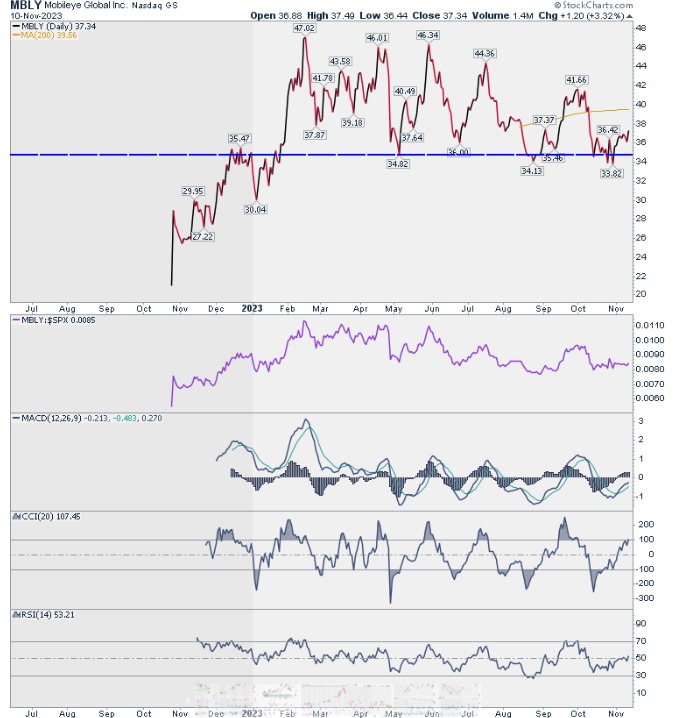

ולסיום - שימו עין על MBLY. מפגינה עוצמה ותמיכה באזור ה-34 דולר. מהלך מעל 38 דולר יהיה סימן חיובי להמשך.

גרף MBLY

לתשומת ליבכם: מאמר הניתוח הטכני השני של השבוע יעבור, החל מהשבוע, מיום רביעי לחמישי.

- 11.סוף סוף מנתח טכני אומר שהבורסה קזינו (ל"ת)רובי 16/11/2023 18:21הגב לתגובה זו

- 10.לרון 16/11/2023 04:38הגב לתגובה זוביבי נתניהו,לא עוזב ולא מרפה

- 9.לרון 16/11/2023 04:37הגב לתגובה זועצה מחילוני,רוצים יציבות ועשיית כסף תוך אכיפת חוקים לא הגיוניים =חסידויות בלי שמות,רק כללית בני ברק

- 8.לרון 16/11/2023 04:36הגב לתגובה זואך יש יציבות יחסית כמו BRK MCD KHC COP ובארץ אמות למשל של נתן חץ,אלוני חץ לא יציבה בימים אלו,לא המלצות חנן מור ברור שלא אלמוגים אולי בערך

- 7.xlg 50 הגדולות בראסל ולא ב S&P500 (ל"ת)15/11/2023 10:22הגב לתגובה זו

- 50 הגדולות ולכן הן מה- SPX (ל"ת)טועה 15/11/2023 15:11הגב לתגובה זו

- 6.בבקשה ניתוח דולר/שקל , amd, asml (ל"ת)עמך 15/11/2023 07:53הגב לתגובה זו

- 5.לרון 14/11/2023 10:42הגב לתגובה זואולטימטיבי=תחושת בטן=ניסיון של ה ר ב ה שנים

- 4.בנסדק 100 חצינו את ה 15100. מהי רמת ההתנגדות הבאה? (ל"ת)טל 13/11/2023 20:22הגב לתגובה זו

- 3.לרון 13/11/2023 17:23הגב לתגובה זוממש סכנה בימים אלו,לא לדייג של תחתיות ,היזהרו!

- 2.לרון 13/11/2023 17:21הגב לתגובה זולא המלצה PANW

- 1.לרון 13/11/2023 17:20הגב לתגובה זוחנן מור מישקנה בימים האחרונים עשה לפחות 30% לכן זו השיטה לאמיצים ,דימרי?,בלי הכבה השקעות ובירבורים לא נגמרים,שוק כמו היום זה נהדר!