הדיבידנד גדל כל שנה - אך רוב ה"אריסטוקרטיות" ב-S&P לא הכו את המדד בשנים האחרונות

על הכלבים של הדאו, אותה שיטת השקעה בעשרת החברות עם התשואה הגבוהה ביותר במדד הדאו גונס, כתבנו לכם כאן. הרשימה העדכנית של הטופ טן מסמנת תשואת דיבידנד ממוצעת של 4%, ועם העלאות הריבית המסתמנות ייתכן כי הפוקוס יוסט ממניות צמיחה לעבר מניות הערך. אבל איך נראית תשואת הדיבידנד של ה-S&P (שענקיות הטק, שהן חברות צמיחה, הן בעלות המשקל הכבד ביותר בו, ולצדן מניות צמיחה נוספות), ומיהם המקבילים של הכלבים של הדאו, אותם "דיבידנד אריסטוקרטס"?

בהקשר זה יצוין שיש משקיעים שיבחרו לשים את כספם במניות ערך מובהקות, ואמנם יזכו לדיבידנדים יציבים אך יגלו שאלה עומדים במקום ולא הופכים נדיבים יותר, כשם שהמכירות פחות או יותר יציבות גם הן (ולא נעשות השקעות כבדות בהשקת מוצרים חדשים או כניסה לקטגוריות חדשות), והחברות לא מתעדפות צמיחה – לכן מלכתחילה קוראים להן מניות ערך.

התרחיש החיובי יותר כמובן הוא למצוא שמניית הערך שבה השקעת נהנית מביקושים משופרים שעוזרים לה להגדיל את הדיבידנד, בהתאם למדיניות החלוקה שגובשה. הסיכויים לכך גבוהים יותר אצל מי שהדיבידנד שלה צנוע מלכתחילה כרגע. יש כאלה שלפני חמש שנים זה היה המצב אצלן, ומאז הגדילו את הדיבידנדים, כך שתשואת הדיבידנד, למי מהמשקיעים שנכנסו מוקדם, נחשבת לגבוהה.

מדד ה-S&P 500 Dividend Aristocrats כולל 65 מניות מתוך ה-S&P 500 שהעלו את הדיבידנדים שלהם פר מניה במשך לפחות 25 שנים ברצף. זהו אגב הקריטריון היחיד לזכות בכינוי, והביצועים של המניה עצמה לא נכסים לשקלול, אבל ההיגיון הוא שככל שהחלוקה תגדל המניה תהפוך אטרקטיבית יותר – וגם היא תעלה, זאת הודות למחויבות כביכול לבעלי המניות.

- "לשלם מס של 2% או לחלק דיבידנד?"

- מחלבות גד: צמיחה בהכנסות, שחיקה ברווחיות - ודיבידנד ראשון כחברה ציבורית

- המלצת המערכת: כל הכותרות 24/7

כן צריך להזכיר שלא לעולם חוסן, והיסטוריה של 25 שנה לאו דווקא מלמדת על מה יקרה הלאה. במקרה של ענקית הטלקום AT&T INC (T), שנמנית על אותן מניות אריסטוקרטיות, הצפי הוא שתודיע על הקטנת הדיבידנד עם ביצוע הספין-אוף במסגרתו תונפק חטיבת המדיה וורנר שתמוזג ל- DISCOVERY COMMUNICATIONS (DISCA). ככלל, הרעיון מאחורי הקריטריון הקובע למדד האריסטוקרטיות הוא שהסבלנות תשתלם למשקיע – גם זרם קבוע של דיבידנדים, וגם כזה שיגדל על פני התקופה.

ולמרות כל אלה, השקעות נבחנות תמיד לפי האלטרנטיבה – איפה עוד אפשר לשים את הכסף. אם להסתכל חמש שנים אחורה, רק שליש מהמניות עליהן אנו מדברים כאן הכו את השוק (21 מתוך 65 – והספירה לוקחת בחשבון את הדיבידנדים שחולקו).

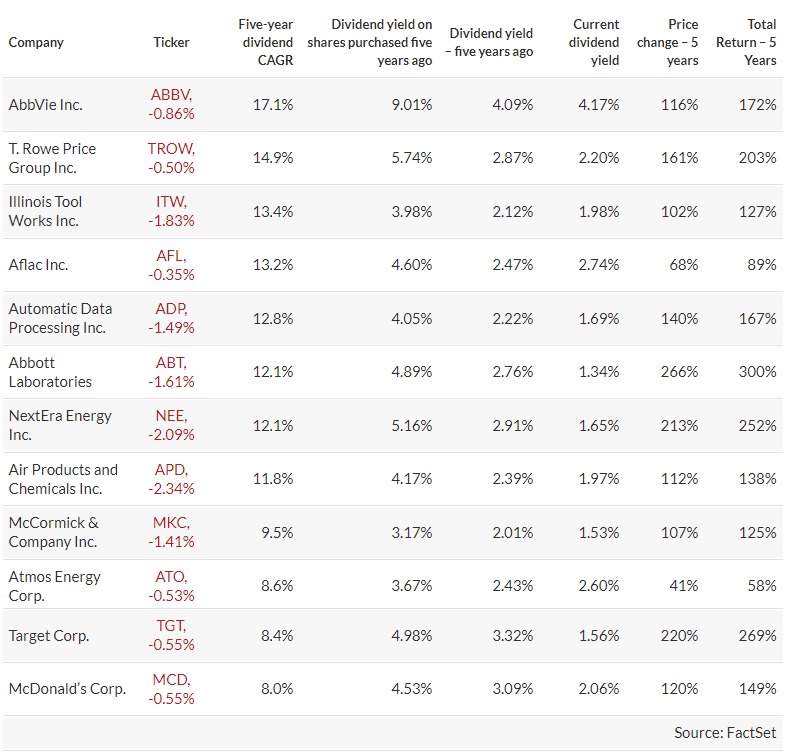

אחת הדוגמאות לכך היא T. ROWE PRICE GROUP (TROW) שב-2016 תשואת הדיבידנד שלה הייתה 2.87% (2.16 דולר למניה באותה שנה) ובסוף 2021 כבר הייתה 5.74% על פני אותן חמש שנים (קצב החלוקה השנתי עמד על 4.32 דולר למניה). עוד בתקופה המניה הוסיפה 161%, וכולל הדיבידנדים מדובר בתשואה של 203%. ממוצע הגידול השנתי בחלוקה משנה לשנה היה 14.9%. בדוגמא הזו T Rowe דווקא כן הכתה את המדד, שעלה ב-113% וכולל הדיבידנדים בו הניב למשקיעים תשואה של 133%.

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

בהתבסס על נתוני FactSet, באתר MarketWatch הצביעו על רשימה של 12 האריסטוקרטיות עם שיעור גידול חלוקת הדיבידנד השנתי הממוצע הגבוה ביותר בחמש השנים החולפות, שבתחילת המדידה תשואת הדיבידנד הייתה לפחות 2%.

אז כאמור, אצל שני שליש מהאריסטוקרטיות היו ביצועי חסר לעומת ה-S&P 500 בחמש שנים, אבל מה לגבי מדד האריסטוקרטיות בכללותו (שקרן הסל PROSHARES S&P 500 DIVIDEND ARISTOCRATS ETF - סימול: NOBL - עוקבת אחריו), ובאשר גם לתקופות ארוכות עוד יותר? בחמש שנים אותה נבחרת הניבה תשואה שנתית ממוצעת של 15.7% לאריסטוקרטיות מול 18.5% למדד הייחוס. בעשור החולף גם כן ביצועי חסר: 15.4% מול 16.6%.

במקטע הבא התמונה מתהפכת והשיטה הוכיחה את עצמה: ב-15 שנים עלייה שנתית ממוצעת של 11.7% למדד האריסטוקרטיות לעומת 10.7% ב-S&P 500. כך גם ב-20 שנה: 11.2% מול 9.5%; 25 שנה: 11.5% בהשוואה ל-9.8%; ו-30 שנה: 11.8% ומנגד 10.6%.

- 1.שואל 04/01/2022 11:28הגב לתגובה זוהרעיון באופן ההשקעה הזה הוא של ה-dividend snowball effect