האופוריה נעלמת במהירות באירופה: משבר החוב חוזר?

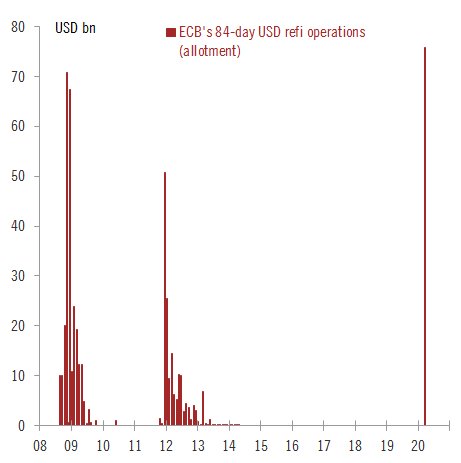

ההאטה הכלכלית בעולם כבר כאן וביחד עם מצוקת הנזילות שמתפשטת בשווקים במהירות נראה כי משבר החובות של המדינות באירופה עשוי לחזור למוקד בתקופה הקרובה.בשיא האופוריה בשווקים במהלך הרבעון האחרון של 2019 ותחילת 2020, ירדו תשואות האג"חים של המדינות הבעייתיות באירופה (יוון, איטליה וספרד) לרמות שפל היסטוריה. כך לדוגמה, התשואות על אגרות החוב של יוון, שבתחילת העשור הקודם עלו לרמות של קרוב ל-20%, ירדו לרמה של 0.8% בלבד. יוון הבעייתית אף הצליחה לגייס בספטמבר האחרון אגרות חוב ל-13 שבועות בריבית שלילית, דבר שגרם להרבה משקיעים לחשוש מאופוריה בשוק.ובכן, קצת פחות מחצי שנה לאחר אותה הנפקה היסטורית, הסיטואציה נראית אחרת לחלוטין ונראה כי גם המשקיעים מתחילים לפקפק כעת ביכולתו של הבנק המרכזי (ECB) למנוע חזרה של משבר החוב במדינות אלו. התשואות על אגרות החוב של יוון מזנקות בשבוע האחרון וכעת התשואה ל-10 שנים עומדת 3.9%. במקביל, אגרות החוב של איטליה לתקופה דומה זינקו הבוקר לרמה של 3%, דבר שחייב את הבנק המרכזי להתערב במסחר.הזינוק בתשואות האג"חים של איטליה מחזיר את סוגיית יציבות הבנקים במדינה למוקד. נזכיר כי לפי נתונים של הבנק להסדרים בינלאומיים (BIS) במהלך 2018, אחזקות הבנקים המסחריים באיטליה נאמדות בכ-381 מיליארד אירו, כ-20% מסך הנכסים של הבנקים האיטלקיים. בשני המלווים הגדולים של איטליה, Unicredit ו Intesa Sanpaolo, החוב הממשלתי האיטלקי שווה ערך ל-145% מההון רובד ראשון (Tier 1 capital). בבנק השלישי בגודלו במדינה, Banco BPM, היחס עומד על 327%, ובמונטי די פסקי די סיינה (MPS) היחס עומד 206%.המשמעות: זינוק של תשואות האג"ח האיטלקיות יגרום לנזק חמור לאותם בנקים. רשת הקשרים בין הבנקים באירופה עשויה לגרום להתלקחות משבר בנקאות באיחוד במהירות בסיטואציה כזו.במקביל: מצוקת הדולרים מחריפה באיחוד האירופאיבמקביל לאירועים היום בשוק האג"ח, הבנק המרכזי ביצע היום מכרז ראשון לחלוקת דולרים למערכת הבנקאית (דולרים שהשיג בזכות קווי האשראי שפתח הפד' בשבוע האחרון). בסה"כ, היקף ההזרמה שביצע הבנק לתקופה של 84 הסתכמה היום ב-75.8 מיליארד דולר – מדובר בסכום הגדול ביותר אי פעם שעבר לבנקים באירופה. ברקע לנתון זה, הדולר מתחזק לרמות שיא בעולם.מכרזי הדולרים שביצע ה-ECB בעשורים האחרונים: ביקושים חריגים היום

- 2.ניאו 19/03/2020 19:13הגב לתגובה זומישהו חשב שיום אחד הן באמת יפרעו?

- 1.יוסי. 18/03/2020 17:52הגב לתגובה זוכל הזאב-זאב שלך בשנתיים האחרונות לא התקיימוץ ללא קורונה לא היינו במצב הנוכחי. היום ביקוש ל$?? בגלל זה הוא מתרסק -2%~? נו באמת!