טסלה מזנקת לשיא, ביונד מיט הבאה בתור?

הראלי במניית יצרנית הרכבים טסלה (סימול:TSLA) לא מראה סימני עצירה. מניית החברה קופצת כעת ביותר מ-8% ונסחרת לראשונה מעל לרף 500 הדולרים למניה, עם שווי שוק של 90 מיליארד דולר.

החברה הפכה כעת רשמית ליצרנית הרכב האמריקנית בעל שווי השוק הגבוה ביותר אי פעם, כאשר היא שווה יותר מג'נרל מוטורוס לפני המשבר הכלכלי של 2008. החברה נסחרת כעת בשווי שוק הגדול ביותר מפי 2 מיצרנית הרכבים הוותיקה פורד (סימול:F), ושווי הגבוה בהרבה מהשווי של יצרניות כמו ג'נרל מוטורוס (סימול:GM), דיימלר ו-BMW.

במקביל לעליות היום, באופנהיימר מעלים היום את מחיר היעד שלהם למניית החברה לרמה של 625 דולר למניה. עם זאת נציין כי מדובר בהמלצה שבחלקה היא בדיעבד, שכן ההמלצה הקודמת שלהם הייתה לרמה של 385 דולר למניה, נמוך משמעותית מהמחיר הנוכחי.

אז מה גורם לראלי האדיר במניית החברה? החברה אמנם פרסמה בתקופה האחרונה מספר דיווחים חיוביים (לכתבה המלאה), אך קשה להסביר את הראלי הקיצוני בנתונים אלו בלבד. נראה כי בתקופה האחרונה מתרחש "השורט סקוויז" של העשור במניית החברה, כלומר סגירת פוזיציות "שורט מהירה".

- האם אנחנו שוב מריחים בועה?

- אין AI בלי אנרגיה - האם המהפכה בדרך להיעצר בגלל חסמים באנרגיה?

- המלצת המערכת: כל הכותרות 24/7

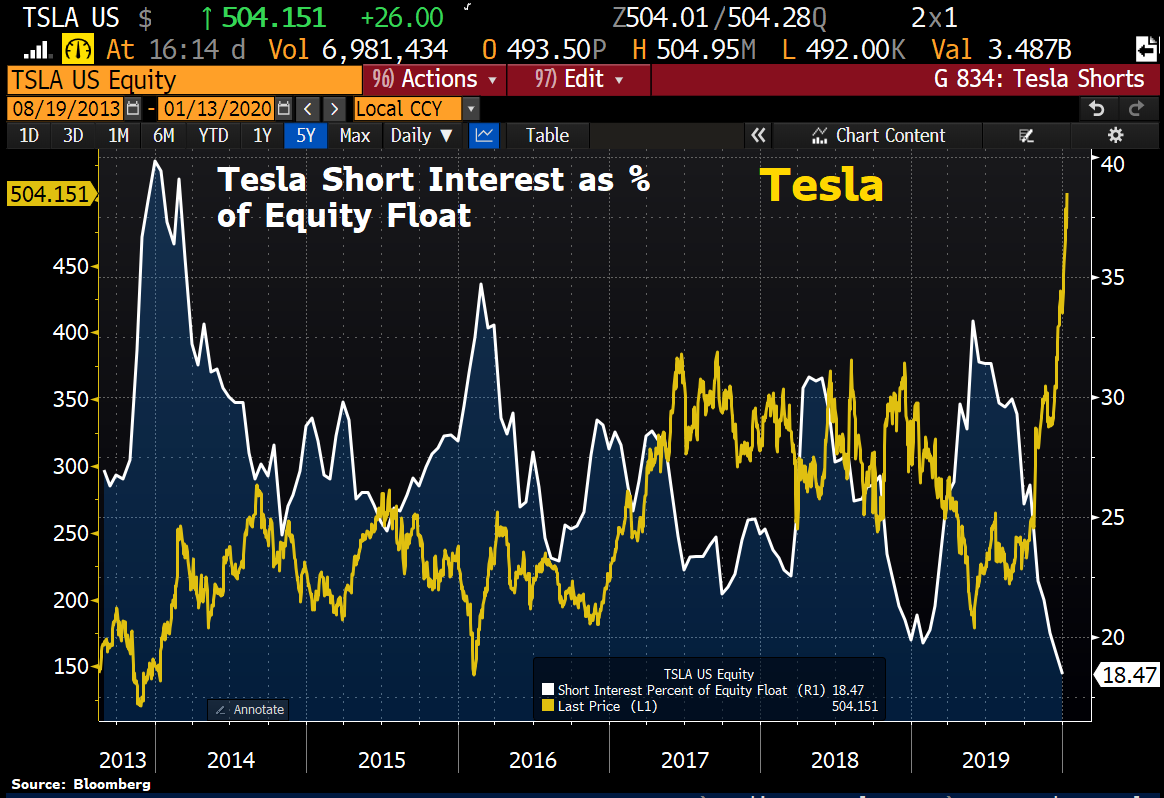

ע"פ הנתונים במערכת בלומברג, במאי האחרון הגיעו פוזיציות השורט על מניית החברה לשיא, כאשר קרוב ל-34% מכלל המניות הצפות בשוק היו בשורט. נציין כי טסלה הייתה חביבת סוחרי השורט בשנים האחרונים. היום הנתון הזה יורד לרמה של מתחת ל-20% מכלל המניות בצפות - שפל של כל הזמנים!

פוזיציות השורט על מניית החברה מול מחיר המניה בשנים האחרונות. פוזיציות השורט בשפל כל הזמנים

הגורם העיקרי לפוזיציות ל"שורט סקוויז" במניית החברה הוא הכסף הזול שמציף את השווקים מאז ספטמבר האחרון, בעקבות מהלכי הפד'. החששות בנוגע למצוקת נזילות שליוו את החברה בשנים האחרונות מתפוגג במהירות.

המקרה של טסלה עשוי לחזור כעת במניית ביונד מיט (סימול:BYND) שמשלימה בימים האחרונים זינוק של יותר 40%. הזינוק במחיר המניה מגיע בעקבות הודעה של המתחרה impossible Foods בנוגע להסכם שיווק אפשרי במקדונלד'ס. המשמעות עבור ביונד מיט היא כי היא נותרה בודד בתחרות על שיווק המוצרים ברשתות המזון המהירות, כאשר השוק גדל במהירות (לכתבה המלאה).

- לקראת נאום 'מצב האומה' של טראמפ - על מה ידבר הנשיא?

- ביטקוין קורס מתחת ל-63,000 דולר: מכסים ומתחים גיאופוליטיים מכניסים את הקריפטו למגננה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ההוראות האחרונות של באפט: מכרו אפל, קנו ניו יורק טיימס

- 5.טסלה 15/01/2020 18:47הגב לתגובה זובא לי טסלה

- 4.ביונדמיט...? תסתכלו על ביונדווקס (ל"ת)א 13/01/2020 20:40הגב לתגובה זו

- 3.טס 13/01/2020 19:50הגב לתגובה זושאר המתחרים זקנים לפני מוות... 800 דולר בדרך... המפעל בסין ידפיס...

- 2.טסלה עד יום חמישי ב 450 (ל"ת)סוחר 13/01/2020 18:47הגב לתגובה זו

- 1.חרקירי 13/01/2020 18:28הגב לתגובה זובחברה נאורה שרלטנים שמטעים בעקביות אנשים וגורמים להם להפסדים כספיים לוקחים אחריות,הנאורים שבהם מבצעים חרקירי לתפארת.סתם חומר למחשבה