עכשיו זה רשמי: אלטשולר איבד את ההובלה בתשואות. מי מוביל?

מה התשואה של קרן ההשתלמות שלכם ואיך היא ביחס לאחרות? איך לבחור קרן השתלמות, האם כדאי להתנייד בין קרנות (היום זה פשוט) ולמה בטווח הארוך אין מנהלים שמספקים תשואה עודפת?

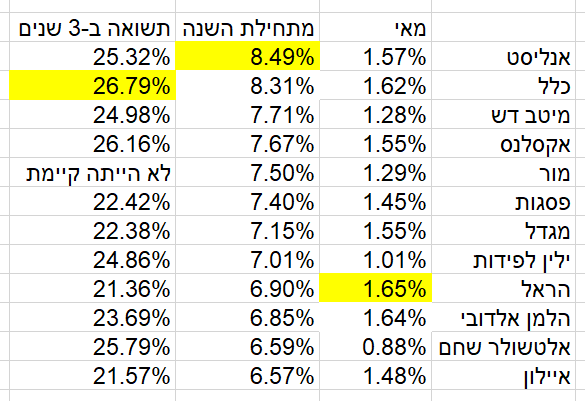

קרנות ההשתלמות במסלול הכללי הניבו בחודש מאי תשואה ממוצעת של 1.41% ומתחילת השנה תשואה ממוצעת של 7.35%. במסלול המנייתי התשואה החודשית עומדת על 1.7%, ומתחילת השנה באזור ה-12.5%.מי שמובילה בחודש מאי את התשואה בקרנות ההשתלמות הכלליות (קרנות השתלמות עם פיזור בין השקעות סולידיות באג"ח למרכיב של מניות) היא הראל עם 1.65%, צמודה אחריה באופן די מפתיע היא הלמן אלדובי עם תשואה של 1.64%, כאשר כלל צמודה מאחור עם תשואה של 1.62%. הרביעית היא אנליסט עם 1.57% ומיד אחריה אקסלנס עם תשואה של 1.55%. מגדל, איילון ופסגות נמצאות במרכז הטבלה עם 1.55%, 1.498% ו-1.45% בהתאמה. מנגד, חודש חלש נוסף לאלטשולר שחם עם 0.88%. גם ילין לפידות מפתיעה לרעה עם תשואה של 1.01%, וגם מור חלשה יחסית עם 1.29%, וכך גם מיטב דש עם 1.28%.מתחילת השנה מובילה קרן ההשתלמות של אנליסט עם 8.49%, אחריה כלל עם 8.31%, אחריה מיטב דש עם 7.71%, אחר כך אקסלנס עם 7.67%. אלטשולר כמעט האחרונה מתחילת השנה עם תשואה של 6.59% בלבד - כמעט 2% מתחת לראשונה.במבט לטווח של שלוש שנים - אלטשולר שחם מאבדת את ההובלה באופן רשמי. מי שלוקחת את הצמרת נכון לחודש מאי היא כלל שרושמת תשואה ל-3 שנים של 26.79%. אחריה אקסלנס עם 26.16% ורק במקום השלישי אלטשולר עם 25.79%.הקרן של אלטשולר שחם היא ענקית בכל קנה מידה - 57.9 מיליארד שקל, גדולה פי 3.6 מהקרן השנייה של ילין לפידות שמנהלת 16 מיליארד שקל. אלטשולר רכשה לאחרונה את פסגות כך שהדומיננטיות שלה בשוק קרנות ההשתלמות והגמל בכלל, תהיה אפילו גדולה עוד יותר. * מנורה טרם העבירו נתוניםהאם מגע הקסם של אלטשולר נעלם?התשואות של אלטשולר שחם מתחילת השנה חלשות וזה נובע ממשקל יחסית גבוה להשקעות בחו"ל. לפני כשנה הצהירו באלטשולר כי השוק המקומי לא אטרקטיבי והסיטו כספים נוספים לחו"ל. בהתחלה זה הצליח לייצר תשואות טובות יותר מאשר בארץ. אבל עכשיו המצב הפוך – אלטשולר בתחתית התשואות בקופות הגמל וקרנות ההשתלמות. הסיבה – השוק בת"א זינק -מניות הבנקים התבררו ככן אטרקטיביות, וגם מניות הקניונים זינקו. בפועל, הכלכלה הישראלית יוצאת מהקורונה, ראשונה בעולם.אז לאלטשולר יש מתחילת השנה תשואות חלשות, זה עשוי להשתפר בהמשך השנה, אבל נראה שגילעד אלטשולר איבד את מגע הקסם. רצף של הצלחות בזיהוי מגמות בשווקים, זה נחמד, זה מצוין, אבל הסטטיסטיקה מנצחת: אי אפשר לנצח תמיד. גם אלטשולר הגדול לא יכול לתזמן עיתוי כניסה לשווקים שונים. טעות אחת ואופס, הוא כבר לא מוביל את התשואות. המתחרים כאמור כבר מתחלים לעקוף אותו

* מנורה טרם העבירו נתוניםהאם מגע הקסם של אלטשולר נעלם?התשואות של אלטשולר שחם מתחילת השנה חלשות וזה נובע ממשקל יחסית גבוה להשקעות בחו"ל. לפני כשנה הצהירו באלטשולר כי השוק המקומי לא אטרקטיבי והסיטו כספים נוספים לחו"ל. בהתחלה זה הצליח לייצר תשואות טובות יותר מאשר בארץ. אבל עכשיו המצב הפוך – אלטשולר בתחתית התשואות בקופות הגמל וקרנות ההשתלמות. הסיבה – השוק בת"א זינק -מניות הבנקים התבררו ככן אטרקטיביות, וגם מניות הקניונים זינקו. בפועל, הכלכלה הישראלית יוצאת מהקורונה, ראשונה בעולם.אז לאלטשולר יש מתחילת השנה תשואות חלשות, זה עשוי להשתפר בהמשך השנה, אבל נראה שגילעד אלטשולר איבד את מגע הקסם. רצף של הצלחות בזיהוי מגמות בשווקים, זה נחמד, זה מצוין, אבל הסטטיסטיקה מנצחת: אי אפשר לנצח תמיד. גם אלטשולר הגדול לא יכול לתזמן עיתוי כניסה לשווקים שונים. טעות אחת ואופס, הוא כבר לא מוביל את התשואות. המתחרים כאמור כבר מתחלים לעקוף אותו שוק קרנות ההשתלמות שמנהל כבר מעל ל-300 מיליארד שקל מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק. התחרות דווקא אמורה היתה לעלות מדרגה על רקע אפשרות הניודים. הציבור פחות מודע לאפשרות הזו וגם אם הוא מודע הוא חושש להפעיל אותה, אבל אם אתם לא מרוצים מהתשואה של הקרן שלכם, אתם יכולים לעבור במהירות לקרן אחרת (בלי מיסוי, עלויות וכו'). האמת שזה - WIN WIN בשבילכם כי לרוב הגוף שמנהל לכם את הקרן ינסה להשאיר אתכם ולהציע לכם עמלות טובות יותר, ואם לא אתם משפרים את מצבכם עם קרן לגישתכם טובה יותר. עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה כמובן המנצח של החודשים הבאים והשנים הבאות.מה זאת קרן השתלמות ואיך לבחור?קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.איך לבחור קרן השתלמות?הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד.את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך.ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.קרנות כלליותרוב הכסף של הציבור, המחזיק קרנות השתלמות נמצא בקרנות השתלמות כלליות. מדובר בקרנות שיש בהן רכיב של מניות אך בעיקר רכיב של אג"ח. אגרות חוב נתפסות פחות מסוכנות, וככה התיק יותר מאוזן. אלא שזה סותר את הגישה של השקעה לטווח בינוני-ארוך. כשאתם משקיעים לזמן ארוך כדאי, על פי מחקרים רבים ומגוונים להשקיע במניות. בכל נקודת זמן של השקעה, אם תצאו אחרי זמן ממושך אתם צפויים להרוויח - לא תמיד, לא בכל מקום (יפן חריגה מבחינה זו), אבל ברוב הגדול מאוד של המקרים - מניות מספקות תשואה עודפת.

שוק קרנות ההשתלמות שמנהל כבר מעל ל-300 מיליארד שקל מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק. התחרות דווקא אמורה היתה לעלות מדרגה על רקע אפשרות הניודים. הציבור פחות מודע לאפשרות הזו וגם אם הוא מודע הוא חושש להפעיל אותה, אבל אם אתם לא מרוצים מהתשואה של הקרן שלכם, אתם יכולים לעבור במהירות לקרן אחרת (בלי מיסוי, עלויות וכו'). האמת שזה - WIN WIN בשבילכם כי לרוב הגוף שמנהל לכם את הקרן ינסה להשאיר אתכם ולהציע לכם עמלות טובות יותר, ואם לא אתם משפרים את מצבכם עם קרן לגישתכם טובה יותר. עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה כמובן המנצח של החודשים הבאים והשנים הבאות.מה זאת קרן השתלמות ואיך לבחור?קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.איך לבחור קרן השתלמות?הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד.את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך.ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.קרנות כלליותרוב הכסף של הציבור, המחזיק קרנות השתלמות נמצא בקרנות השתלמות כלליות. מדובר בקרנות שיש בהן רכיב של מניות אך בעיקר רכיב של אג"ח. אגרות חוב נתפסות פחות מסוכנות, וככה התיק יותר מאוזן. אלא שזה סותר את הגישה של השקעה לטווח בינוני-ארוך. כשאתם משקיעים לזמן ארוך כדאי, על פי מחקרים רבים ומגוונים להשקיע במניות. בכל נקודת זמן של השקעה, אם תצאו אחרי זמן ממושך אתם צפויים להרוויח - לא תמיד, לא בכל מקום (יפן חריגה מבחינה זו), אבל ברוב הגדול מאוד של המקרים - מניות מספקות תשואה עודפת.

- 27.דויד 16/06/2021 11:43הגב לתגובה זועד כמה שהיבנתי כותב טוען שאלטשולר טועה כאשר לא משקיעה את כל הכסף בארץ שזה שוק זניח בייחס לעולם. טוב לכתוב כאשר אין לך אחריות על כסף של מישהו אחר. שום ניתוח רציני הכתבה נגד בית השקעות טוב ואחראי.

- צבי 16/06/2021 11:59הגב לתגובה זוכשאתה כזה גדול, הנכסים הקיימים בארץ לא מספיק גדולים כדי שתוכל לנצל את המצב בארץ. השוק בארץ היה בחסר גדול לעומת חול, אבל ה לא בא לידי ביטוי בעליות האחרונות, מכיוון שאלטשולר לא היו בשוק בארץ- בעיקר בגלל הגודל שלהם.

- 26.רוברט 16/06/2021 09:57הגב לתגובה זומי שמוביל כל השנים והחזק ביותר זה העם, אילו היו מאוחדים יותר הינו קובעים לעצמנו את העמלות והשקיפות ! היה אפשר להוריד את האגו הנפוח של החברות האלו הנלחמים על מי מוביל ולמי יש יותר גדול !

- 25.מילר 16/06/2021 08:10הגב לתגובה זוודי לחכימא ברמיזה

- 24.צבי 16/06/2021 07:42הגב לתגובה זוגם שם אלטשולר אחרונה. גם החודש וגם מתחילת השנה. משהו לא טוב קורה שם בצורה עקבית. איך יכול להיות בחודש חיובי לשווקים, קופה מנייתית לא מנצלת את היתרון שיש לה ומביאה תשואות? החודש הנתון המניתי עוד פחות טוב מהכללי. פשוט לא ברור.

- 23.אלטשולר שחם 16/06/2021 00:56הגב לתגובה זוהיו כבר סימנים בשנה שעברה שאלטשולר מאבדים את ההובלה בתשואות והשנה זה בא יותר לידי ביטוי. בנוסף דמי ניהול של 0.8 שהם גובים בדר"כ לא מצדיק את עצמו. יש המון חברות שגם טובות יותר מאלטשולר שיכולות לתת 0.5/0.6 תלוי בסכום.

- 22.צחי 15/06/2021 22:36הגב לתגובה זולא יצליח להשיג תשואה טובה ושבטווח האורך אין הבדלים גדולים בין הגופים. אלטשולר זו תעשיית שיווק גדולה ומוצלחת, התשואות השנה גרועות חבל שלא עזבתי בזמן

- 21.פחחח 15/06/2021 21:47הגב לתגובה זושאתה יאיר, מתנשא ומנסה להוריד מתחרים זה יתפוצץ לך בפרצוף. הרסת חברות הרסת משפחות הרסת את התחרות והנה זה דופק אצלך בדלת. שנתיים מהיום אטלשולר שחם שווה מחצית ממה שהיא שווה היום והיקף הנכסים ייחתך ברבע.

- 20.איתן 15/06/2021 19:35הגב לתגובה זובאלטשולר השירות זוועה התפעול מזוויע בדמי ניהול מופקעים

- 19.מבין 15/06/2021 18:42הגב לתגובה זואלטשולר הוא מס 1 בעמלות ואחרון בתשואות. הוא נחמד ואולי משכנע אבל בלי תוצאות. כל סוכני ההשקנות מנסים לשכנע את הלקוחות להישאר (הוא מס 1...) אך מי שחכם בורח ועדיף כמה שיותר מוקדם

- 18.מתעניין 15/06/2021 18:29הגב לתגובה זוהוקמו לפני תחילת השנה

- 17.1 15/06/2021 18:28הגב לתגובה זוזה הסיבה שקרנות נאמנות לא מכות את הבנצ'מרק וזה הסיבה למה אלטשולר יורדת בהישגים בסופו של דבר

- 16.דן 15/06/2021 18:16הגב לתגובה זוהגיע הזמן לנייד אי אפשר להצליח כשמנהלים שווי נכסים מפלצתי

- 15.רון 15/06/2021 18:08הגב לתגובה זושאלטשולר הם בתחתית התשואות ומתבקש שיתכבדו ויורידו את דמי הניהול הגבוהים שאם לא כן צריך לשקול ניוד!!

- משקיע 15/06/2021 19:09הגב לתגובה זושילמתי 0.7% באלטשורל על קרן ההשתלמות ובקופת גמל להשקעה שילמתי 0.8% ראיתי שאין שום מקום למו״מ על דמי הניהול, אז פשוט עברתי לאנליסט בסוף שנה שעברה הורדתי את דמי הניהול משמעותית, ובנוסף שיפרתי את התשואות. אני ממשליץ לכולם לעזוב את אלטשולר. הם נהיו כבר גדולים מדי, שהם נאלתים להשקיע יותר ויותר בשווקי חול, ושם אין להם יתרון במחינת יכולת ניתוח החברות

- 14.רועה חשבון 15/06/2021 17:44הגב לתגובה זובמידה וזאת תהיה התמונה גם בסוף השנה אלטשולר יצטרך לקצץ עמלות ב50 % ולא אני מעביר את הקרנות לחברה אחרת

- 13.חיפאי 15/06/2021 17:35הגב לתגובה זולפרסומי התשואות אין קשר ברור לתשואה שעמית בקרן יכול לצפות לראות בחשבונו. קרוב לוודאי שהפירסום תואם את הנחיות הממונה על שוק ההון אך אין בו פרסום של תשואה רקובה למדוייקת של תשואת הקרן וחבל.

- 12.לא מבין 15/06/2021 17:14הגב לתגובה זושלך הגוף תרם כל כך הרבה שנים בתשואות וגבוהות לאנשים בניהול יציב ובלי זעזועים כאלה ואחרים נשמע שאתה ממש מקנא או סתם שונא מים קרים יפתרו את הסיעה

- לדעתי זה בגלל העמלות הגבוהות (ל"ת)חזירות לצד בינוניות 15/06/2021 23:55הגב לתגובה זו

- 11.רפי 15/06/2021 17:10הגב לתגובה זוחסרה בכתבה באופן קבוע טבלה דומה לזו שהצגתם של הקרנות המנייתית ... היכונו להפתעות

- 10.גורן 15/06/2021 17:08הגב לתגובה זואני אצל אלטשולר והיה לי ברור שהתורה שלו תרד כי הוא נעשה כבד מדי כדי להשיג עליונות על אחרים שהגמישות שלהם יותר קלה בהשקעות

- 9.הכלל: ככל שאתה יותר "שמן" כך אתה הולך לאט (ל"ת)נתי 15/06/2021 17:08הגב לתגובה זו

- חחח 16/06/2021 01:57הגב לתגובה זולא ניתן להשוואה כלל אבל הכלל לא נכון..

- 8.בוריס 15/06/2021 17:00הגב לתגובה זוקרנות כלליות לא מעניינות, מי שמוציא תשואות גבוהות במניות הוא נחשב למקצוען בעיני...

- 7.דויד 15/06/2021 16:57הגב לתגובה זואלטשולר לא משלם לכתב סטודנט דמי חסות, שחכתם שאתם צהובון

- 6.דויד 15/06/2021 16:53הגב לתגובה זוכתב יקר כאשר תגיע לקרסוליים של אלטשולר אז תדבר

- מקווה שאתה מאשר לכותב להביע דעה (ל"ת)דני 15/06/2021 18:09הגב לתגובה זו

- 5.עמוס 15/06/2021 16:20הגב לתגובה זותמתינו עד סוף 2021.

- 4.גיא 15/06/2021 16:20הגב לתגובה זואין בעיה ואפילו חשוב להציג את הנתונים על מצב הקרנות - אבל הנימה האישית כלפי אלטשולר מיותרת

- 3.אמיר 15/06/2021 16:15הגב לתגובה זואבל אם בחודשים הקרובים זה לא יתיישר אז כן. בינתיים זה הזמן ללחוץ אותם להוריד דמי ניהול. אם לא מורידים אז אפשר כבר לנייד בלי מצפון גדול.

- 2.בן 15/06/2021 16:02הגב לתגובה זוכתבה ממומנת 100% נגד אלטשולר. מנהל השקעות לא מחליפים כל יום

- בעצם 20/06/2021 17:38הגב לתגובה זונראה לך שמנהלי השקעות ימצמצו פעמיים אם יוכלו להעלות לעצמם רווח על חשבונך? להחליף כל שעה! רק נרוויח!

- 1.מה עם אנליסט?? (ל"ת)אנונימי 15/06/2021 15:56הגב לתגובה זו

- דויד 15/06/2021 17:09הגב לתגובה זואין צורך לכתוב אלהם העיקר ללכלך על אלטשולר זה מהות הכתבה לא נתונים מבוססים וניתוח רציני