קרנות הנאמנות בתחום הנדל"ן - מי המובילות ולמה הרוב מאכזבות?

שוק הנדלן בארץ נתון לזעזועים רבים לאחרונה ומושפע מגורמים כמו הריבית הגבוהה, האינפלציה, ובחודשים האחרונים גם המלחמה. בינתיים מחירי הנדל"ן לדיור ממשיכים לטפס, ועלו כבר ב-5% מתחילת השנה, כשאחד הגורמים המשפיעים הוא המחסור בעובדים, שמשפיע כמובן גם על החברות הציבוריות בתחום. איך משפיעים הזעזועים על המניות הפעולות בתחום הנדל"ן, ומה מצליחים לעשות מנהלי קרנות הנאמנות בתחום?הבורסה בתל אביב מפעילה מספר מדדים שונים העוסקים בסקטור הנדל"ן. באופן כללי ניתן לחלק את שוק הנדל"ן לנדל"ן מניב ולנדל"ן לבניה. בתחום הראשון החברות בונות או רוכשות נכסי נדל"ן על מנת להשכירם ולהפיק מהם רווחים שוטפים לאורך זמן, בעוד בתחום השני החברות בונות סוגים שונים של נכסי נדל"ן כמו נדל"ן למגורים, לתעשייה או למסחר ומוכרות אותו. אלו שני מודלים עסקיים שונים, אם כי לא מעט חברות בארץ משלבות את שני הסוגים.המדדים העוקבים אחר תחום הנדל"ן בארץ הם "ת"א נדל"ן בינוי מניות והמירים" (או בקיצור נדל"ן ובינוי), ו"ת"א נדל"ן" – שני מדדים שעוקבים אחר שני התחומים כאחד, הראשון מקיף וכולל יותר מהשני. בנוסף מדד "ת"א בניה" עוקב אחד סקטור הנדל"ן לבניה כמובן, ו"ת"א מניב ישראל" אחר תחום הנדל"ן המניב.לנוכח האתגרים עימם מתמודדת הכלכלה הישראלית בכלל והקשיים הספציפיים בתחום הנדל"ן, שנת 2024 מתאפיינת בירידות שערים במדדים הללו. ייתכן שנוצרת הזדמנות, במיוחד בחברות הנדל"ן למגורים, לאורה העובדה שמחירי הדיור ממשיכים לטפס. כל על פנים, כשהמדדים בכללותם יורדים, מנהלי קרנות הנאמנות יתקשו להציג רווחים, אך הערך המוסף שהם אמורים לספק הוא למתן מעט את הירידות הכלליות, או במילים אחרות – להשיג ביצועים טובים יותר מהמדדים, משימה קשה למדי על פי רוב.באופן כללי אין הרבה קרנות נאמנות סקטוריאליות בשוק הישראלי, ובכל זאת תחום הנדל"ן דווקא כן מתאפיין במגוון מסויים של קרנות כאלה. בנוסף, יש לא מעט תעודות סל מסוגים שונים שעוקבים אחר השוק. הנה הביצועים של מכשירי ההשקעה בתחום הנדל"ן בארץ.

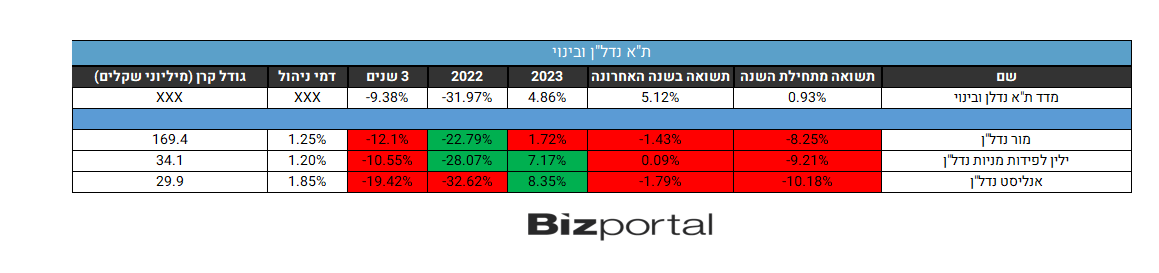

ת"א נדל"ן ובינוי

המדד הגדול והמקיף בארץ בתחום הנדל"ן הוא ת"א נדל"ן ובינוי. הוא מכיל 124 ניירות שונים, ובאופן מפתיע הוא דווקא עלה מעט מתחילת השנה, בניגוד לכל המדדים האחרים העוקבים אחר הסקטור. 3 קרנות נאמנות עוקבות אחר המדד, והן לא כל כך מצליחות לספק את הסחורה: סימנו באדום את המקרים בהם קרנות הנאמנות היו אחרי המדד, ובירוק כאשר הן מעליו. כפי שניתן לראות האדום שולט באופן כללי. בשנת 2022 שהתאפיינה בירידות חדות, שתיים מהקרנות כן הצליחו למתן את הירידות, אחת מהן, מור נדל"ן, "הצילה" למשקיעים כ-9% מהירידות, ומדובר בהישג נאה. בסופו של דבר, כל שלושת הקרנות בתחום מפגרות אחרי המדד ב-3 השנים האחרונות.הקרן הגרועה ביותר היא של אנליסט, שלמרות שבשנת 2023 דווקא בלטה לחיוב, בכל שאר המקרים היא האחרונה. סך הכל בשלוש השנים האחרונות הפסידה אנליסט למשקיעים 10% יותר ממה שהפסיד המדד, ואף גבתה תמורת התענוג את דמי הניהול הגבוהים בתחום – 1.85%.

סימנו באדום את המקרים בהם קרנות הנאמנות היו אחרי המדד, ובירוק כאשר הן מעליו. כפי שניתן לראות האדום שולט באופן כללי. בשנת 2022 שהתאפיינה בירידות חדות, שתיים מהקרנות כן הצליחו למתן את הירידות, אחת מהן, מור נדל"ן, "הצילה" למשקיעים כ-9% מהירידות, ומדובר בהישג נאה. בסופו של דבר, כל שלושת הקרנות בתחום מפגרות אחרי המדד ב-3 השנים האחרונות.הקרן הגרועה ביותר היא של אנליסט, שלמרות שבשנת 2023 דווקא בלטה לחיוב, בכל שאר המקרים היא האחרונה. סך הכל בשלוש השנים האחרונות הפסידה אנליסט למשקיעים 10% יותר ממה שהפסיד המדד, ואף גבתה תמורת התענוג את דמי הניהול הגבוהים בתחום – 1.85%.ת"א נדל"ן

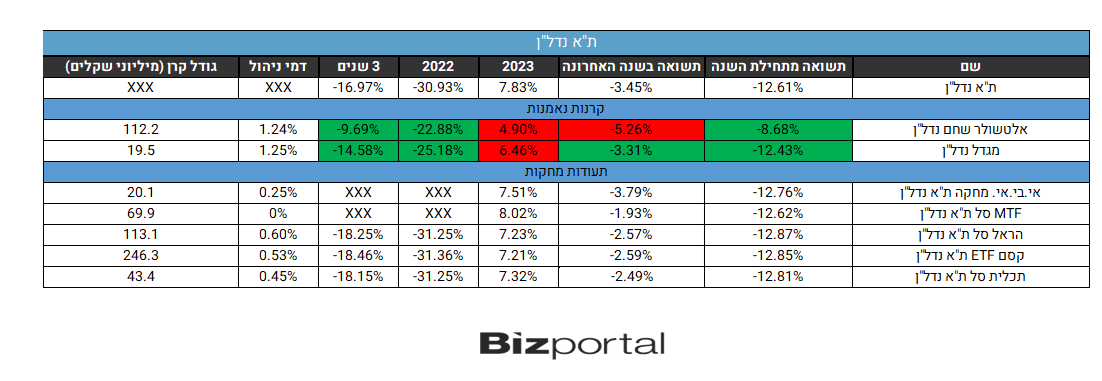

זהו גם מדד המתייחס לשני התחומים, אם כי הוא מכיל רק 82 ניירות ערך. המדד הזה מעניין כיוון שהוא היחידי מבין אלו העוקבים אחר הנדל"ן בישראל שמהווה מדד הייחוס גם לשתי קרנות נאמנות וגם ל-5 תעודות סל, ולכן מאפשר למשקיעים בחירה בין שני המכשירים האלו. הנה תוצאות הניירות הללו: כפי שניתן לראות במקרה זה הקרנות כן הצליחו על פי רוב להכות את המדד, ובסיכום של 3 שנים אלטשולר שחם הצליחה להפסיד כ-7% פחות מהמדד, ומגדל כ-2.5%.ישנו מבחר רחב של תעודות סל על המדד. תעודות הסל אמורות להשיג את תשואת המדד פחות או יותר פחות דמי הניהול, לכן חשוב לשים לב להבדלים בדמי הניהול ביניהם שמגיעים לעד 0.6% - הבדל משמעותי, שגם בא לידי ביטוי בביצועים. MTF שלוקחת 0% דמי ניהול היא הקרובה ביותר למדד, לעומת זאת הראל סל שגובה 0.6%, או קסם ETF שגובה 0.53% - סכום גבוה יחסית לתעודת סל – כמעט תמיד האחרונות.

כפי שניתן לראות במקרה זה הקרנות כן הצליחו על פי רוב להכות את המדד, ובסיכום של 3 שנים אלטשולר שחם הצליחה להפסיד כ-7% פחות מהמדד, ומגדל כ-2.5%.ישנו מבחר רחב של תעודות סל על המדד. תעודות הסל אמורות להשיג את תשואת המדד פחות או יותר פחות דמי הניהול, לכן חשוב לשים לב להבדלים בדמי הניהול ביניהם שמגיעים לעד 0.6% - הבדל משמעותי, שגם בא לידי ביטוי בביצועים. MTF שלוקחת 0% דמי ניהול היא הקרובה ביותר למדד, לעומת זאת הראל סל שגובה 0.6%, או קסם ETF שגובה 0.53% - סכום גבוה יחסית לתעודת סל – כמעט תמיד האחרונות.ת"א מניב ישראל

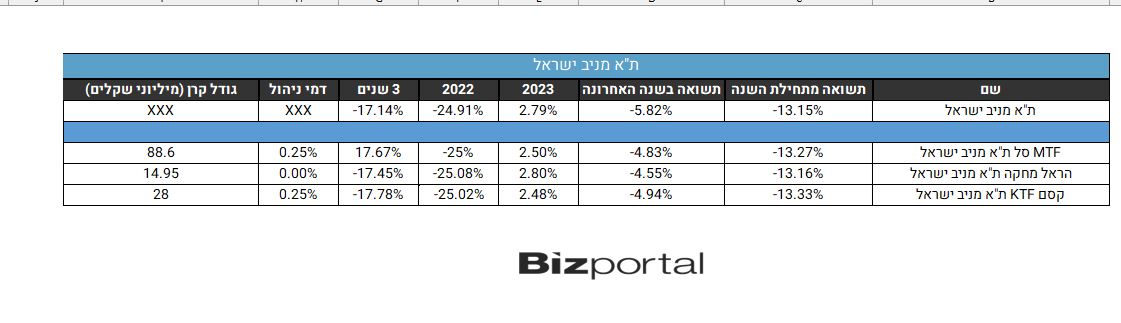

מדד ת"א מניב ישראל מכיל סך הכל 31 ניירות שעיקר עיסוקן הוא נדל"ן מניב. באופן כללי השנה האחרונה הייתה קשה בתחום הנדל"ן המניב, שמושפע מאד מהריבית הגבוהות, אפילו יותר מתחום הבניה. הריבית הגבוהה מקשה על המודל העסקי שמתבסס על הפער בין הריבית על ההון הנצרך לרכישה או בנייה, לבין התשלומים השוטפים, וכשהריבית עולה הפער הזה מצטמצם. בנוסף, אגרות החוב מהוות אלטרנטיבה אטרקטיבית לתזרים השוטף שדמי השכירות אמורים ליצור. לכן, המדד הזה ירד יותר מהמקבילים.אין קרנות נאמנות בתחום הזה, אך יש שלוש תעודות מחקות. במקרה זה התוצאות קרובות מאד למדד, ודמי הניהול סבירים (בין 0% ל-0.25%).

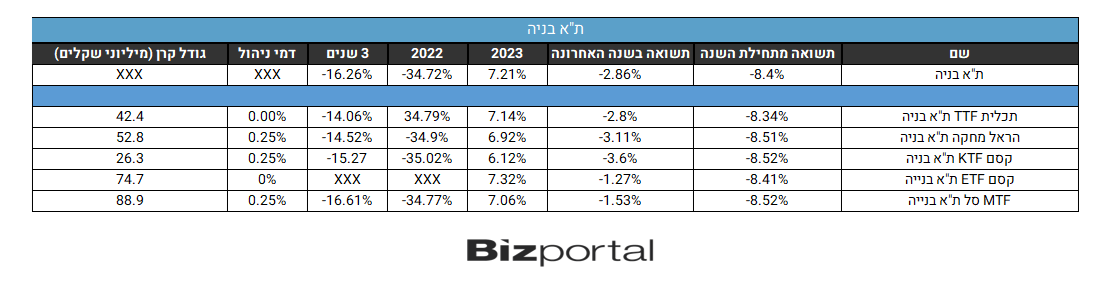

ת"א בנייה

המדד הזה מכיל 38 ניירות סך הכל, ובינתיים עובר שנה מעט פחות קשה אך עדיין עם ירידות משמעותיות. במקרה זה גם כן אין קרנות אקטיביות אלא רק מכשירי השקעה פאסיביים מסוגים שונים. גם פה דמי הניהול נמוכים כפי שמצופה מתעודות סל. בצורה לא אופיינית, ישנם פערים משמעותיים בין התעודות השונות שיכולים להגיע ליותר מ-2% בטווח הזמן של שלוש שנים. התעודה המצטיינת מהבחינה הזו היא תכלית שהשיגה תוצאה טובה יותר במעל 2% מהמדד בטווח הזמן של שלוש שנים.

בצורה לא אופיינית, ישנם פערים משמעותיים בין התעודות השונות שיכולים להגיע ליותר מ-2% בטווח הזמן של שלוש שנים. התעודה המצטיינת מהבחינה הזו היא תכלית שהשיגה תוצאה טובה יותר במעל 2% מהמדד בטווח הזמן של שלוש שנים.- 3.הטרחן 24/06/2024 14:22הגב לתגובה זומי היום הזה לוקח אליפות בנושא...?

- 2.ברלר 24/06/2024 09:41הגב לתגובה זואם אתם רוצים שיקראו את הכתבה, כדאי מאוד לערוך את הטבלאות באותיות הרבה יותר גדולות. מספר פעמים דלגתי על קריאת כתבות כאשר ממש לא יכולתי לקרוא את אשר כתוב בטבלאות. לתשומת לבכם

- פשוט תגדיל את הגופן במחשב האישי שלך.... (ל"ת)משה 24/06/2024 11:43הגב לתגובה זו

- 1.אחלה כתבה, תודה (ל"ת)משה 24/06/2024 09:36הגב לתגובה זו