"אהלן ארז. אני צריך הערכת שווי קצרה לדוחות. בלי הפתעות, הולך בשדה דב נהדר" - "אהלן חנן, כבר שולח, אל תדאג"

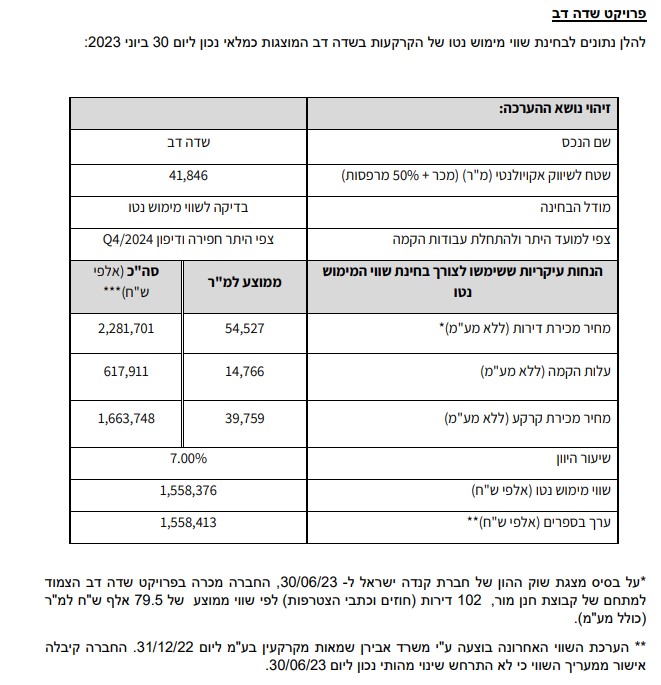

חנן מור הבעלים והמנכ"ל של חנן מור כנראה צריך להגיד תודה לברק רוזן הבעלים והמנכ"ל של ישראל קנדה - ישראל קנדה לקחה את נועה קירל כפרזנטורית למתחם שהיא בונה בשדה דב, מכרה לה דירה כנראה בהנחה והעירה את כל האזור. אבל, היחסים בין השניים כנראה מאוד אמביוולנטיים - הם מתחרים על אותה פיסת אדמה, מי שיקנה אצל ישראל קנדה כבר לא יקנה אצל חנן מור והתחרות הזו התבטאה גם בקביעת השותפים של חנן מור בקבוצת הרכישה על 80 דירות בשדה דב.חנן מור דיווחה כי היא משתפת פעולה עם קבוצת רכישה כדי למכור בניין אחד מתוך המתחם שיהיה לה. אלו חדשות טובות, המחיר בקבוצת רכישה יהיה נמוך יותר ועדיין זה הישג ובכלל - מישהו לוקח את המושכות ומשיג רוכשים לדירות האלו, אבל מנהלי קבוצת הרכישה הזו, הם כנראה לא ברירת המחדל המועדפת על אנשי חנן מור.לביזפורטל נודע שחברות בתחום לרבות בסר היו בשיחות-דיונים עם חנן מור, אבל זה לא התקדם כנראה בגלל החשש מישראל קנדה. ישראל קנדה בקשרים עסקיים עם חברות רבות בתחום ומי שילך עם חנן מור בעצם הולך נגדה - ככה לפחות זה יכול להיתפס. בחנן מור יגידו לכם שהכל דבש, שמנהלי קבוצת הרכישה שהם בחרו הם הטובים ביותר. אבל מה שחשוב יותר זה איך זה באמת מתקדם?אז הרושם מהדוחות היה טוב. אין הפחתת ערך בשדה דב, למרות ההשקעה הגדולה בקרקע, מרוצים מהחיבור לקבוצת רכישה, שוקלים חיבור של בניינים נוספים לקבוצת הרכישה, חושבים על מכירת חלק מהמתחם (זה לא חדש) ובכלל אופטימיים לגבי שדה דב, וגם בשאר הפעילויות המצב טוב, גם בזכות מימושים נכונים.ואז, אחרי כמה ימים שלחה החברה הודעה בקשר לשווי הקרקע, מלאי בשדה דב. ארז אבירן שמאי מסביר במכתב נלווה - "התבקשנו על ידכם (חנן מור - ע.ס) לבחון האם נכון ליום 30.6.2023 חל שינוי מהותי בשווי הנכסים, וזאת ביחס לשווי שנקבע בחוות דעתנו האחרונה."נמסר על ידכם כי לגבי הפרויקטים שבהליך הקמה הבניה מתקדמת כצפוי ובהתאם לתחזית, ואין כל אינדיקציה ו/או חשש לעיכוב כאשר החברה ממשיכה ומשקיעה עלויות בנכסים. כ"כ נמסר כי אין שינוי בנתונים השמאיים של הנכסים מאז שומותינו הקודמת...לאור האמור ובשים לב לנתונים שנמסרו על ידי החברה, סביר לומר כי לא חל שינוי ריאלי מהותי בשווי הנכסים לעומת שווים על פי חוות דעתנו שבסימוכין, וזאת מבלי להביא חשבון תוספת שווי בגין השקעות שבוצעו ככל שבוצעו".והנה השמאות: חנן מור הערכת שוויכדאי לארז למלא לוטו. השווי בספרים של שדה דב הוא 1.558 מיליארד שקל וארז בהערכת השווי שלו קיבל בול את אותו מספר. אתם יודעים מה הסיכוי לפגוע בול במספר הזה? גם אנחנו לא יודעים, אבל זה שבריר אחוז.וזה מביא אותנו לכמה שאלות ידועות, מוכרות, נוקבות. איך תהיה הערכת שווי אמיתית אם מעריך השווי או השמאי מקבל כסף ממבקש העבודה והוא יודע מה האינטרסים של מבקש העבודה? אם הוא לא ישרת את האינטרס שלו, הוא הולך הביתה. אין עבודה. איך מעריך השווי מסתמך על מה שהחברה אומרת לו. מה שווה הערכת שווי אם היא כולה תחזית או הערכה של ההנהלה?וספציפית כאן - למה חישבתם לפי ערך חילוץ הנכס שזה בעצם להגדיר את כל ההוצאות שיהיו להוון להיום ולקבל את סכום ההשקעה, במקום הערכת שווי רגילה? איך הוערך מ"ר ב-54 אלף שקל (לפני מע"מ) אם מוכרים דרך קבוצת הרכישה ב-51 אלף שקל. כן, הסתמכתם על ישראל קנדה שמוכרת גבוה וכנראה גם המחיר שלכם יעלה בהמשך, ועדיין זה הרי לא אותו פרויקט ואתם כנראה תלכו על קבוצות רכישה (בשלב זה אמרתם שבוחני זאת לצד מכירה של חלק מהנכס), ישראל קנדה מוכרת ישירות ולכן זה בעשרות אחוזים יותר.ושיעור ההיון -7% הוא לא נראה מייצג בהינתן הריבית חברת סיכון והסיכון בפרויקט, וזה מביא אותנו לתחושה, רק תחושה שזה עובד כך -"אהלן ארז. אני צריך הערכת שווי קצרה לדוחות. בלי הפתעות, הולך נהדר" - "אהלן חנן, כבר שולח, אל תדאג".סיכוי אפסי סטטיסטית שבחישוב האקסל הראשון התוצאה של ארז יצאה בול. אבל עזבו את ארז, בואו נדבר על שמאות-הערכות שווי בכלל, סיכוי טוב שאם למעריך שווי ושמאי היה יוצא מספר גבוה הוא היה משאיר אותו. סיכוי טוב שאם היה מספר נמוך הוא היה עושה חושבים פעמיים. זו לא אמירה, זו לא קביעה, זו סטטיסטיקה. נקווה שאנו לא חושדים בכשרים, אבל הסיפור כאן ובכלל בהערכות השווי הוא ניגוד עניינים מובנה בין מעריכי שווי ושמאים לחברות. חנן מור היא רק דוגמה, יש מאות עבודות כאלו בבורסה, ורובן הגדול משרת את האדונים.הסיפור הגדול הוא השיטה - מביאים פתק משמאי כדי להחזיק את השווי, כי אחרת עלול להיווצר בלגן - מחיקת נכסים, ירידה בהון העצמי ומכאןועד לאי עמידה בתנאי ההלוואות-אגרות חוב-אשראי הדרך יכולה להיות קצרה.מקבוצת מור נדל"ן נמסר כי ״בניגוד לנכתב בטור הדעה, נעשתה בחינה של שווי הקרקעות של החברה כפי שנעשה בכל חברה ציבורית במסגרת הדו"ח הרבעוני. הבחינה נעשית באמצעות הצוות הפיננסי, משרדי רואי החשבון החיצוני ושמאים. שווי הקרקע בשדה דב נשאר בעינו כפי שדווח ופורסם״

חנן מור הערכת שוויכדאי לארז למלא לוטו. השווי בספרים של שדה דב הוא 1.558 מיליארד שקל וארז בהערכת השווי שלו קיבל בול את אותו מספר. אתם יודעים מה הסיכוי לפגוע בול במספר הזה? גם אנחנו לא יודעים, אבל זה שבריר אחוז.וזה מביא אותנו לכמה שאלות ידועות, מוכרות, נוקבות. איך תהיה הערכת שווי אמיתית אם מעריך השווי או השמאי מקבל כסף ממבקש העבודה והוא יודע מה האינטרסים של מבקש העבודה? אם הוא לא ישרת את האינטרס שלו, הוא הולך הביתה. אין עבודה. איך מעריך השווי מסתמך על מה שהחברה אומרת לו. מה שווה הערכת שווי אם היא כולה תחזית או הערכה של ההנהלה?וספציפית כאן - למה חישבתם לפי ערך חילוץ הנכס שזה בעצם להגדיר את כל ההוצאות שיהיו להוון להיום ולקבל את סכום ההשקעה, במקום הערכת שווי רגילה? איך הוערך מ"ר ב-54 אלף שקל (לפני מע"מ) אם מוכרים דרך קבוצת הרכישה ב-51 אלף שקל. כן, הסתמכתם על ישראל קנדה שמוכרת גבוה וכנראה גם המחיר שלכם יעלה בהמשך, ועדיין זה הרי לא אותו פרויקט ואתם כנראה תלכו על קבוצות רכישה (בשלב זה אמרתם שבוחני זאת לצד מכירה של חלק מהנכס), ישראל קנדה מוכרת ישירות ולכן זה בעשרות אחוזים יותר.ושיעור ההיון -7% הוא לא נראה מייצג בהינתן הריבית חברת סיכון והסיכון בפרויקט, וזה מביא אותנו לתחושה, רק תחושה שזה עובד כך -"אהלן ארז. אני צריך הערכת שווי קצרה לדוחות. בלי הפתעות, הולך נהדר" - "אהלן חנן, כבר שולח, אל תדאג".סיכוי אפסי סטטיסטית שבחישוב האקסל הראשון התוצאה של ארז יצאה בול. אבל עזבו את ארז, בואו נדבר על שמאות-הערכות שווי בכלל, סיכוי טוב שאם למעריך שווי ושמאי היה יוצא מספר גבוה הוא היה משאיר אותו. סיכוי טוב שאם היה מספר נמוך הוא היה עושה חושבים פעמיים. זו לא אמירה, זו לא קביעה, זו סטטיסטיקה. נקווה שאנו לא חושדים בכשרים, אבל הסיפור כאן ובכלל בהערכות השווי הוא ניגוד עניינים מובנה בין מעריכי שווי ושמאים לחברות. חנן מור היא רק דוגמה, יש מאות עבודות כאלו בבורסה, ורובן הגדול משרת את האדונים.הסיפור הגדול הוא השיטה - מביאים פתק משמאי כדי להחזיק את השווי, כי אחרת עלול להיווצר בלגן - מחיקת נכסים, ירידה בהון העצמי ומכאןועד לאי עמידה בתנאי ההלוואות-אגרות חוב-אשראי הדרך יכולה להיות קצרה.מקבוצת מור נדל"ן נמסר כי ״בניגוד לנכתב בטור הדעה, נעשתה בחינה של שווי הקרקעות של החברה כפי שנעשה בכל חברה ציבורית במסגרת הדו"ח הרבעוני. הבחינה נעשית באמצעות הצוות הפיננסי, משרדי רואי החשבון החיצוני ושמאים. שווי הקרקע בשדה דב נשאר בעינו כפי שדווח ופורסם״

- 23.אלפקה 01/10/2023 11:00הגב לתגובה זוישראל קנדה גם בבור עמוק שם, הכל חרטא בדיווחים, הם מוכרים ב 50 אלף למר למקורבים ואת העסקה של נעה קירל לא רואים בדיווח לרשות המיסים.... מעניין מאוד. הכל ישראבלוף מגלגלים כדי למנע התרסקות רבתי

- 22.מעריך 13/09/2023 17:16הגב לתגובה זו470.000 שקל בלבד

- 21.dw 13/09/2023 15:02הגב לתגובה זוהדירות של חנן וקנדה הן לפחות דירות למכירה בשוק החופשי. זה זהב יחסית לדירות של שיכון ובינוי, אותם מכריחים להשכיר. ומילא לו ההשכרה היתה במחירי שוק חופשי, כזה של 2-3%, אבל לא, מכריחים אותם להשכיר אותן בהנחה, כאילו הם עמידר. למה שאיזשהו משקיע ירצה להשקיע בדבר כזה? כאמור חנן מור, וקנדה ישראל, במצב הרבה הרבה יותר טוב מאשר שיכון ובינוי. אולי הגיע הזמן להתחיל לבקר את שיכון ובדירוג המשונה שלה, הגבוה מזה של דלק קבוצה?

- 20.סימבה 13/09/2023 11:45הגב לתגובה זווזו לא החברה כנראה

- 19.[email protected] 13/09/2023 10:42הגב לתגובה זורצוי מאוד שמנהל האתר יבדוק את תוכן הכתבה המגמתית והמעוותת כי הוא עשוי להיתבע על הרצת מניות ע"י הרשות לניירות ערך.

- אני בטוח שאתה שמאי (ל"ת)שמאי לשעבר 13/09/2023 11:35הגב לתגובה זו

- 18.שולי אל 13/09/2023 08:10הגב לתגובה זונראה שהכותב מוציא שם רע לבעלי מקצוע ופוגע בשמם הטוב לא אתפלא אם תהיה פה תביעת דיבה מה גם שהאמור בכתבה נראה מופרך ולא נכון

- בן 13/09/2023 10:29הגב לתגובה זוכתבה מעולה...שמציפה שיטה עקומה לשמור על שווי נכסים בספרים. הרי ברור שמה שצריך לבדוק זה תזרים מזומנים וכאן בעיה מאד גדולה לכל חברות הנדלן היום

- dw 13/09/2023 15:07חנן רשאי למכור דירות לשוק החופשי. סיידוף תקוע עם דירות להשכרה. מילא השכרה בתשואה 2-3% אולם הוא מחויב גם להשכיר בהנחה, כאילו הוא עמידר. עכשיו תגיד לי אתה מה עדיף? למה על סיידוף ושיכון ובינוי לא יורדים ככה? לסיידוף לא מגיע יחס טוב יותר ממה שמקבלים, בשיגרה, חיים כצמן או תשובה.

- נחומיקו 13/09/2023 11:43מה הקשר בין תזרים מזומנים לאופן עריכת שמאות לנכסים?

- 17.שופט 13/09/2023 08:05הגב לתגובה זוכל הכבוד! מעניין מה ההמשך בשוק הגנבי-ם/מדינה.

- 16.כתבה מטופשת 13/09/2023 07:48הגב לתגובה זוקודם כל חילוץ קרקע מביא בחשבון נתוני השוואה מהסביבה ממוצעים אם זאת קבוצת רכישה גם כן בהתאם לתקינה השמאית מה זה ״הערכה רגילה״ גישת ההשוואה? אם אתה תוקף שמאים לפחות תכין שיעורי בית מינוח מטומטם וזה לא הולך ככה שמאי צריך לתקף את דבריו בעזרת נתוני השוואה אמיתיים מכירות / מחירי ביקוש, מכרזים, עסקאות קרקע שיהיה לך לבריאות יא חי בסרט!!!

- 15.שמאי ותיק 12/09/2023 23:23הגב לתגובה זועושים מה שהם רוצים

- 14.מעריך שווי אובייקטיב 12/09/2023 21:38הגב לתגובה זומצחיק

- dw 13/09/2023 15:10הגב לתגובה זואבל אז בבקשה לבקר הרבה הרבה יותר את שיכון ובינוי, עם חוב מפלצתי ולא דירות לשוק החופשי כמו של חנן אלא דירות להשכרה ואפילו לא השכרה שוק חופשי אלא דירות בהנחה, כאילו הם עמידר. זה לא הגיוני שהדירוג של שיכון ובינוי גבוה מזה של דלק. הקרקע של שיכון משמעותית פחות אטרקטיבית מאשר זו של חנן או קנדה, שלא מחוייבים להיות עמידר.

- 13.מעריך שווי אובייקטיב 12/09/2023 20:55הגב לתגובה זואתר ביזפורטל שכולו מלא כתבות תוכן אובייקטיביות ממומנות. אנא פרטו מי הזמין ושילם לכם עבור כתיבת התוכן בכתבה זו.

- 12.שמאי מוטה 12/09/2023 20:03הגב לתגובה זוהרבה מאד שמאים ישבו בכלא לשנים רבות כל עושי דברי הבנקים וחברות הנדלן. "שמאי להשכיר"

- 11.כתבה מעולה. ישר כוח על האומץ.. (ל"ת)אלון 12/09/2023 19:44הגב לתגובה זו

- 10.חנן רמאי 12/09/2023 16:58הגב לתגובה זוכנראה שאין גבול לשקרים. אם תשלם לשמאי הוא יכתוב מה שתרצה.

- 9.אסולין 12/09/2023 16:50הגב לתגובה זועכשיו הם מתעצבנים כי רשמו לפני 7 חודשים שהוא ימחוק את הקרקע בדוח וזה לא קרה.

- 8.אהבתי 12/09/2023 16:44הגב לתגובה זויש לי הרגשה שבעוד שנה-שנתיים יפרסמו פה כתבה בנושא הסתבכות של חנן מור עם צילום מסך מהכתבה הזאת.

- אסולין 12/09/2023 19:24הגב לתגובה זווהם מתעצבנים על זה

- 7.המחיר הנכון להיום לפי מה שקורה היום ואיך שאין אופק 12/09/2023 16:32הגב לתגובה זוהמחיר הנכון להיום לפי מה שקורה היום ואיך שאין אופק חיובי בעתיד המחיר למ״ר שווה 23700 ש״ח למ״ר , שנה טובה, אי אפשר להפוך בעיות של אנשי עסקים לבעיות שלנו, כשהיה טירוף הרווחתם בטירוף פשוט הייתם צריכים לשמור שקל לבן ליום שחור, ומישהו היה צריך להיתפס אם התחתונים למטה, ביזנס זה ביזנס

- מחיר של אשדוד רשמת ;) (ל"ת)דרור 12/09/2023 20:42הגב לתגובה זו

- 6.שמואל 12/09/2023 16:03הגב לתגובה זוקומבינות ושחיתות בארץ הקודש ??? לא ..זו טעות....

- 5.עוד דחיפה קלה - וקוביית הדומינו הראשונה תתחיל קריסה !!! (ל"ת)דן 12/09/2023 16:01הגב לתגובה זו

- 4.גיל 12/09/2023 15:53הגב לתגובה זוהסיכון הטמון בקבוצת רכישה אינו שווה את ההנחה, את הדירה הראשונה שלי קניתי בקבוצת רכישה, הכאבי ראש שהיו לי בדרך החששות והדאות אינם שווים את "ההנחה"

- 3.עם תחושות לא הולכים למכולת. תכתוב לנו עובדות בבקשה. (ל"ת)שי 12/09/2023 15:50הגב לתגובה זו

- 2.123Gil 12/09/2023 15:46הגב לתגובה זובקבוצות רכישה המחיר מטעה כיוון שבדרכ משלמים את הקרקע במזומן ואת הבניה לפי קצב הבניה ואז מרבית העלות שהיא הקרקע - הכסף שולם מראש ואת הדירה עצמה מקבלים אחרי 7-8 שנים במצב הריבית של היום ריבית של 7-8 שנים לפי 7% מוסיפה עוד כ 50% למחיר הקרקע. בנוסף בקבוצת רכישה כל הסיכון עובר לקבוצה ואין אחריות של היזם לכן מי שקונה היום לפי 51 אלף למטר יקבל דירה בעוד 7-8 שנים בעלות של 70-80 אלף למטר. בהצלחה עם זה...

- ענבל בור 01/10/2023 10:56הגב לתגובה זוממש ככה אין להם סיכוי לשווק בקבוצת רכישה חרטא אחת גדולה, לא מאחלת להן, אבל זה נראה שזה ייגמר בבכי

- 1.מוחמד 12/09/2023 15:42הגב לתגובה זולענד חייבים להיפטר משדה דב אם רוצים שהחברה תשרוד. שינסה למכור לישראל קנדה.