יצומצמו שעות תעריפי השיא שגובות יצרניות החשמל: אלה החברות שיפגעו

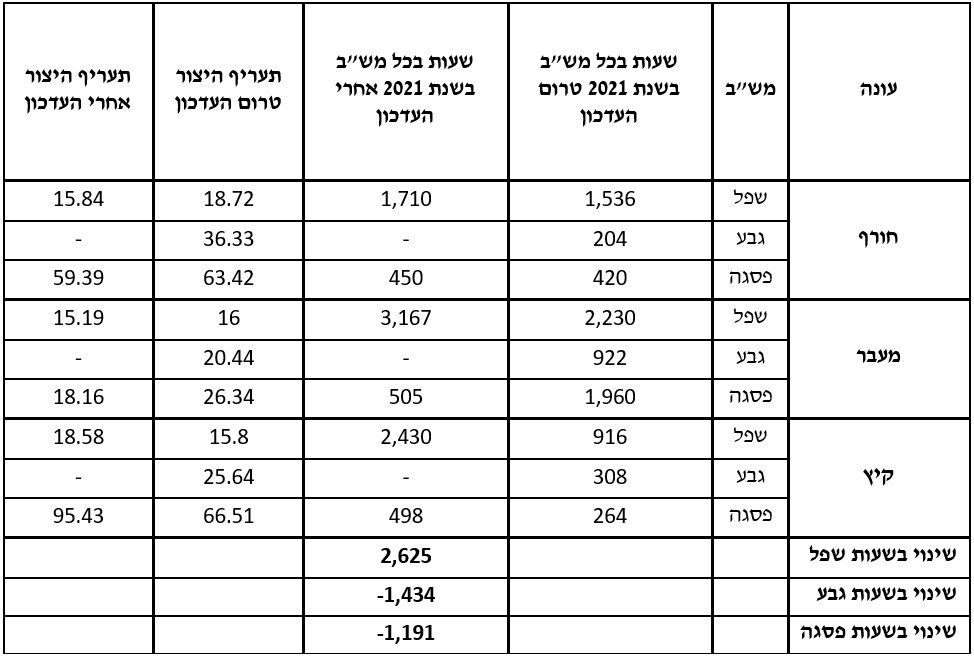

במשך העשור האחרון יצרניות החשמל גבו תשלום לפי אותו התעריף, לפי השעה ביום בה מסופק החשמל. הגם שהרגלי הצריכה, הן של הצרכנים הפרטיים והן של העסקים, חוו שינויים - וכך גם מקורות היצור, שנטו יותר לעבר הפקה מגז ובהמשך (יחסית במשורה) אנרגיית שמש. עכשיו ברשות החשמל מתכוונים לשנות את התעריף, ובין השאר צפויות להפגע מהמלך כמה חברות ציבוריות הנסחרות בבורסה המקומית.כפי שמסבירה אנליסטית IBI, לנה וייסביין בסקירתה, מדובר ב או פי סי אנרגיה -1% המחזיקה בתחנות רותם, ומצויה בשלבי חתימת הסכמים להקמת תחנות כח מבוזרת בחדרה, סופרגז שמקימה תחנות כוח מבוזרות, משק אנרגיה -0.62% שקונה את דליה אנרגיות ממשקי הקיבוצים, ג'י.פי. גלובל 0% חזיקה בתחנת IPM-באר טוביה ו אלומיי -1.02% המחזיקה כ-9% בתחנת דוראד.בתעריף החדש המוצע הופחתו מספר השעות ביממה המוגדרות כשעות ביקושי שיא, בהן ניתן לגבות תעריפים יקרים יותר. משלוש הגדרות בשיטה הנהוגה, שהן שעות שפל בביקושים, שעות "גבע" ושעות שיא, יוותרו עתה שתיים: שפל ושיא. כלומר, שעות השיא שיופחתו יוגדרו כשעות שפל, והמחיר שיוכלו היצרניות הפרטיות לגבות המצרכנים הוא נמוך יותר. במספרים, מדובר בכ-1,200 שעות שיא וכ-1,400 שעות גבע שיוסבו לשעות שפל."השינויים העיקריים כוללים צמצום משמעותי של שעות פסגה ברמה השנתית והמעבר שלהם לשעות מאוחרות בעונת המעבר ובעונת הקיץ, ביטול שעות גבע וייחוס של חודש יוני וחודש ספטמבר לעונת הקיץ", מסבירה וייסביין. מסתמן כי לחברות האנרגיה המתחדשת הולכת להיות בעיה. לפי התעריף החדש, שעות השיא הן יותר מאוחר ביממה מבעבר. המשמעות היא ש"מספיקים" פחות את שעות השמש, ואם יש יותר שעות שיא אחרי שהיא שוקעת, מדובר בזמן מת עבור אלו המפיקות חשמל מאנרגיה סולארית."עדכון המש"בים לפי המתווה שהוצג בשימוע יגרום לפגיעה במתקני ייצור סולאריים שמוכרים חשמל ישירות לצרכנים וזאת עקב תזוזה של שעות הפסגה לשעות מאוחרות יותר בהן מתקנים סולאריים כמעט ולא מייצרים חשמל", מפרטת על כך וייסביין.ואולם, יש גם פתרון חלקי: "אגירת חשמל בשעות השפל ומכירתו בשעות הפסגה יכולה לקזז חלקית את הפגיעה, אבל כמובן ישנה תלות בפרופיל צריכת הלקוח, כך שלא סביר להניח שהפגיעה תקוזז במלואה". הכוונה היא שלא בטוח שלקוח של חברה מסויימת שרגיל לקנות ממנה חשמל בשעות השיא, באמת יצטרך את כל החשמל שיוצר בשעות השפל, שאותה חברה תציע לו. לפי וייסביין, גם אם היצרניות יציעו "תוספת" לכל הלקוחות בשעות השיא, לא בטוח שהפגיעה תקוזז - תלוי במידת ההיענות.עוד כותבת האנליסטית כי "יצרניות חשמל פרטיות (תחנות מונעות בגז טבעי) צפויות להיפגע, אך פחות ממתקנים סולאריים. מאחר והתחנות הנ"ל מייצרות חשמל בכל שעות היממה תמהיל לקוחות הוא החשוב ביותר בצמצום הפגיעה".

מסתמן כי לחברות האנרגיה המתחדשת הולכת להיות בעיה. לפי התעריף החדש, שעות השיא הן יותר מאוחר ביממה מבעבר. המשמעות היא ש"מספיקים" פחות את שעות השמש, ואם יש יותר שעות שיא אחרי שהיא שוקעת, מדובר בזמן מת עבור אלו המפיקות חשמל מאנרגיה סולארית."עדכון המש"בים לפי המתווה שהוצג בשימוע יגרום לפגיעה במתקני ייצור סולאריים שמוכרים חשמל ישירות לצרכנים וזאת עקב תזוזה של שעות הפסגה לשעות מאוחרות יותר בהן מתקנים סולאריים כמעט ולא מייצרים חשמל", מפרטת על כך וייסביין.ואולם, יש גם פתרון חלקי: "אגירת חשמל בשעות השפל ומכירתו בשעות הפסגה יכולה לקזז חלקית את הפגיעה, אבל כמובן ישנה תלות בפרופיל צריכת הלקוח, כך שלא סביר להניח שהפגיעה תקוזז במלואה". הכוונה היא שלא בטוח שלקוח של חברה מסויימת שרגיל לקנות ממנה חשמל בשעות השיא, באמת יצטרך את כל החשמל שיוצר בשעות השפל, שאותה חברה תציע לו. לפי וייסביין, גם אם היצרניות יציעו "תוספת" לכל הלקוחות בשעות השיא, לא בטוח שהפגיעה תקוזז - תלוי במידת ההיענות.עוד כותבת האנליסטית כי "יצרניות חשמל פרטיות (תחנות מונעות בגז טבעי) צפויות להיפגע, אך פחות ממתקנים סולאריים. מאחר והתחנות הנ"ל מייצרות חשמל בכל שעות היממה תמהיל לקוחות הוא החשוב ביותר בצמצום הפגיעה".

- 2.מי החליט על דבר כזה 19/10/2021 09:57הגב לתגובה זויותר כסף. מדינה מופרעת

- 1.מחשמל מערכות 18/10/2021 15:59הגב לתגובה זוכמו תמיד, מדינת ישראל מנסה להשיג יעדים של חשמל ירוק, ואז מייד משנה רגולציה, כדי להפחית את הכדאיות ליזמים. לא לומדים ולא מתקדמים.