הריבית השלילית כבר כאן - אג״ח ממשלתי לשנתיים בתשואה שלילית; אג"ח ל-9 שנים בתשואה של 0.7%

ביולי האחרון היינו עדים לתקדים בגזרת המק״מים (מלווה קצר מועד - מעין אגרת חוב ממשלתית לתקופה של שנה) כשהתשואה על חלקם ירדה מתחת לאפס. ב-23.7, מק״מ 111 נסחר בשער של 100.01 במחזור של עשרות מיליוני שקלים. בנק ישראל פודה מק״מ בתאריך הפדיון במחיר קבוע של 100 שקל. כלומר, על כל עשרה מיליון שקלים ששמו המשקיעים הם ״שרפו״ 100 אלף שקל. זה הלך והחמיר. משקיעים קונים מק"מ ומפסידים - 0.05%, 0.1%. מי המשוגעים שעושים את זה? מסתבר שרבים וטובים. למה ה עושים את זה? כי אין איפה לשים את הכסף. שורה תחתונה - הריבית השלילית כבר כאן.

אנדרו אביר, המשנה לנגיד בנק ישראל, חשף עם ההודעה על תכנית רכישת הדולרים ל-2021, שבבנק מתקיימים דיונים גם על הורדת הריבית במשק לאזור השלילי, בדומה לריבית בשוויץ ובדנמרק. בזמן שהדבר נשקל רק כאופציה, המק"מים כבר מזמן בריבית שלילית וגם אגרות החוב הממשלתיות. הריביות על חלק מאגרות החוב הממשלתי הגיעו מזמן לטריטוריה השלילית, בין היתר על רקע ההרחבה הכמותית שמבצע בנק ישראל. כך למשל, אגרות חוב לטווח הקצר נסחרות בריבית שלילית מובהקת ואגרות חוב במח"מ ארוך יותר מתנדנדות בין ריבית שלילית-אפסית-שולית. במקרים רבים המס על הריבית הנקובה מוריד את התשואה לטריטוריה שלילית. בשורה התחתונה - משקיעים באג"ח ממשלתי שקלי עד 2-3 שנים, אין לכם תשואה. משקיעים באג"ח ל-9 שנים - התשואה שלכם תהיה 0.7% - כמעט כלום. זו הסיבה ששוקי המניות עולים. פשוט, אין מה לעשות בכסף.

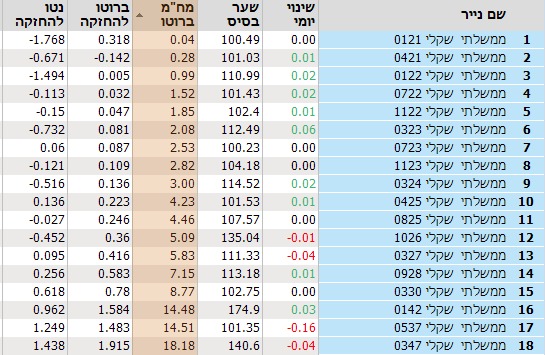

המשמעות של ריבית שלילית היא שאם הלוותם למדינה נניח 10,000 שקל, אתם תקבלו בעוד שנה פחות. לא סביר, אבל זו עובדה. בסדרה 0122 לפדיון בעוד כשנה עמדה התשואה על מינוס 1.5%, בסדרה 0323 לפדיון בעוד כשנתיים היא הגיעה למינוס 0.7% קלות (אחרי עליות), ואילו בסדרה 1026 במח״מ של 5 שנים היא ירדה למינוס 0.45%. מנגד, בטריטוריה החיובית גם למח״מ יותר ארוכים אפשר לראות עד כמה נמוכות התשואות: מי שירכוש אג״ח מסדרה 0537 לפדיון בעוד 14 שנה יקבל תשואה של 1.24% בלבד, ומי שיחזיק באג״ח מסדרה 0347 לפדיון בעוד 18 שנה יקבל מדי שנה תשואה של 1.4% על ההשקעה.

באוקטובר הודיעה הוועדה המוניטרית על הרחבת התכנית לרכישת אג״ח ממשלתיות ב-35 מיליארד שקל. המהלך, המכונה הרחבה כמותית ושקול להדפסת כסף (הבנק המרכזי רוכש את אגרות החוב שהוא עצמו מנפיק) יוצר ביקושים - מצד הבנק - שמעלים את מחיר האג״ח ומורידים את התשואה עליו. כלומר, הביקושים מאותתים שמדובר בנייר ערך בטוח יחסית, על כן הריבית מגלמת סיכון מופחת, והמחיר בהתאם.

- השקל חוזר להתחזק? כך אפשר להגן מפני ירידה בשער הדולר

- הממשלה מגדילה את גיוסי האג"ח - איך זה ישפיע על השוק?

- המלצת המערכת: כל הכותרות 24/7

צעד זה נועד בין השאר להקל על גיוס החוב של חברות, שכן הוא מוריד את מרווח הריבית בין זו באג״ח של המדינה (שהיא הלווה היציב ביותר) לבין זו של האג״ח הקונצרניות שמנפיקות החברות. לשם מטרה זו הוחלט גם ע״ בנק ישראל לרכוש בעצמו אג״ח קונצרניות, גם כאן לפי אותו היגיון של הגדלת הביקושים והנמכת הריביות, קרי שיפור תנאי גיוס החוב. אלא שהדבר היה שנוי במחלוקת לאור העובדה שחברות רבות הצליחו לגייס בשוק בלא כל בעיה עוד לפני ההכרזה הזאת.

- 13.זולינס רון 26/01/2021 08:58הגב לתגובה זויום נפלא

- 12.משה 19/01/2021 08:42הגב לתגובה זולמה חיבים קנות משהוא לא ריווחי?

- תמיר 19/01/2021 18:54הגב לתגובה זוסכום של מיליון שקל נמצא בעו"ש כבר שנתיים .

- עוז 19/01/2021 18:04הגב לתגובה זורואים את זה בעיקר בנכסים, רלוונטי בעיקר אם אתה רוצה לעזור לילדים שלך לקנות דירה (בהנחה שלך כבר יש). בנוסף, גם הפנסיה שלך תהיה שווה פחות עוד כמה שנים, אז לא יזיק לשים כסף פנוי (בדגש על פנוי) בהשקעה. מצד שני - הריבית מכאן יכולה בעיקר לעלות, אז אם לדעתך זה יקרה - עדיף לחכות..

- 11.אז במה נשאר להשקיע ? ???? (ל"ת)מגיב 19/01/2021 00:37הגב לתגובה זו

- 10.כי גם עם הקופון גבוה ואתה משלם מס מהקופון בעת המכי 18/01/2021 18:52הגב לתגובה זוכי גם עם הקופון גבוה ואתה משלם מס מהקופון בעת המכירה או הפדיון נעשה קיזוז ואתה מקבל את המס חזרה . לא את כולו כמובן

- 9.אדם 18/01/2021 18:24הגב לתגובה זומי שיפגע במיוחד זה ענף הנדל"ן בגלל ייקור מיידי של המשכנתאות וכמובן החברות הממונפות....

- 8.נגיד בנק ישראל תותח 18/01/2021 17:55הגב לתגובה זוסוף סוף יש נגיד בנק רציני לעומת 1000 בטלנים עם 100000 שח לחודש בראשות הטיפשה הנגידה הקודמת ברכות לנגיד החדש שיטפל בספקולטנים מחול בנושא הדולר

- 7.נגידים פושכים 18/01/2021 17:46הגב לתגובה זומנפחים נכסים

- 6.יוסי 18/01/2021 17:38הגב לתגובה זולפי הכותב "מעדיפים לקבל בחזרה סכום הנמוך מזה שהשקיעו, על פני האפשרות שישימו אותו באג״ח קונצרני בריבית חיובית ואולי לא יראו את הכסף לעולם". יש את האפשרות של פשוט להשאיר את הכסף בעוש או בפקדון עם ריבית 0 וזה כבר יותר טוב מריבית שלילית.

- Gnux 19/01/2021 08:53הגב לתגובה זועבורם התשואה היא ברוטו ולכן ברוב המקרים שציינו בכתבה היא עדיין חיובית. כמו כן חלקם מחוייבים להשקיע חלק מסוים מהכסף באגח לכן יש קונים במצב הלא הגיוני הזה.

- 5.חמוד 18/01/2021 17:36הגב לתגובה זוהדבר יכל להכתיב את השינוי בריבית ובתהליכים אחרים מצד בנק ישראל. ומצד המשקיעים.

- 4.משה 18/01/2021 17:06הגב לתגובה זותקבל ריבית היתר לו מגיעה לך זה מדינה של שקרנים רמאים כמו שמרצים את המניות גם שם משקרים לציבור

- 3.עד לאן לעבוד על הציבור רבית שלילית כסף שלי זבל שלכם טוב (ל"ת)חיים 18/01/2021 17:01הגב לתגובה זו

- 2.הציבור לו מתומתם לך תיקח כסף בבנק כולם נכלים גם בבורסה (ל"ת)חיים 18/01/2021 17:00הגב לתגובה זו

- 1.חכם 18/01/2021 16:50הגב לתגובה זוזהירות