האם צחי אבו ישביח את ארי נדל"ן - "הקניון שלנו בעלות של מיליארד ש' וגדול פי 3 מקניון מול הים שנמכר במעל מיליארד"

צחי אבו בעל השליטה בארי נדל"ן רץ מהר, מעסקה לעסקה, מרכישה לרכישה. זה לא אומר שהוא פזיז, עד כה העסקאות נראות מוצלחות. הוא ומשפחתו רכשו בשיא הקורונה את השטח של פי גלילות מיצחק תשובה; לפני כ-4 שנים, הוא רכש את השליטה בארנה גרופ שהפכה לארי נדל"ן ובמקביל הוא הקים פעילויות חדשות (לצד לארי נדל"ן) - גפן מגורים בתחום ההתחדשות העירונית ואבו פמילי שהיא קרן ריט למגורים (בדומה למגוריט ואזורים ליוינג). כל הפעילויות והרכישות הניבו תשואה טובה, במקומות מסוימים אפילו תשואה חלומית (פי גלילות), והשאלה מה הלאה?

ארי נדל"ן - אשדוד, נהריה, קפריסין ועכשיו גם אילת

אתמול דיווחה ארי נדל"ן שהיא העיקרית בקבוצה, על "הנחת אבן הפינה לקניון הגדול באילת". מדובר על קניון שצפוי לקום בשטח כולל של כ-60 אלף מ"ר (כ-40 אלף מ"ר חנויות) ויושקעו בו מיליארד שקלים כשהפתיחה צפויה בסוף 2027. הקניון הוא חלק משורה של קניונים ומרכזים מסחריים בארי נדל"ן שבמקביל להקמה של הקניון באילת, תרחיב את הקניון והמתחם באשדוד בהשקעה גדולה.

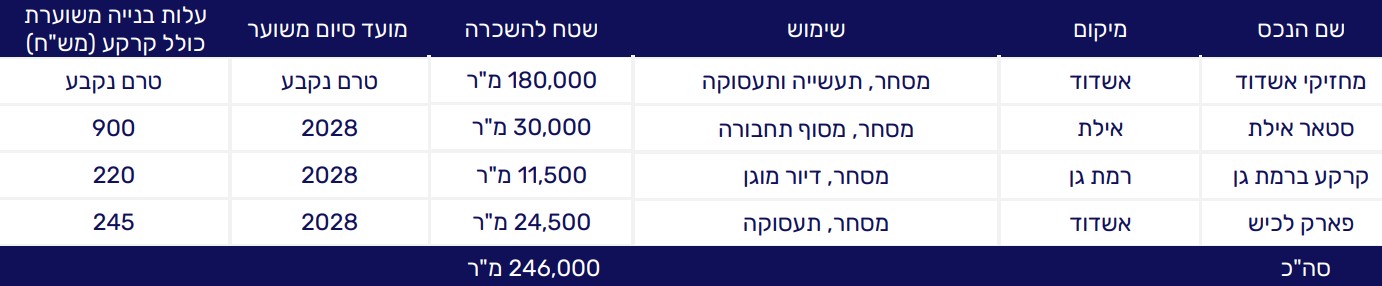

המתחם באשדוד - סטאר סנטר באשדוד הוא הנכס המרכזי כיום, כשבמקביל מחזיקה החברה גם בקניון סטאר בנהריה, קניון בלימסול - קניון My Mall ונכסים נוספים שעליהם היא תרים מרכזים מסחריים בעתיד. תוכניות הפיתוח של החברה שאפתניות:

- צחי אבו: "אנחנו לא חברת נדל״ן מניב קלאסית, כל נכס אצלנו עובר השבחה"

- ארי נדל"ן במגעים לעסקת נדל"ן של 154 מיליון שקל בבירה

- המלצת המערכת: כל הכותרות 24/7

תוכניות פיתוח בארי נדלן

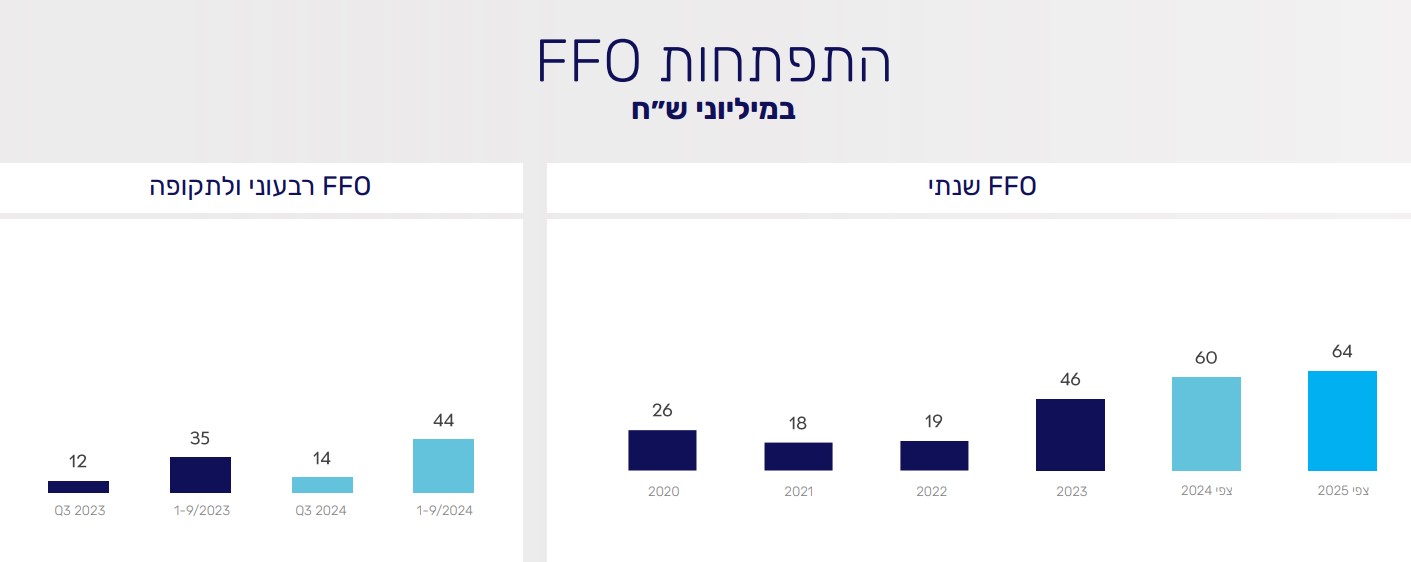

כאמור אשדוד ואילת הן המוקדים בשנים הבאות. השווי של ארי בבורסה 748 מיליון שקל כשהונה 841 מיליון שקל. ה-FFO שלה השנה צפוי הגיע ל-60 מיליון שקל ושנה הבאה ל-64 מיליון שקל. לכאורה כשמחשבים מכפיל FFO מקבלים ערך גבוה יחסית - 11.7, אבל זה מוטה כלפי מעלה בגלל שיש פעילות הקמה בשיעור גבוה מסך הנכסים במאזן. כשמסתכלים קדימה, על היום שאחרי שהנכסים יושלמו ויפיקו FFO, כשבמקביל כמובן גם המימון יגדל, מקבלים חברה שנסחרת במכפיל FFO נמוך מהשוק. אולי זו הזדמנות, ונזכיר שאבו רוכש מניות בשוק באופן שוטף, אבל יש גם סיכונים.

FFO של ארי נדלן

הזדמנות - אבל יש סיכונים

הסיכון הגדול ביותר הוא דווקא באילת. באשדוד נראה שהחברה יודעת מה היא עושה. אבו מגיע מאשדוד, בנה שם המון, מכיר את התושבים ואת הצרכים. באילת הוא הולך על פרויקט ענק שעלותו 1 מיליארד שקל, כשבאילת יש עוד שני קניונים - האם זה לא מסוכן מדי. "סיכון זה חלק מהעסק. העבודה השוטפת שלי היא בלקיחת סיכונים, אני אוהב לקחת סיכונים כשאני חושב שהפוטנציאל גבוה ושהסיכויים עולים על הסיכונים ואנחנו מצליחים", אומר אבו, "העבודות על הקניון התחילו לפני שבעה חודשים, אחרי שרכשנו את הקרקע. אנחנו בביצוע מתקדם והשקה שיווקית התקיימה השבוע. אילת היא בירת השופינג של ישראל – עם כ-3 מיליון מבקרים בשנה, רבים מהם תיירי קניות".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

"בחירת המיקום הייתה קריטית; טרמינל הנוסעים של אגד, שיהיה במינוס 1 של החניון, יוסיף לנו 2 מיליון מבקרים. בנוסף, הקניונים הקיימים באילת לא מתאימים לתנאי השוק – הם בגודל של 12-15 אלף מ"ר בלבד, לעומת הקניון שלנו שמתפרש על כ-40 אלף מ"ר, עם חנויות ענק ולוקיישן ייחודי שיאפשר לנו לעקוף את כל הקניונים הקיימים".

מתי העבודות אמורות להסתיים?

"זה מחולק לשני שלבים. הטרמינל יושלם תוך שנה, והקניון עצמו יתחיל להתאכלס תוך שלוש שנים".

עלות ההשקעה והתשואה על ההשקעה?

"עלות הפרויקט מוערכת בכמיליארד שקל. שכר הדירה הממוצע בקניונים עומד על 400 שקל למ"ר, אבל בדוחות היינו שמרנים והערכנו 230-240 שקל למ"ר. אנחנו מצפים לתשואה דו-ספרתית".

האם אתם מתכננים למכור שטחים או רק להשכיר?

"אנחנו לא מוכרים שטחים. המטרה היא לייצר נכס אייקוני, בדומה לסטאר אשדוד".

אילת לא מוצתה כבר?

"אם מסתכלים על אילת מבחינת מספר התושבים בלבד, ייתכן שהקניונים הקיימים מספיקים. אבל אנחנו בונים גם על התיירות – כ-3 מיליון מבקרים בשנה. הקניון נועד לתת מענה גם לתושבים וגם לתיירים".

איזה עוד סיכונים לקחת בשנים האחרונות שמשתלמים לך?

"ב-5 שנים האחרונות כל העסקאות שעשיתי זה בתקופה שאנשים לא עשו עסקאות, אם זה פי גלילות, ארי נדלן, והקניון הזה באילת כשברקע היו האיומים מצד החותים".

בהינתן התשואה שהקניון צפוי לעשות, נראה שאתם מצפים לרווחי השבחה של מאות מיליונים, עם ההשלמה עוד כ-3 שנים.

"אם לא הייתי צופה רווח כזה, לא הייתי נכנס לזה. קניון מול הים נמכר מעל מיליארד שקל, אנחנו מדברים על 40 אלף מטר פי 3 ממול ים, שהעלות שלו תהיה קרובה למיליארד, מכאן שהפוטנציאל גדול".

- 8.דני 16/12/2024 13:45הגב לתגובה זועלויות בניה גבוהות - עלויות מימון גבוהות - ייצר במקרה הטוב הכנסה רק ב 29 יש תחרות גדולה מאוד באילת על שטחי מסחר

- 7.מאמין 11/12/2024 21:22הגב לתגובה זוהבחור יודע לאתר הזדמנויות. כבוד גדול.

- 6.אורן 11/12/2024 11:56הגב לתגובה זוטוב מאוד שיש יזמים וחלום.בהצלחה.

- 5.בעל החלומות 11/12/2024 11:32הגב לתגובה זומי שיקנה היום לטווח הארוך הבינוני יפסיד זה הנקודה של הכנסת הציבור הטיפש והרוח לא יגיע כל כך מהר

- 4.אסף 11/12/2024 10:31הגב לתגובה זוארני נדלן

- 3.הימור גדול 11/12/2024 10:09הגב לתגובה זוהתמורה רק בשנת 28

- 2.חבל לו על הכסף עדיף לקנות קניון ולא לבנות הוא לאעזראלי (ל"ת)אלי 11/12/2024 09:43הגב לתגובה זו

- 1.צניחה ברווח תפעולי וברווח הנקי של ארי. לאן הולכים ? (ל"ת)אסף 11/12/2024 09:11הגב לתגובה זו

- לרון 11/12/2024 10:09הגב לתגובה זולא המלצה,קשה להאמין בצעירים בשלב הגבוה כ"כ בשוק

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.