האם הפיקדונות מנצחים את הקרנות הכספיות? הציבור עוצר את המעבר לקרנות

בחודשים האחרונים אולי בשל ההשוואות והדירוגים שלנו על הבנקים הטובים-ההוגנים לעומת המאכזבים, קרה דבר בשוק הפיקדונות. הריבית בפועל בפיקדונות לשנה עלתה, כשלקוחות שמתמקחים עם הבנקים מקבלים ריבית טובה. נחזור על כך שאתם לא צריכים לקבל את הריבית התעריפית כמובן מאליה ולהתמקח עם הבנק, זה יוסיף לכם כמה עשיריות טובות לתשואה. כמו כן, אתם יכולים ואפילו צריכים להביא הצעות מבנקים אחרים, אפילו את ההצעה של בנק ירושלים שהיא ידועה לכולם. הבנק שלכם ינסה להשאיר אתכם וככל שאתם חשובים לו יותר ככה הוא יציע יותר.

בחודשים שעברו היו לקוחות שהצליחו לקבל תשואות באמת טובות על פיקדונות. נתונים שמתפרסמים היום על תעשיית הקרנות הכספיות מראות שהציבור מתחיל להבין את הפרנציפ ונשאר בבנקים בתמורה לתשואה טובה יותר. במהלך חודש נובמבר גייסו בקרנות סכום מאוד נמוך יחסית לעבר של 220 מיליון שקל לעומת 5-6 מיליארדים בחודשים קודמים.

בבדיקות האחרונות שלנו מצאנו אפילו בנק שמספק ריבית שנתית של 4.7% ושאלנו האם זה עדיף על קרנות כספיות? התשובה מורכבת, אבל המסקנה שלנו היתה שאלו שיכולים לקבל על פיקדון 4.5% ומעלה, כנראה צריכים להעדיף את הבנק. מעבר לכך, צריך להתחשב בכך שכעת סבורים שהריבית תרד בקצב גבוה יותר על רקע סיום המלחמה), והמשמעות היא שהקרנות הכספיות יספקו ריבית משוקללת נמוכה יותר. הם "צמודים" לריבית המשתנה וכשזו תרד אז מרגע הירידה ואילך, הריבית הרלבנטית למשקיעים היא הריבית המעודכנת.

כלומר, בפועל כנראה שגם 4.4%-4.3% אלו מספרים טובים לפיקדון בריבית קבועה בבנקים, יש גם כאלו שיהיו אדישים גם ב-4.2%. היתרון של הקרנות הכספיות ירד משמעותית עם סיום המלחמה בצפון.

בלימה בקרנות הכספיות

ונעבור לתעשיית הקרנות - תעשיית הקרנות גייסה כ-5.25 מיליארד שקל בחודש נובמבר.- באיזה בנק הריבית הכי גבוהה על הפיקדון ואיפה ההלוואה הכי זולה?

- פערי הריביות בפיקדונות: מי נותן לכם 5% בשנה

- המלצת המערכת: כל הכותרות 24/7

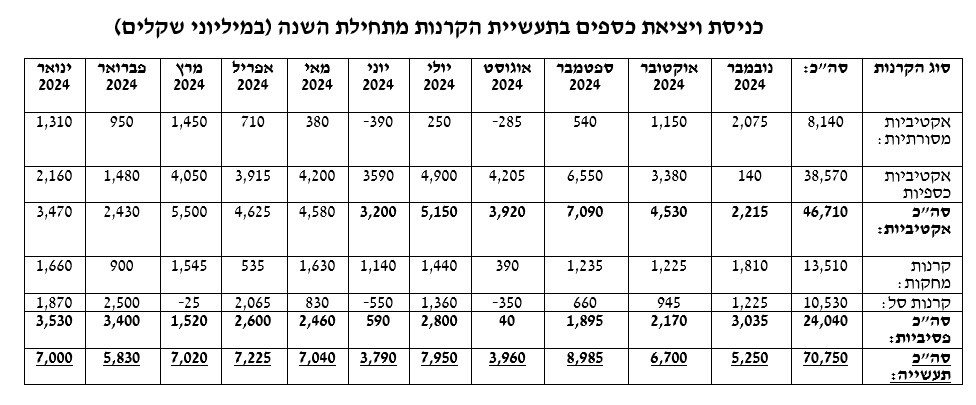

על פי ניתוח של בית ההשקעות מיטב, הצמיחה של הקרנות הכספיות נבלמה לחלוטין. הן גייסו סכום זעיר של כ-140 מיליון שקל בלבד. התעשייה הפסיבית מסיימת את חודש נובמבר עם גיוס של כ-3 מיליארד שקל כאשר הקרנות המחקות גייסו כ-1.8 מיליארד שקל ואילו קרנות הסל הוסיפו גיוס של כ-1.2 מיליארד שקל.

מאז חודש מאי הקרנות המחקות מגייסות הרבה יותר מקרנות הסל. התעשייה האקטיבית המסורתית ממשיכה את מגמת ההתאוששות ומסיימת את חודש נובמבר עם גיוס של כ-2.1 מיליארד שקל.

הקטגוריה המגייסת ביותר בקרנות האקטיביות הייתה אג''ח כללי (כ-820 מיליון שקל). הצמיחה בתעשיית הקרנות בנובמבר בסך 16.7 מיליארד שקל נובעת בעיקרה מתרומת התשואה בשווי של כ-11.4 מיליארד שקל ומגיוס של 5.25 מיליארד שקל.

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

קרדיט: מיטב

התעשייה האקטיבית המסורתית גייסה בחודש נובמבר סכום של כ-2.1 מיליארד שקל. הגיוס החודשי הגבוה ביותר מאז אוקטובר 2021. קטגוריית אג''ח כללי מסכמת את חודש נובמבר עם גיוס של כ- 820 מיליון שקל, קטגוריית מניות בישראל גייסה סכום של כ-620 מיליון שקל, אחריה קטגוריית חברות והמרה עם גיוס של כ-480 מיליון שקל.

הקרנות הכספיות מסיימות את חודש נובמבר עם גיוס של כ-140 מיליון שקל בלבד, כאשר הקרנות הכספיות השקליות גייסו כ-220 מיליון שקל והקרנות הכספיות הדולריות פדו סכום של כ-80 מיליון שקל בלבד. זוהי האטה ברורה מול החודשים האחרונים, שבהם גויסו בין 3.4 מיליארד שקל (אוקטובר) ל-6.6 מיליארד שקל (ספטמבר).

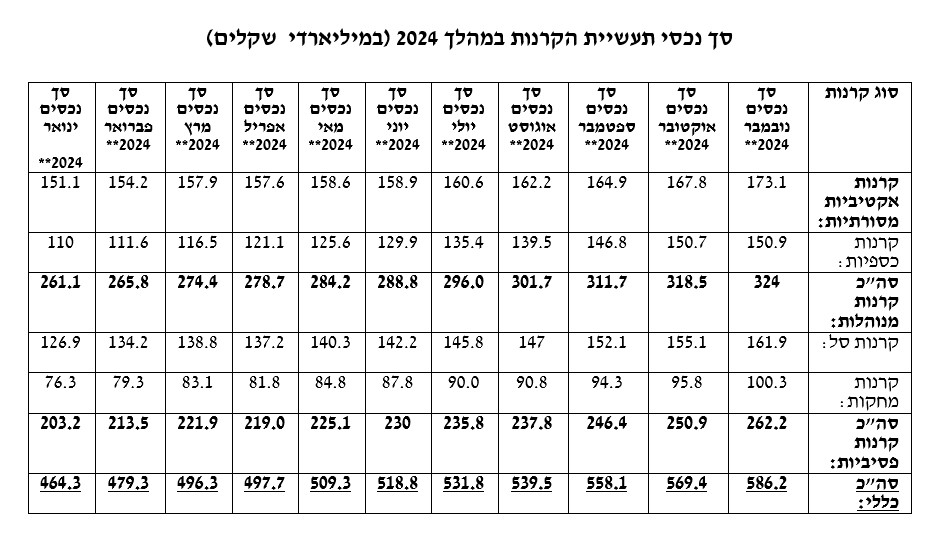

נכון סוף חודש נובמבר, היקף נכסי תעשיית הקרנות עומד על כ-586.2 מיליארד שקל. נתון זה מתפלג באופן הבא: התעשייה האקטיבית מנהלת כ-324.0 מיליארד שקל, מהם כ-173.1 מיליארד שקל בקרנות מסורתיות, וכ-150.9 מיליארד שק בקרנות כספיות. במקביל התעשייה הפסיבית מנהלת כ-262.2 מיליארד שקל, מהם כ-161.9 מיליארד שקל בקרנות סל, וכ-100.3 מיליארד שקל בקרנות מחקות.

- 5.שם 15/12/2024 12:04הגב לתגובה זוקרנות כספיות יכולות לרדת ולהפסיד כסף, בניגוד לפקדונות הבנקים שהתשואה מובטחת

- 4.כתבה הזויה . חבל על הזמן . רק s&p (ל"ת)איציק 02/12/2024 20:11הגב לתגובה זו

- 3.ירון 02/12/2024 18:51הגב לתגובה זושכחתם גם לציין את יתרון הנזילות והגמישות מפיקדון סגור לתקופה.

- 2.שכחת את נושא המיסוי (ל"ת)גילי 02/12/2024 18:49הגב לתגובה זו

- 1.אנונימי 02/12/2024 16:05הגב לתגובה זוכתבתם כל כך הרבה ושכחתם לשים את הנתונים הכי חשובים; הצגת התשואות של הקרנות הכספיות בכל חודש ואז כל אחד יוכל להשוות לריבית שהוא מקבל מהפיקדון בבנק.אולי בכתבה הבאה..

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.