כמה צריכה לחסוך לפרישה עובדת ישראלית לעומת עובדת הולנדית?

תוחלת החיים בעולם עולה, זו כמובן תופעה מבורכת אך כזו שמביאה איתה אתגרים, בין היתר מהבחינה הפיננסית כאשר השאלה המרכזית היא איך ניתן לשמר רמת חיים מספקת לאחר הפרישה, כשתקופת הפנסיה עולה ככל שעולה תוחלת החיים? מערכות הפנסיה של המדינות השונות נדרשות להתאים את עצמן למציאות החדשה, תוך שמירה על איזון כלכלי ויכולת לספק קצבה מספקת לגמלאים, אך מדוח מדד פערי הפנסיה הבינלאומי של UBS, אשר מנתח מערכות פנסיה מ-25 מדינות, עולה שהחיסכון הוולונטרי הוא גורם מכריע לשמירה על רמת חיים טובה לאחר הפרישה. עבור רוב העובדים, החיסכון הפנסיוני אינו מספיק לבדו, ויש צורך להוסיף לחיסכון מההכנסה השוטפת כדי להבטיח עתיד כלכלי יציב בשנים שלאחר הפרישה.

ההבדלים בין המדינות השונות

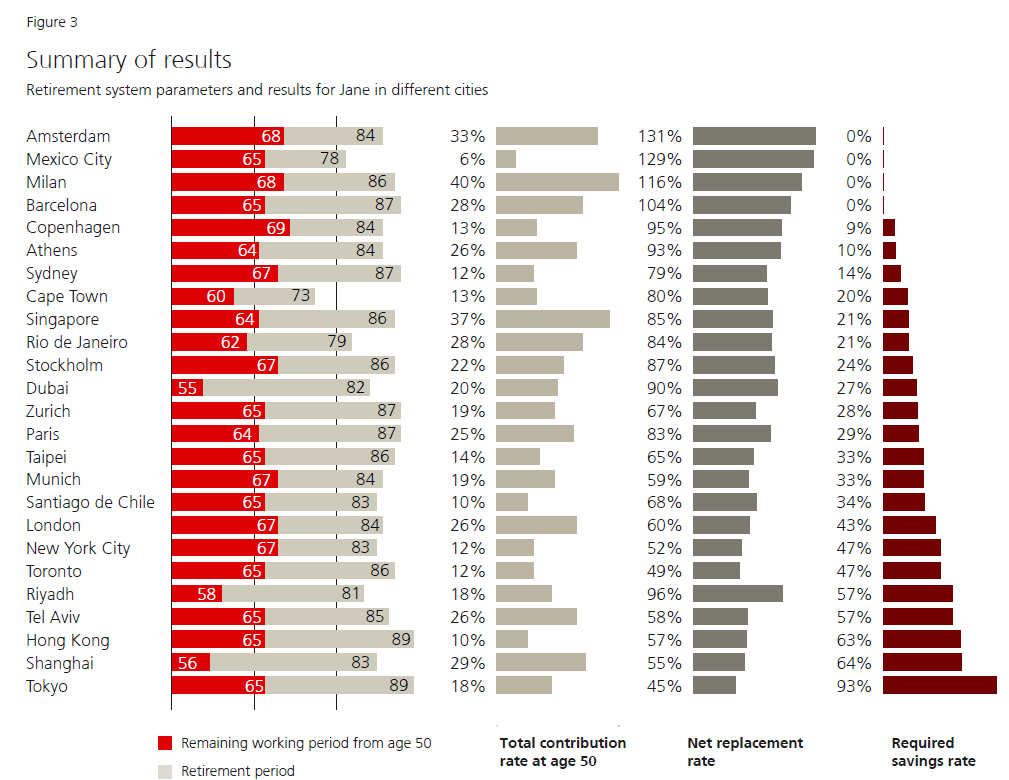

מנתוני המדד עולה כי במדינות שונות החיסכון הנדרש כדי לשמור על אורח חיים שגרתי בפנסיה משתנה. לדוגמה, באמסטרדם כמעט ואין צורך בחיסכון פרטי, בעוד שבטוקיו נדרש לחסוך 93% מהשכר בשביל לשמור על רמת חיים סבירה אחרי הפרישה. לעומת זאת, בתל אביב עובדת צריכה לחסוך 57% מהונה השוטף, מה שמציב את ישראל בין המדינות שבהן נדרש חיסכון פרטי משמעותי, אך לא קיצוני כמו ביפן.

ההבדלים הללו נובעים בעיקר מהאופן שבו מערכות הפנסיה השונות בנויות. חלקן, כמו זו ההולנדית, מכסות חלק ניכר מההכנסה שאבדה בעקבות הפרישה, בעוד שאחרות, כמו השיטה היפנית, מספקות פחות, ולכן דורשות יותר חיסכון פרטי.

- טופס הפנסיה שעלול להפוך למוקש מס

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- המלצת המערכת: כל הכותרות 24/7

אחד הנושאים המרכזיים שהמחקר מבליט הוא הסיכון הגבוה שבתוכניות הפנסיה, גם כאשר הן מבטיחות הטבות. התוכניות הללו מבוססות לא פעם על פרמטרים דמוגרפיים ופיננסיים שכבר לא תואמים את המציאות בשטח. חלק מתוכניות הפנסיה המוגדרות עלולות להיכשל במימוש ההבטחות שלהן, במיוחד כאשר השווקים הפיננסיים אינם יציבים או שהצפי לפנסיה מתבסס על תחזיות לא מעודכנות. מכאן עולה הצורך בחיסכון נוסף, שנועד לספק הגנה מפני חוסר הוודאות הקיים בתחום הפנסיה.

האם נשים צריכות לחסוך יותר?

אחת הסוגיות הייחודיות בתחום הפנסיה נוגעת לנשים. למרות שמערכות הפנסיה אינן מבוססות על מגדר, נשים רבות נדרשות להתמודד עם פערי שכר במהלך חייהן המקצועיים, כתוצאה מהפסקות בקריירה לטיפול בילדים או עבודה במשרה חלקית. נוסף על כך, נשים נוטות לחיות יותר מגברים, ולכן הן צריכות לממן תקופה ארוכה יותר של פנסיה.

כתוצאה מכך, מאמצי החיסכון הנדרשים לנשים לרוב גבוהים יותר מאלו של גברים. במציאות שבה תוחלת החיים עולה, והפרישה מתארכת, נשים נדרשות לחשוב על דרכים נוספות להבטיח את עתידן הכלכלי לאחר הפרישה.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.