לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח מחר כאשר במוקד תעמוד החלטת הריבית של הפד' ביום רביעי הקרוב. נתוני מדד המחירים לצרכן לחודש אוגוסט שפורסמו בשבוע שעבר העידו על אינפלציה של 2.5%, בהתאם לצפי האנליסטים ובהמשך לאינפלציה של 2.9% שהייתה בחודש יוני. הנתונים הפכו את הורדת הריבית לכמעט ודאית בהחלטה הקרובה השבוע. הסיכויים להורדה של 0.5% ירדו אחרי פרסום המדד, אך מאז הם עלו ועומדים כעת על בערך 50% אחרי הצהרה של נשיא הפד' של ניו יורק.

"מדד המחירים לצרכן בארה"ב סיכם בשבוע שעבר את הנתונים הכלכליים העיקריים לקראת הודעת הריבית, השבוע", כתב יוני פנינג, אסטרטג ראשי במזרחי טפחות. "על פי הנתונים, מדד המחירים לאוגוסט עלה ב-0.2%, כצפוי, וסייע למתן את האינפלציה השנתית במדינה לרמת 2.5%. ולמרות זאת, רכיבי המדד הצביעו על דינמיקה פחות 'רגועה' ממה שהנתון בכותרת הראה. בפרט, רכיבי הדיור חזרו לעלות ב-0.5% ניכרים במהלך החודש. הרבה מהעלייה נבע מזינוק במחירי המלונות, אשר הוסיפו 2% חריגים יחסית", כותב פנינג.

ג'רום פאוול, יו"ר הפד'; קרדיט: טוויטר

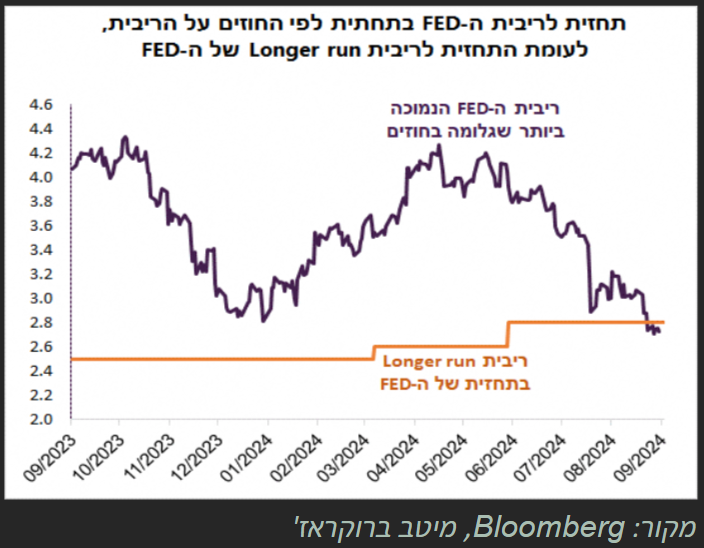

"כנ"ל, למרות ירידת מחירי הדלקים, ומה שאמור להיות סנטימנט צרכני מתון יותר, מחירי שירותי התחבורה עלו ב-0.9% במהלך החודש, על רקע זינוק של 3.9% במחירי הטיסות, ובניגוד בולט למגמה בחודשים האחרונים. בניגוד בולט לעליית מחירי השירותים למיניהם, מחירי המוצרים נותרו יציבים יחסית, וזאת למרות הגלים האחרונים שראינו במחירי השילוח הימי, אגב מתקפות החות'ים. למרות תגובת השוק המהוססת לנתוני המדד, ולהערכתנו בצדק, הציפיות מהפד נעו לכיוון 50-50 להורדה של 0.5% או 0.25%. בין היתר, אלה כללו הצהרה של נשיא הפד של ניו יורק, דאדלי, לפיה 'יש טיעון חזק להורדה של 50 נקודות בסיס, בין אם הם יעשו את זה או לא'. וכי הריביות נמצאות כעת כ-1.5%-2% מעל לשיעור הריבית הטבעי", כותב פנינג.

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- פאוול: "אין מסלול נטול סיכון" - הפד מוריד ריבית אך מאותת על עצירה אפשרית

- המלצת המערכת: כל הכותרות 24/7

האם הפד' יוריד את הריבית ב-0.25% או ב-0.5%?

"פרשן הפד ב-WSJ, ניק טימיראוס, הצהיר כי לפאוול צפויה החלטה קשה האם 'להתחיל בקטן או בגדול', עוד פירשן כי הצהרת פאוול בג'קסון הול בחודש שעבר כי 'כיוון המסע הוא ברור וכי כיוון וקצב הורדת הריבית יהיו תלויים ביעד המתקבל, בציפיות המתפתחות ובאיזון הסיכונים' היא למעשה הותרה של שתי האופציות על השולחן", כותב פנינג.

"הנתונים לגבי המצב בשוק העבודה מצביעים על התייצבות, בעיקר במספר דורשי העבודה המתמשכים", כותבים יונתן כץ וכלכלני לידר שוקי הון. "גם מדד האמון הצרכני של מישיגן עלה ב-1.1 נק' ל-69 בספטמבר וציפיות האינפלציה שנה קדימה בקרב משקי הבית ירדו מעט ל-2.7% מ-2.8%, אך עלו מעט ל-3.1% לשנה בטווח של 5 שנים. מודל הפד' באטלנטה צופה צמיחה של 2.5% ברבעון השלישי. האינפלציה נותרה דביקה, ואין סימנים מדאיגים של הרעה משמעותית בשוק העבודה או בפעילות. מתחזקת ההערכה שהפד' יוריד את הריבית ב-0.25% (ולא ב-0.5%) השבוע ובהמשך צפוי להיות זהיר עם תוואי הורדת ריבית קדימה (לפי הערכתנו: צפויה עוד הורדה בדצמבר ושלוש הורדות ב- 2025), פחות מהציפיות בשוק".

"השווקים יושפעו מתחזית הפד' לא פחות מהחלטת הריבית"

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, ממשיך לדבוק בתחזיתו כי הפד' דווקא כן יוריד את הריבית ב-0.5% בהחלטה השבוע: "להערכתנו, עדיין קיים סיכוי גבוה יותר שריבית הפד' תרד ב-0.5% השבוע. נציין, שבניגוד לדעה הרווחת, שהשווקים ייבהלו מהורדת ריבית חדה מפני שהיא תאותת על בעיות קשות בכלכלה, השוק משקף שהמצב אולי הפוך. בימים האחרונים הסיכוי להורדת ריבית של 0.5% הגלום בחוזים עלה מכ-15% לכ-50% תוך עלייה של 1.3% ב-S&P 500 ושל 1.7% בנאסד"ק. לא נהיה מופתעים שהשווקים דווקא יתאכזבו אם הפד' יוריד ריבית רק ב-0.25%", כותב זבז'ינסקי.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

"מלבד החלטת ריבית, הוועדה המוניטארית צפויה לפרסם תחזיות. מאז הפרסום האחרון של התחזיות ביוני האינפלציה בארה"ב כבר הספיקה לרדת מתחת לרמה שהוועדה המוניטארית ציפתה רק בסוף 2024 והאבטלה כבר עלתה מעל הציפיות שהיו לסוף השנה. נזכיר שביוני הפד' העריך שהריבית תרד עד סוף השנה רק פעם אחת ב-0.25%.

להערכתנו, תגובת השווקים תושפע מתחזיות הפד' לא פחות מאשר מהחלטה עצמה. אנו מניחים שאם התחזית של הוועדה המוניטארית להורדות הריבית תהיה נמוכה מהתחזיות הגלומות בשווקים (ירידה של 1.25% עד סוף 2024 וב-1.4% נוספים ב-2025) גם שוק האג"ח וגם שוק המניות עלולים להתאכזב. נציין שכבר היום ריבית הפד' הנמוכה ביותר שגלומה בחוזים עומדת ברמה של 2.7% (צפויה ביוני 2026) והיא נמוכה יותר מאשר הריבית שהפד' הציג בתחזיות שלו כריבית שיווי משקל ברמה של 2.8%".

האם בכלל יש קונים אקטיביים בשוקי המניות?

"מהדיווח Financial Accounts of the United States הרבעוני שפרסם ה-FED בשבוע שעבר, עולה שהרוכשים העיקריים של המניות בארה"ב ברבעון השני היו קרנות סל (ETF)", כותב זבז'ינסקי. "מלבדם, רק המשקיעים הזרים קנו מניות. המוסדיים, משקי הבית ובמיוחד קרנות הנאמנות מכרו מניות. זאת המגמה שכבר נמשכת בכל הרבעונים האחרונים.

מצב זה מבטא תופעה רחבה במסגרתה המשקיעים הפרטיים והמוסדיים מקטינים החזקה ישירה במניות ומעדיפים להיחשף אל שוק המניות באמצעות תעודות סל. בארבעת הרבעונים האחרונים קרנות סל קנו מניות בשוק האמריקאי בהיקף של כ-600 מיליארד דולר, כאשר כל יתר המשקיעים יחד, כולל הזרים, מכרו מניות בכ-500 מיליארד דולר.

להשתלטות המוחלטת של ההשקעות הפאסיבית על שוק המניות יש השלכות רחבות, כגון, היחלשות הקשר בין שוק המניות לכלכלה ובין המניות הספציפיות לביצועי החברות, מתן יתרון למניות המומנטום, שהן בעיקר החברות הגדולות ביותר במדד", מוסיף זבז'ינסקי.

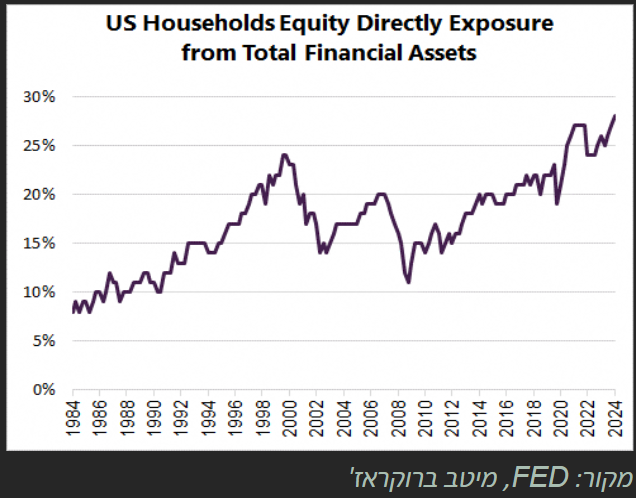

"שיעור החשיפה של משקי הבית למניות מתוך סך הנכסים הפיננסיים שהם מחזיקים הגיע ברבעון השני לשיא של כל הזמנים של 28%. החשיפה למניות של קרנות הפנסיה עלתה ל-45%, הגבוהה ביותר מאז 2008. חשיפת שיא של השחקנים העיקריים למניות בשוק יחסית יקר תוך הופעת סימני היחלשות בכלכלה ממחישה את העלייה בסיכון", כותב זבז'ינסקי.

- 1.יריב 15/09/2024 22:22הגב לתגובה זואין לפאוול כרגע את טראמפ על הראש שילחץ עליו להוריד ריבית הרבה ומהר והוא יזהר מאד מהורדת מהירה מדי. לקחי הצורך בהעלאות מהירות לנוכח החגיגה המוגזמת בסיבוב הקודם והאינפלציה שהפתיעה לא נשכחו אצלו. לדעתי גם הנאום שלו יהיה זהיר.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.