מילניום ממשיכה להפסיד אבל המנהלים חוגגים כל הדרך אל הבנק

מילניום פוד-טק מילניום פוד יהש 0.5% היא אחת מכתריסר שותפויות מו"פ שנסחרות בבורסה בתל אביב. המשותף לרובן המוחלט הוא דמי הניהול הגבוהים שהן גובות, כמו גם חוסר היכולת שלהן להציג תשואה למשקיעים. על אף שבסמוך להנפקה הראשונה הערכנו בביזפורטל שהמודל של השותפויות צפוי להסב רווחים למנהלים על חשבון המשקיעים, גם כעבור 4 שנים הן ממשיכות לגבות דמי ניהול אסטרונומים לא הצלחות.

המקרה של מילניום הוא הקיצוני ביותר. החברה נסחרת במכפיל הון של 0.15 - , השווי הוא 15% מההון שלה, שווי של כ-15 הון שמתקרב ל-100 מיליון שקל, בהמשך לגיוסים של מעל 140 מיליון שקל. כשנכס נסחר בבורסה בשווי כזה, הסיבה היא אחת משתיים - או שלא מאמינים לערך הנכסים או שמבינים שמישהו יגזור את כל ההון. דמי הנהיול והוצאות ההנהלה וכלליות מפחיתות בהדרגה את ההון ומעבירות כספים מהמשקיעים לכיסים של השותף הכללי והמנהלים. רשות ניירות ערך התעוררה כאן מאוחר. היא שינתה את הכללים אחרי שהסוסים כבר ברחו מהאורווה, השאלה אם היא לא יכולה לחייב את מילניום ושותפייות אחרות להיסגר לטובת הציבור. לחלק את המזומנים שלהן, לעבור למוד של מכירות ובכך להשיא תשואה מרשימה למשקיעים (גם במילניום צפוי שהנזלה תוביל לערך הרבה יותר גבוה מאותן 15% מההון שבה השותפות נסחרת).

ומילה טובה לשותפות מנרה - היחידה עד כה שהפנימה שהיא בעצם פוגעת במשקיעים ואמרה סטופ ועברה למוד של הנזלה.

לקריאה נוספת:

>>> הבעייתיות במודל של שותפויות המו"פ מתרגמת לתשואה

>>> בהמשך לביקורת בביזפורטל: הרשות מזהירה מפני סיכונים בשותפויות המו"פ

>>> תאוות הבצע של שותפויות המו"פ ואוזלת היד של רשות ניירות ערך

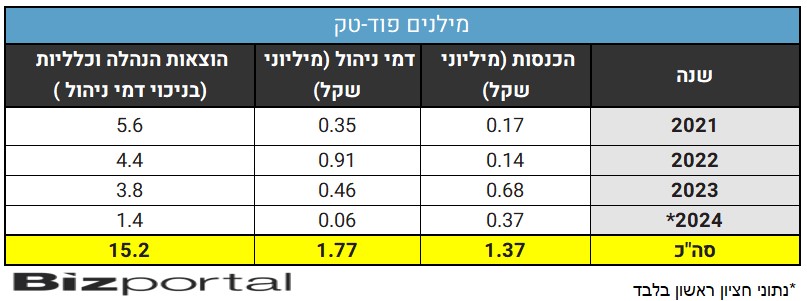

את החציון השני של 2024 סיימה מילניום עם הכנסות של 367 אלף שקל בלבד. ההכנסות הדלות לא הפריעו לשותף הכללי לגבות דמי ניהול של 55 אלף שקל, סכום שווה ערך ל-15% מההכנסות. לכך מצטרפות הוצאות ההנהלה והכלליות שעמדו על כ-1.4 מיליון שקל. מה שגרם להפסד של החברה להעמיק ולעמוד על כ-19 מיליון שקל, למעלה מפי 3 מהנתון בתקופה המקבילה אשתקד.

תמונה דומה מתקבלת גם כאשר מסתכלים על תוצאות השותפות בשנים שמאז הנפקתה במהלך שנת 2022. כך למשל את שנת 2023 סיימה השותפות עם הכנסות של 680 אלף שקל בלבד, מה שלא הפריע לשותף לגבות דמי ניהול של כ-460 אלף שקל. ואם לא די בכך הרי שהוצאות ההנהלה (ללא דמי הניהול) הגיעו לכ-1.4 מיליון שקל. למעשה, מאז ההנפקה רשמה החברה הכנסות של 1.37 מיליון שקל בלבד, בזמן שגבתה דמי ניהול של כ-1.8 מיליון שקל והוציאה למעלה מ-15 מיליון שקל עבור ההנהלה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

המשקיעים נדפקים המנהלים חוגגים

אי שם לפני ארבע שנים, בחסות הגאות בשווקים שהביא עמו משבר הקורונה הונפקה שותפות המו"פ מילניום בבורסה בתל אביב. מילניום סללה את הדרך להנפקתן של עוד 13 שותפויות מו"פ שנכנסו לבורסה. אלא שמאז, המודל של השותפות, ובמיוחד דמי הניהול הגבוהים שהן גובות מהמשקיעים החל להתגלות והביא לצניחה במחיר יחידות ההשתתפות. מילניום שאף הגדילה לגבות מהמשקיעים דמי ניהול, ראתה כיצד מחיר יחידות ההשתתפות שלה צונח במעל 95%.

המודל של מילניום, כמו גם של שותפויות מו"פ אחרות, מבוסס על רצון של המשקיעים להנות מהשקעות בחברות שנמצאות בשלבי מחקר ופיתוח, במקרה של מילניום בתחום הפוד-טק או טכנולוגיית מזון. המשקיעים, מאמינים ביכולת של הנהלת השותפות לקחת את כספם ולהשקיע אותו בחברות שיניבו להן פירות. אלא שעד מהרה התברר שהמודל שלהם מבוסס על דמי ניהול גבוהים מאד, אשר משאירים את המשקיעים והשותפות עם הפסדים גדולים, כשאת 2022 סיימה השותפות עם הפסד של 14 מיליון שקל. זה לא היה אמור להפתיע אף אחד, לפחות לא את מי שהתעניין, כבר לאחר ההנפקה הערכנו בביזפורטל שדמי הניהול של השותפות עשויים להגיע ל-10%.

בניגוד לחברות אחזקה ישראלית רגילות, בהן המנהל הוא גם בדרך כלל בעל השליטה ועל כן ההנחה (הלא תמיד נכונה) היא שהוא לא יבצע פעולות לרעת השותפו, מכיוון שהוא ירגיש את זה בכיס שלו. לעומת זאת, המבנה של שותפויות המו"פ מאפשר לשותף הכללי להשקיע רק 10 מיליון שקל או 20% (הנמוך מבניהם), ובכל זאת לשלוט על השותפות. כלומר, בשב די מהר השותף הכללי יחזיר את ההשקעה שלו מדמי הניהול, בזמן שהוא ימשיך לשחק עם הכסף של המשקיעים. מה שיצר באופן אבסורדי, בו האינטרסים של המשקיעים והשותף הכללי הם שונים ולעיתים אף הפוכים.

הביטוי הבולט ביותר של ניגוד האינטרסים, מגיע בכל עת שהשותפות מבקשת לגייס כספים. כך למשל באחד הגיוסים האחרונים שביצעה, באמצע השנה שעברה, ביצעה השותפות הנפקת זכויות ששלחה את יחידות ההשתתפות לירידה של 40%. בעוד שהמשקיעים הפשוטים דוללו, השותף הכללי לא רק שלא הפסיד אלא אף עשוי להרוויח. בזמן שהמשקיעים מפסידים מהגיוסים, השותף הכללי מגדיל את דמי הניהול שלו אשר מחושבים ביחס לגודל הקרן - ככל שהיא גדולה יותר כך הרווח שלו גדול יותר.

אמנם אחת לכמה זמן אחד המשקיעים מבקש לשים קץ לעזות המצח של המנהלים בחסות אוזלת היד של הרשות, אך עד כה ללא הצלחה רבה. לפני מספר חודשים הוגשה בקשה לתביעה ייצוגית לבית המשפט המחוזי בת"א הנוגעת לניגוד אינטרסים בין הנהלת השותפות לבין ציבור המשקיעים. התובעים אף טענו כי בידיהם הקלטה של חנן שניידר, מנכ"ל השותפות לשעבר, בו הוא נשמע מבקר את הרצון של בעלי השליטה לגייס כספים משום שהדבר פוגע במשקיעים.

פורטפוליו שלא מצליח להתרומם

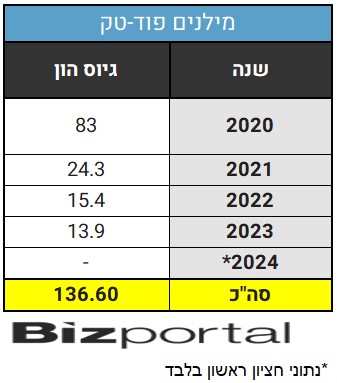

מאז הפיכתה לציבורית, לפני כארבע שנים, גייסה השותפות סכום של כ-136 מיליון שקל. במהלך השנים היא השקיעה ב-10 חברות המהוות את הפורטפוליו של השותפות אותו היא מעריכה בשווי של 81.8 מיליון שקל. עם זאת, יחידות ההשתתפות של נסחרות לפי שווי של 13.6 מיליון שקל בלבד, כלומר נמוך ב-83% מהשווי של הנכסים בספרים. זאת בעיקר על רקע חוסר היכולת של החברה להסב רווחים לבעלי המניות, בין היתר בשל דמי הניהול המשמעותיים שהיא גובה.

עד כה הצליחה החברה להציף ערך בחמש מתוך חברות הפורטפוליו שלה, אך לא היה מדובר בעסקאות משמעותיות שחלחו למשקיעים. ההשקעה המשמעותית ביותר של השותפות עד כה היא בחברת טיפה, המפתח ומייצרת פתרונות אריזה מתכלים. השותפות השקיעה בחברה סכום כולל של 29.6 מיליון שקל (8 מיליון דולר), ומחזיקה בכ-3% ממנה. השווי ההוגן של האחזקות בטיפה, כפי שהוא מופיע בדוחות השותפות עומד על כ-23 מיליון שקל. מדובר בהשקעה הגדולה ביותר עבור השותפות הן מבחינת היקף ההשקעה והן מבחינת השווי.

לצד זאת, השקיעה בעבר השותפות גם בחברת סבוריט סבוריט -1.73% שהונפקה בבורסה במהלך שנת 2020. בסך הכל השקיעה השותפות סכום של 9.7 מיליון שקל (2.5 מיליון דולר), בעוד השווי ההוגן של אחזקותיה (14%) נותר נמוך ועומד על 1.9 אלף שקל בלבד. זאת בעיקר על רקע העובדה שמאז ההנפקה נח מחיר מניית סבוריט ב-84% לשווי שוק של 19.3 מיליון שקל בלבד.

- 4.עברו 8 חודשים מאז הכתבה .ללא שינוי. (ל"ת)אנונימיARTICK19 30/04/2025 12:47הגב לתגובה זו

- 3.כל הכבוד 16/08/2024 08:51הגב לתגובה זותמשיכו עם כתבות כאלה, כל הכבוד הבעיה היחידה היא שכל כתבה כזו מציפה לציבור מה זו חברה טיפוסית בבורסה הישראלית. התנהלות שרחוקה שנות אור מהאמריקאית

- 2.גלעד 15/08/2024 13:47הגב לתגובה זוהיה תשקיף ,אף אחד לא הכריח אף אחד להשקיע שם.

- אנונימי 15/09/2024 20:00הגב לתגובה זואם נראה לך תקין שזה שהיה תשקיף מאפשר לדלל שוב ושוב את המשקיעים אז כנראה שלא הבנת את הכתבה. חייבים לעצור את דילול המשקיעים ויפה שעה אחת קודם.

- 1.מוחמד 15/08/2024 13:24הגב לתגובה זואין שום דבר שיכול להסביר את הטעות הזו. הרי לא מדובר באנשים רפי שכל. הרשות חייבת להורות על פרסום מפורט של אלה שהצביעו בעד ונגד. משקיע פרטי כמובן שישאר אנונימי. במקום יחד ננצח במילניום בחרו ביחד נידפק . נקווה לפחות שהתביעה הייצוגית תצליח

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.