"אין כרגע טריגר שמפריע לוול סטריט להמשיך ולעלות"

תחזית חיובית למחצית השנייה של השנה אחרי מחצית ראשונה מצוינת

במגדל שוקי הון, מצפים למחצית שנייה חזקה בשווקים - "אין כרגע טריגר שמפריע לבורסות להמשיך לעלות" מציינים האנליסטים של בית ההשקעות בהתייחס לשוק האמריקאי וזאת אחרי מחצית ראשונה מוצלחת

מדד הנאסד"ק טיפס בכ-20% מתחילת השנה, ובכך המשיך את השנה החלומית שרשם ב-2023, בסיכומה זינק ביותר מ-40%. מדד ה-S&P 500 זינק קרוב ל-15% אחרי עלייה של כ-25% בשנה שעברה.

במבט קדימה, עמית כהן, מנהל השקעות במגדל ניהול תיקים סבור, כי "בשלב הנוכחי נראה כי המשקיעים בשוק ממתינים לראות המשך צמיחה משמעותית בתחום הבינה המלאכותית – בין אם בתוצאות הכספיות של החברות הפועלות בתחום, או לחלופין בפיתוחים חדשים משמעותיים בתחום, כהצדקה להמשיך ולמשוך את השוק קדימה".

נוסף לכך, כהן אומר, כי "במקרה בו נתוני המאקרו בכלכלה האמריקאית ימשיכו להפגין עוצמה כפי שהם עושים בתקופה האחרונה, הדבר צפוי לספק גם כן תמיכה להמשך הכיוון החיובי".

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

עוד לדברי כהן, למרות שבשלב הנוכחי ציפיות המשקיעים מהשווקים גבוהות למדי, "אין כרגע טריגר שמפריע לשוק להמשיך להתקדם, אבל אם תגיע הפתעה – בין אם התדרדרות ביציבות הגיאו-פוליטית העולמית, ובין אם שינוי מגמה בקשר לרמות האינפלציה ותוואי הריבית בשוק האמריקאי – הדבר עלול להוביל לשינוי כיוון בשווקים".

"לקראת חודש ספטמבר עלולה לגבור התנודתיות בבורסות בארה"ב, עם ההתקדמות לקראת מועד הבחירות לנשיאות שם, נוכח מה שנראה כרגע כקרב צמוד בין שני המתמודדים. אבל ככלל, הנתונים מהעבר מראים כי שנים של בחירות לנשיאות בארה"ב מתאפיינות בדרך כלל בשוק חיובי".

מניות הטכנולוגיה ותנאי המאקרו משכו למעלה

בקשר למחצית השנה שמסתיימת כעת מסביר כהן, כי "את השווקים משכו ענקיות הטכנולוגיה, ובראשן יצרניות השבבים, שהציתו את דמיון המשקיעים בכל הנוגע לפוטנציאל הגלום לפעילותן העתידית בתחום הבינה המלאכותית המתפתח. אותן מניות היו אחראיות על עיקר התשואה החיובית שנרשמה בבורסות האמריקאיות בסיכום מחצית השנה, ובבורסות רבות נוספות שנהנו מעליות בעקבות כך".- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מלבד יצרניות השבבים, בהן בלטה מעל כולן אנבידיה שמנייתה זינקה בסיכום מחצית השנה בכ-180% והפכה אותה לאחת החברות הגדולות בעולם מבחינת שווי שוק, כהן מזכיר גם את אפל, גוגל ומטא, "שאמנם אינן מייצרות שבבים, אולם גם בעסקיהן זיהו המשקיעים פוטנציאל לצמיחה עתידית דרמטית בזכות פיתוחים מבוססי בינה מלאכותית".

לצד ה"הייפ" הגדול בתחום הבינה המלאכותית, כהן מציין כי גם נתוני המאקרו תמכו בכיוון החיובי. לדבריו, "במחצית הראשונה של השנה נרשמה התקררות בשיעורי האינפלציה בשוק האמריקאי וגם באירופה, ולצד זאת נתוני האבטלה המשיכו להעיד על עוצמת שוק העבודה האמריקאי. בעקבות כך, נרגעו החששות שעלו בשנה שעברה בקשר למיתון אפשרי שיירשם בכלכלה האמריקאית בטווח הזמן הקרוב – עניין שסיפק תמיכה לעליות בשווקים".

בקשר לזירה המקומית מוסיף כהן, כי "בישראל בסיכום מחצית השנה הראשונה השוק נע בין אופטימיות לפסימיות, על רקע חוסר היציבות הגיאופוליטית, ונהנה מתמיכת מניות הטכנולוגיה הדואליות שהפגינו עוצמה כחלק מעליות השערים שרשם הענף בשוק האמריקאי. באם לא תירשם הרעה ביטחונית משמעותית בזירה המקומית, השוק צפוי לעלות".

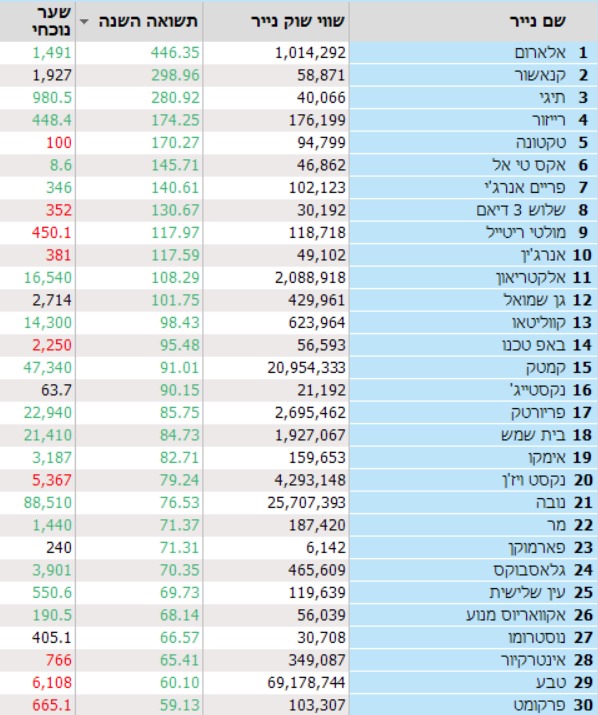

מחצית ראשונה בבורסה בת"א

הבורסה בתל אביב הצליחה לעלות בחצי השנה הראשונה של השנה. אבל זה לא באופן גורף - מדד ת"א 35 עלה בכ-5%, אך מדד ת"א 90 ירד בכמעט 4%. העליות במדד ת"א 35 נובעות מהזינוק במניית טבע, קמטק, נובה וטאואר. בלעדיהן, המדד היה יורד.

הנה 30 המניות הבולטות בבורסה בת"א. אלארום בולטות בעלייה של 446%. בת"א 90 בולטת אלקטריאון עם זינוק של 108% ובמדד ת"א 35 בולטות כאמור - טבע עם עלייה של 60%, קמטק עם 91% ונובה עם 76%.

עוד חברות שבלטו - קווליטאו עם עלייה של 98%, בית שמש עם עלייה של 87% ונקסט ויז'ן שהיתה מניית השנה שעברה עם זינוק נוסף של 80%.

- 3.yaya 01/07/2024 09:18הגב לתגובה זועוד אחד שמנותק ממכפילי רווח של 50/80/100 ויותר.

- 2.שוק מנופח על סטרואידים זה טריגר מספיק יזק (ל"ת)יש ויש 30/06/2024 17:52הגב לתגובה זו

- 1.אין גם טריגר שיפריע לרדת……. (ל"ת)ברקן 30/06/2024 17:05הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.