איך להפסיד 2 מיליון דולר? המהנדס שחשב שהוא מיליונר ומנהלת המוצר שתכננה לקנות בית

יש לא מעט עובדי הייטק בארץ שנהנו בשנים האחרונות מהבשלת אופציות שהם קיבלו, מימושן, והזרמה של מאות אלפי דולרים ולפעמים מיליוני דולרים לחשבונות העובר ושב שלהם. עובדי אנבידיה למשל. אבל, יש גם לא מעט חברות שמניותיהן נפלו ואף התרסקו בשנה-שנתיים האחרונות ושווי האופציות של העובדים הצטמק או נמחק לגמרי.

אחת מהן היא חברת הפינטק פאגאיה, שמחזיקה בפלטפורמה טכנולוגית למתן הלוואות. החברה, אותה הקימו המנכ"ל גל קרובינר, אביטל פרדו ויהב יולזרי, נכנסה לוול סטריט באמצע 2022 באמצעות מיזוג לתוך ספאק לפי שווי גבוה מאוד של 8.5 מיליארד דולר. זמן קצר לאחר מכן קפץ שוויה של החברה עד לשיא של כ-30 מיליארד דולר ולאחר מכן הגיעה ההתרסקות, עד לשווי נוכחי של כ-720 מיליון דולר. כלומר נפילה של כ-98%.

יהב יולזרי, גל קרובינר ואביטל פרדו (צילום: דני שם טוב)

בפאגאיה יש כיום כ-710 עובדים, עובדי החברה, כמקובל בהיי-טק, זכו לקבל אופציות. בשנת 2021 העניקה החברה 50 מיליון אופציות במחיר של 1.1 דולר למניה, ובשנת 2022 העניקה לעובדים 16.8 מיליון אופציות במחיר מימוש של 2.27 דולר למניה. שווי ההטבה הזאת הגיע ל-2 מיליארד דולר. מאז החברה ביצעה ספליט הפוך למניותיה כך שכמות האופציות גדלה ומחיר המימוש עלה. האופציות כיום רחוקות מהכסף, אבל לא מאוד. מחיר המניה סביב 10.5 ומחיר המימוש של החבילה הגדולה שניתנה ב-2021 הוא 13 דולר. זה מלמד דבר בסיסי אחד - על העובדים אי אפשר לעבוד. אם אתם רוצים להשאיר אותם בחברה בתקופת הייפ, תנו להם אופציות במחיר מימוש סביר. המחיר הזה שמבטא שווי של 850-900 מיליון דולר לחברה, מבטא הרבה יותר טוב את השווי בעת המיזוג של הספאק - 8.5 מיליארד ובטח שהרבה יותר מייצג מהשיא של ה-30 מיליארד דולר

- זו ההטבה שבעזרתה סטארטאפים מגייסים בכירים

- רווח מרשים לעובדי אלביט מהאופציות - 780 מיליון דולר; כמה הרוויח כל עובד?

- המלצת המערכת: כל הכותרות 24/7

2 מיליון דולר לעובדשווי ההטבה באופציות, משמע הרווח הכולל של עובדי החברה הגיע ל-2 מיליארד דולר, מדובר במעל 2 מיליון דולר לעובד. היו אנשים, הרבה אנשים שחשבו שהם הופכים להיות מיליונרים גדולים. אבל הבלון של פאגאיה התפוצץ והשווי התאפס. מהנדסים, מנהלי מוצר ועובדים החזיק באופציות שבאמת היו שוות הרבה מאוד כסף. כנראה שלא ניתן לסגור פוזיציה כזו ויש מן הסתם חשיפה, אבל דמיינו שהעובדים היו במקביל מוכרים אופציות פוט על המניה ומקבעים את הרווח?

בסופו של דבר הכל התאדה.

בשיא אליו הגיעה המניה באמצע 2022 שווי האופציות הגיע לכ-1.5 מיליארד דולר וכעת הן שוות הרבה הרבה פחות. הרוב המוחלט של האופציות למעשה שווה אפס.

בפברואר השנה השלימה פאגאיה גיוס חוב בהיקף של כ-280 מיליון דולר ובמהלך מרץ ביצעה הנפקה של 7.5 מיליון מניות במחיר של 12.70 דולר למניה וגייסה כ-95 מיליון דולר נוספים, מהלך שהפיל את המניה מכ-18 דולר בתחילת החודש כל הדרך עד ל-10.24 דולר היום, ושוויה של החברה הצטמק לכ-720 מיליון דולר בלבד.

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

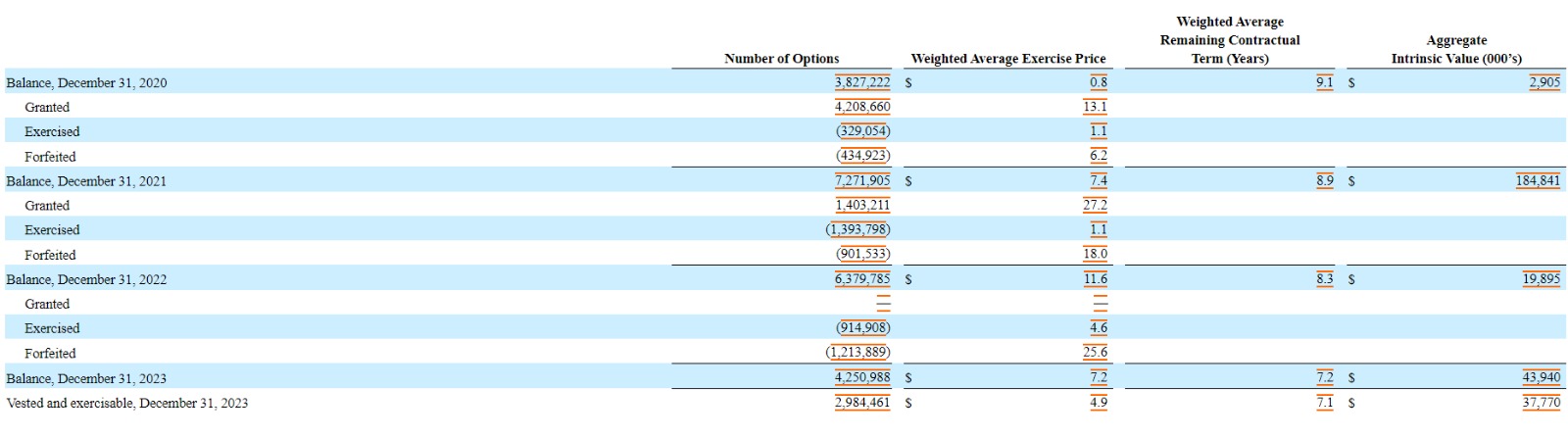

במהלך 2021 חילקה החברה אופציות במחיר מימוש ממוצע של 13.1 דולר למניה וב-2022 חילקה החברה לעובדיה 1.4 מיליון אופציות במחיר מימוש של כ-27 דולר. השווי הממוצע של האופציות עמד במהלך 2021, עוד לפני שהפכה לציבורית, על כ-184 מיליון דולר ובחצי השני של 2022 הצטמק לכ-20 מיליון דולר בלבד.

כעת הוא כאמור אפסי, מלבד העובדים שהצטרפו לחברה זמן קצר לאחר הקמתה וזכו לקבל אופציות במחירי מימוש נמוכים מ-10 דולר למניה (חלקם מימשו אופציות במהלך השנתיים האחרונות).

צופה הכנסות של 225-240 מיליון דולר ברבעון הראשון

ברבעון הרביעי של 2023 פאגאיה רשמה הכנסות של 218 מיליון דולר, מתחת לצפי האנליסטים להכנסות של 222.6 מיליון דולר. עם זאת, פאגאיה רשמה ברבעון הרביעי רווח מתואם של 2 סנט למניה, גבוה מצפי האנליסטים בוול סטריט להפסד מתואם של סנט אחד למניה.

החברה צופה ברבעון הראשון של 2024 הכנסות של 225-240 מיליון דולר, גבוה מצפי האנליסטים בוול לסטריט להכנסות של 230.7 מיליון דולר. ה-EBITDA המתואמת צפויה להיות בין 32 ל-38 מיליון דולר ברבעון הראשון של 2024. נפח הרשת צפוי להיות בין 2.2 מיליארד דולר ל-2.4 מיליארד דולר.

- 5.אליהו 27/03/2024 08:09הגב לתגובה זוואת העובדים, שכל אחד חושב את עצמו "תותח" גאון, או ממציא העולם. השחצנות, היהירות, ההגזה, הבלון זה מה שמאפיין את המגזר הזה. פה ושם יש חברות שמרוויחות, אבל גם שם הפרופורציות האלמנטריות של בני האנוש התאדו כבר מזמן. אותי זה מחליא. ואני בתחום הזה כבר 30 שנים.

- 4.מני 26/03/2024 23:47הגב לתגובה זולא ניחשתי את המספרים בלוטו ...

- כמעט, זה היה חלק מהטבת השכר שלהם (ל"ת)פיני 27/03/2024 08:26הגב לתגובה זו

- 3.נשמה 2 26/03/2024 18:25הגב לתגובה זוניסיתי למצוא פואנטה, לא הצלחתי

- 2.סרגיי 26/03/2024 18:09הגב לתגובה זובנגזרים של החברה שלהם.

- 1.עוד חברה שעירבה את מחאת קפלן בניהול. חחח. (ל"ת)הייטקיסט ימני 26/03/2024 17:47הגב לתגובה זו

- משקיע 27/03/2024 06:52הגב לתגובה זומעבר לזה שאסור להם לסחור במניה, ובניגזרים שלה, אז להגן נגד נפילה, היו צריכים לקנות אופציות פוט...

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- מה מניע עיצוב משרד ב-5,000 שקל למ"ר?

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.