הכירו את המדד: הדאו ג'ונס - המדד הוותיק ביותר עם תכונות ייחודיות

המדד השלישי בחשיבותו בארצות הברית לאחר מדד ה-S&P 500 והנאסד"ק שהכרנו בשבועות האחרונים הוא מדד מניות התעשייה הדאו ג'ונס.

לקריאה נוספת:

>>> הכר את המדד: S&P500 הבנצ'מרק של שוק המניות העולמי

>>> הכר את המדד: מדדי הנאסד"ק אחרי שנת שיא - יש מקום לעליות נוספות?

השם הרשמי הוא: Dow Jones Industrial Average או בראשי תיבות: DJIA, אבל על פי רוב הוא נקרא פשוט ה"דאו ג'ונס" או רק "הדאו". כמו שני המדדים האחרים גם מדד זה עוקב אחר ביצועי החברות הגדולות והחזקות בעולם, אך מספר המניות בו קטן יחסית למדדים חשובים אחרים ומסתכם ב-30 מניות בלבד. הוא נחשב סולידי ו"כבד" יותר מהמדדים האחרים, ובדרך כלל התשואות בו מתונות יותר לטוב ולרע. כלומר הוא יורד פחות בירידות ועולה פחות בעליות - מדד יותר סולידי. הסיבה לכך הוא הרכב המניות השונה שנוטה יותר לחברות ערך דפנסיביות ופחות למניות צמיחה תנודתיות. המדד מופעל על ידי "חברת דאו ג'ונס מדדים" שמפעילה עוד מדדים רבים, אבל רובם לא מגיעים לשימוש רחב.

ההיסטוריה הארוכה של המדד שנוצר עוד במאה ה-19

מדד הדאו ג'ונס הוא מדד המניות השני בהיסטוריה. צ'ארלס דאו, המייסד והעורך הראשון של הוול סטריט ג'ורנל, היה אחד מהראשונים שחשבו על יצירת מדדים שיכללו קבוצה של מניות. הרעיון היה למסור לקוראים מידע כללי על המגמות וההתפתחויות בשוק המניות בצורה מתומצתת וברורה.

המדד הראשון שפורסם בשנת 1884 נקרא Dow Jones Transportation Average וכשמו הוא עוקב אחר סקטור התחבורה בארצות הברית. השם ג'ונס שייך לשותף של דאו בחברת המדדים שהקים, אדוארד ג'ונס. מדד התחבורה עדיין פעיל ומכיל חברות השכרת רכב כמו אביס, חברות תעופה כמו אמריקן אייליינס וחברת משלוחים כמו פדקס בין השאר ונחשב למדד המייצג ביותר את סקטור התחבורה בארצות הברית.

- ראלי סוף שנה בפתח? כל מה שמשקיע צריך לדעת עכשיו

- השוד הענקי בלונדון והמוצר המהפכני ששינה את שוק הצילום

- המלצת המערכת: כל הכותרות 24/7

אבל לא בגלל מדד התחבורה התכנסנו כאן. מדד הדאו ג'ונס של חברות התעשייה נוסד כמה שנים מאוחר יותר, במאי 1896. השם "תעשייה" מתייחס לכך שבתחילת דרכו המדד עקב אחר סקטור התעשייה הכבדה, אך לאורך השנים נוספו חברות מסקטורים אחרים למדד, וכיום התעשייה לא מהווה את הרכיב המרכזי במדד, אך השם נשאר.

ב-26 במאי 1896 פרסם דאו את המדד שכלל 12 מניות מתחום התעשייה – חברות לייצור כותנה, טבק, פחם, ברזל ועוד. ברשימה ניתן למצוא גם את חברת ג'נרל אלקטריק ששרדה את הזמן הממושך ביותר במדד זה (או בכלל הזמן הממושך ביותר שמניה כלשהי שרדה במדד כלשהו) והוצאה מהמדד רק בשנת 2018. בשנת 1916 הורחב המדד לראשונה מ-12 מניות ל-20, ובשנת 1928 עלה מספר המניות במדד ל-30 וכך הוא נשאר עד היום.

המדד הושק במחיר של 62.76, הגיע לשפל כל הזמנים באותה שנה – 28.48 נקודות, אך את השנה הוא סיים בהפסד מזערי של 1.2%, ובכל אחת מהשנתיים הבאות זינק ביותר מ-20%. מאז לאורך השנים הוא חווה כמובן עליות וירידות רבות מאד שלא ניתן למנות כאן. השנה הגרועה ביותר של המדד הייתה שנת 1931, השפל הגדול, עם ירידה של 52%, והשנה הטובה ביותר הייתה 1915 עם עליה של 82% בשנה אחת.

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

עם השנים התנודתיות התמתנה ועל פי רוב לא נרשמות ירידות או עליות חדות כל כך. השנה האחרונה בה נרשמה עליה או ירידה של מעל 30% הייתה שנה 2008 עם ירידה של כ-34%. כדי למצוא שנה עם שינוי של מעל 40% נצטרך לחזור לשנת 1954, אז נרשמה עליה של כ-44%. לשם השוואה ב-4 השנים האחרונות הנאסד"ק 100 עלה ביותר מ-40% פעמיים וירד פעם אחת ביותר מ-30%. היום הגרוע ביותר בתולדות המדד הוא יום שני השחור, אז צנח הדאו ב-22.6% ביום אחד. היום הטוב ביותר לעומת זאת היה ב-15 למרץ 1933 אז זינק המדד ב-15% ביום אחד.

ציוני דרך נוספים בהיסטוריה של המדד: ב-14 בנובמבר 1972 חצה המדד לראשונה את ה-1000 נקודות. ב-29 במרץ 1999 הוא חצה לראשונה את רף ה-10,000 נקודות, ב-25 בינואר 2017 הוא הגיע ל-20 אלף, 3 שנים בלבד לאחר מכן ב-24 לנובמבר 2020 הגיע המדד ל-30 אלף נקודות. כיום עומד המדד על 37,440 נקודות. שיא כל הזמנים האחרון היה 37,557 שנרשם ב-19 בדצמבר האחרון.

קריטריונים: השיטה המוזרה של הדאו – מחיר המניה

הדאו, כאמור, יוצא דופן מכמה בחינות – ההרכב המצומצם שלו וההיסטוריה הארוכה שלו הן שתיים מהבחינות האלו. אבל הדבר הכי יוצא דופן במדד הוא שיטת החישוב המוזרה שלו. משקל המניות במדד לא נקבע לפי גודל השוק של המניה אלא לפי מחיר המניה בלבד. מחיר המדד נקבע על ידי סיכום של כל מחירי המניות במדד שמחולקות בגורם שנקרא "The Dow Divisor" שכיום עומד על כ-0.1517. הפקטור הזה משתנה כאשר מתבצעים ספליט של מניה (שמניה אחת מחולקת לכמה מניות), ספין אוף (חברה מתפצלת מהחברה האם) או כאשר נגרעת או מתווספת חברה למדד, וזאת כדי לשמור על אחידות בעקיבה. העובדה שהמספר קטן (בהרבה) מ-1 גורמת לכך שמחיר הדאו ג'ונס גבוה בהרבה מסכום מחירי המניות במדד.

כך יוצא שהמניה בעלת המשקל הגבוה ביותר במדד היא ענקית שירותי הבריאות UNITEDHEALTH GROUP עם משקל של כ-9.5% במדד. שווי השוק של החברה עומד על 504 מיליארד דולר אבל עם מחיר מניה גבוה יחסית של 545 דולר למניה, וזאת לעומת APPLE עם שווי שוק של 2.83 טריליון דולר אבל משקל במדד של 3.24% בלבד כיון שמחיר המניה הוא 181.9 בלבד.

שיטת החישוב הזו מונעת מחברות חשובות להיכלל במדד שכן אם מחיר המניה שלהן גבוה מדי או נמוך מדי, ההשפעה שלהן על המדד תהיה לא פורפורציונלית. זו הסיבה שמניות כמו ברקשייר האת'וואי לא נכללו מעולם במדד. זו גם אחת הסיבות שחברות כמו אמזון או אלפאבית ביצעו ספליט בשנים האחרונות, כדי שיהיה להן סיכוי להיכלל במדד (בינתיים הן לא נכנסו).

אז איך נכנסים למדד? גם פה המדד ייחודי. ישנה מועצה עם נציגים של חברת S&P, חברת דאו ג'ונס והוול סטריט ג'ורנל שמחליטות על הכנסה או הוצאה של מניות מהמדד. אין סט כללים נוקשה לכניסה או יציאה. המועצה מנסה לכלול את החברות האמריקאיות החשובות ביותר שייצגו את המשק האמריקאי. רובן מגיעות מבורסת ניו יורק, אבל גם לנאסד"ק יש כמה נציגות.

המועצה תבחר רק מניות "בלו צ'יפ", כלומר חברות גדולות ויציבות. בין השאר בוחנים במועצה את המוניטין של החברה, שתהיה לה היסטוריה של צמיחה בת קיימא, העניין של המשקיעים בחברה, ואת החשיבות של הסקטור שלה בשוק. זו הסיבה שבעשורים האחרונים יותר ויותר מניות טכנולוגיה נכנסו למדד. יחד עם זאת אין כיום חברות תשתיות או תחבורה בדאו, כיון שהן משתייכות למדדים אחרים של הדאו – מדד התחבורה ומדד התשתיות. הוועדה מתכנסת לעיתים רחוקות ומניות נכנסות ויוצאות מהמדד בתדירות נמוכה יחסית למדדים האחרים.

ישנם מבקרים לא מעטים למדד הדאו ג'ונס. הביקורת מתחלקת לשניים. הטענה הראשונה היא שהמדד לא באמת מייצג את שוק המניות האמריקאי, בוודאי בהשוואה למדדים רחבים יותר כמו ה-SP500 או הראסל 3000. הנושא השני הוא שיטת החישוב המוזרה לפי מחיר המניה, שגורמת לכך שמניות חשובות ומשמעותיות לא נמצאות במדד, ומצד שני ישנה השפעה לא פרופורציונלית ולא רציונלית של מניות על המדד אם במקרה מחיר המניה שלהם גבוה במיוחד (או נמוך במיוחד).

למרות הביקורות המדד תפס אחיזה משמעותית בשוק ההון האמריקאי והעולמי והוא נחשב לאחד משלושת המדדים החשובים ביותר בעולם. נציין, שהשיטה השונה נותנת גם חשיפה שונה מהמדדים המרכזיים, כשנאסד"ק והסנופי מוטים מאד ומושפעים מאד מענקיות הטק כמו אפל ומיקרוסופט, או באופן כללי מ-7 המופלאות, בעוד מדד הדאו ג'ונס נותן חשיפה לסקטורים דפנסיביים יותר כמו בנקים גדולים, חברות קמעונאות, תעשייה ובריאות, ובכך הוא מהווה מדד סולידי יותר.

מניות וסקטורים בולטים

הסקטורים הבולטים במדד הם בריאות, טכנולוגיה ושירותים פיננסים עם כ-20% לכל אחד מהם. סקטור התעשייה, הסקטור המקורי של המדד תופס כיום רק כ-15% מהמדד. לסקטור הנדל"ן והתשתיות אין בכלל ייצוג במדד, ולסקטור החומרים, התקשורת והאנרגיה נציגות מזערית עם פחות מ-3%.

המניות הבולטות במדד מלבד Unitedhealth הם GOLDMAN SACHS (6.72%), MICROSOFT (6.53%), ו- HOME DEPOT (5.96%). בסוף הרשימה ניתן למצוא את WALGREENS BOOTS ALLIANCE עם 0.45%, VERIZON (0.69%) ו- INTEL CORPORATION (0.83%).

השינוי האחרון בהרכב המדד נעשה באוגוסט 2020, אז יצאו מהמדד אקסון מובייל, פייזר וריית'ון ונכנסו במקומם הוניוול, אמג'ן וסיילספורס. המניה הוותיקה ביותר במדד לאחר הוצאת ג'נרל אלקטריק היא פרוקטור אנד גמבל שנמצאת שם מאז 1932.

ביצועים - תנודתיות פחותה

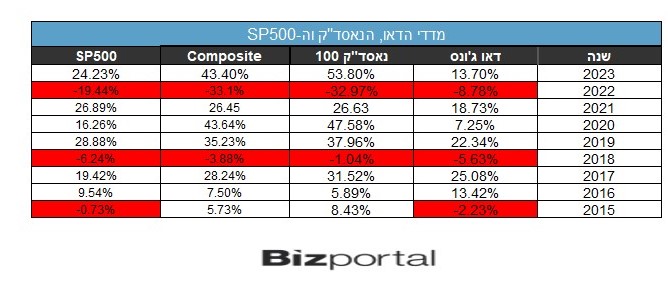

הדאו ג'ונס כאור נהנה מתנודתיות פחותה ביחס לSP500, ובטח ביחס לנאסד"ק, אבל ישנה לא מעט קורלציה ביניהם, לפחות לגבי המגמה. להלן תוצאות המדדים בשנים האחרונות:

ההחזר השנתי הממוצע של הדאו מאז 1896 עד 2022 הוא 8.7%. בחמש השנים שבין 2018 ל-2023 הממוצע השנתי היה 10.07%, בעשר השנים שבין 2013 ל-2023 הממוצע יורד ל-8.56%, בעשרים השנים האחרונות הממוצע השנתי היה 6.62%, ובחמישים השנים האחרונות 7.88%.

ניתן לומר שלמרות ההבדלים ביניהם, בסופו של דבר הקורולציה בין מדדי הדאו וה-SP500 היא גבוהה למדי. המדדים נעים בכיוונים זהים על פי רוב, עם הבדלים בעוצמת הירידות והעליות. בשנים עם עליות חזקות על פי רוב הדאו יעלה פחות, אבל בשנים עם ירידות חדות הדאו ירד פחות.

מכשירי השקעה

כיאה לאחד המדדים המובילים בעולם גם במקרה של הדאו ג'ונס יש שלל תעודות סל וקרנות נאמנות שמנסות לחכות את תנועת המדד, באופן ישיר, הפוך או ממונף. התעודה החשובה והגדולה ביותר היא DIA. היא מנהלת 30.6 מיליארד דולר, הרבה פחות מהמקבילות על הנאסדק והסנופי, מה שמשקף את העניין הפחות שמעורר המדד במשקיעים, והיא גובה 0.16% דמי ניהול.

חברת המדדים פרושייר מציעה תעודות ממונפות על הדאו. UDOW מנסה להחזיר פי 3 על התשואה היומית של הדאו, ו-SDOW עושה את הפעולה ההפוכה. שתיהן גובות 0.95%, ומנהלות כ-620 וכ-402 מיליון דולר בהתאמה.

בארץ אין הרבה כלי השקעה העוקבים אחרי המדד, ובכל זאת ישנן שתי קרנות הקשורות למדד.

תכלית DJ Industrial Average TTF גובה 0.25% דמי ניהול ומנהלת 108.4 מיליון שקל. היא חשופת מט"ח אבל לא עוקבת ממש אחר המדד. על פי מדיניות הקרן 75% מנכסי הקרן יהיו חשופים למניות הנכללות במדד, והיא לא כוללת במדיניותה את הניסיון להשיא תשואות קרובות ככל הניתן למדד. אכן, התשואות בשנים האחרונות שונות למדד מאלו של המדד.

- 7.המשקיע הלא עצלן 21/02/2024 22:38הגב לתגובה זוהרבה אנשים מזלזלים בדאו גונס יש אנשים שמחפשים פחות ירידות ועליות ,וחבל שכולם חופרים על סנופי ולא ממליצים על אופציה זו

- 6.שוב תודה גיא. מחכים ומעניין. עושה סדר. (ל"ת)יוסי 07/01/2024 00:20הגב לתגובה זו

- 5.מה זה מדד הcomposite. הזה? (ל"ת)דורי 06/01/2024 08:04הגב לתגובה זו

- 4.מ. כהן 05/01/2024 18:16הגב לתגובה זו1987 למרות שהייתי צעיר וחסר כל, לא מושקע ולא מבין כלום בשוק ההון. באותו יום שני, חשבתי שפרצה מלחמת עולם....

- 3.תודה, למדתי, תכלית "מיטב" גובה 0.5 עושק דמי ניהול (ל"ת)איתן 05/01/2024 11:08הגב לתגובה זו

- 2.עידן שניאורסון 05/01/2024 09:25הגב לתגובה זו"סנופי" זה שם ילדותי וממש לא מקצועי שרק ישראלים משתמשים בו ככינוי למדד ה-S&P500. לדעתי האישית זה ממש לא נשמע מקצועי להשתמש בכינוי זה בטח ובטח שבכתבה מקצועית ומעניינת .

- 1.הלוחש למניות 05/01/2024 09:16הגב לתגובה זואנחנו היום בעולם טכנולוגי. למה לקנות סוסיתא שיש כבר פרארי בשוק? המדד לא כל כך רלוונטי, אלא אם כן רוצים השקעות סולידיות.

- dia 05/01/2024 15:12הגב לתגובה זוכאשר SP500 ירד 18 אחוז ו QQQ ירד 33 אחוז

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- זהב וכסף שוברים שיאים כשהמתיחות בעולם והציפיות להורדות ריבית ברקע

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.