קרנות נאמנות בספטמבר: גיוס חזק של כ-6.7 מיליארד שקל

הכספיות גייסו 5.2 מיליארד שקל, המסורתיות איבדו כ-900 מיליון. המחקות וקרנות הסל גייסו עוד 2.2 מיליארד שקל; הראל אחראית לשליש מהגיוסים השנה - בעיקר לקרנות הכספיות שלה; עדכון ל-2 באוקטובר: התווספו נתוני מור

עוד חודש חזק לקרנות הכספיות שגייסו 5.2 מיליארד שקל בחודש ספטמבר. בסך הכל גייסה התעשייה 6.7 מיליארד שקל, כאשר גם קרנות הסל והקרנות המחקות גייסו 2.4 מיליארד שקל ומנגד הקרנות המסורתיות פדו 850 מיליון שקל. מדובר בנתונים כמעט סופיים שכן נתוני בית ההשקעות מור יתווספו מחר.

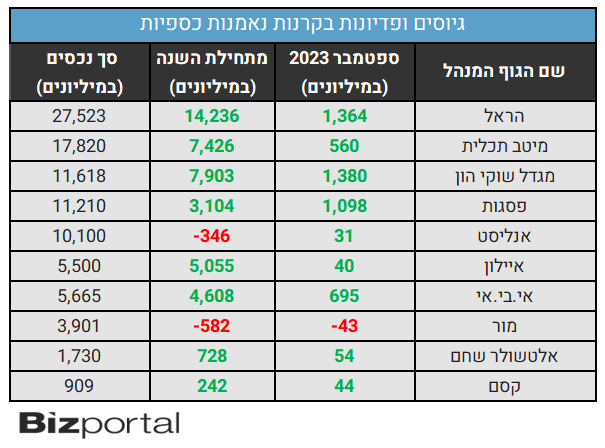

מתחילת השנה המגייסת הגדולה, בפער גדול, היא הראל, שגייסה 16 מיליארד שקל ואחראית לשליש מהגיוסים (36 מיליארד שקל). עיקר הגיוס הגיע בקרנות הכספיות (14.2 מיליארד). גם כל המגייסות הבאות גייסו בעיקר לקרנות הכספיות - מגדל גייסה 8 מיליארד (7.9 מיליארד מתוכם בכספיות), וכך גם מיטב, פסגות, איי.בי.אי ואיילון. למעשה, אם מתסכלים על התעשייה האקטיבית היא ממשיכה לדמם כספים, אם כי בחודש האחרון היא פדתה פחות כסף באופן יחסי.

המעניין הוא שהראל מגייסת כספים לקרנות הכספיות למרות שדמי הניהול בקרן המגייסת הגדולה שלה, הראל כספית מגמת ריבית, הם ממש לא נמוכים באופן יחסי בקטגוריה (0.12%), רק מקום 8 מתוך 19 קרנות, וגם התשואה שלה רק במקום ה-12. להראל יש עוד שתי קרנות כספיות אבל זה לא מסביר, מכיוון שגם למיטב למשל יש שלוש קרנות, אם כי היא הגבילה את ההצטרפות ל'מיטב כספית ניהול נזילות' שהייתה הגדולה בקטגוריה (10.3 מיליארד) ובכך למעשה איפשרה להראל כספית מגמת ריבית לעקוף אותה. (11.9 מיליארד שקל). השלישית בקטגוריה מבחינת גודל היא אנליסט (8.2 מיליארד שקל) אבל לאנליסט יש רק קרן אחת.

הזינוק בקרנות הכספיות מגיע על רקע עליית הריבית. הן מנהלות כעת 96 מיליארד שקל, מתוך כ-428 מיליארד שקל, 23% מכלל הנכסים. מתחילת השנה הן גייסו 43 מיליארד שקל, כאשר מנגד הקרנות המסורתיות איבדו 21 מיליארד שקל. הקרנות הכספיות גייסו בחודש ספטמבר 5.2 מיליארד שקל ומתחילת השנה מדובר על 42.4 מיליארד שקל. זה משמעותי מאוד כי זה אומר שמנהלי הכספים מרוויחים הרבה פחות כסף מאשר לפני שנה (דמי הניהול בקרנות הכספיות נמוך מאוד ביחס למסורתיות, שהן הקרנות האקטיביות). בתעשייה המסורתית מנוהלות כעת כ-144 מיליארד שקל, במקום 200 מיליארד.

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

הנה מדריך למשקיע הסולידי (לחצו על התמונה) -

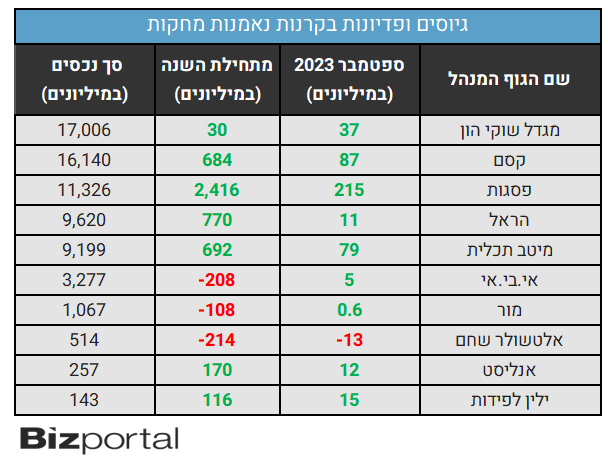

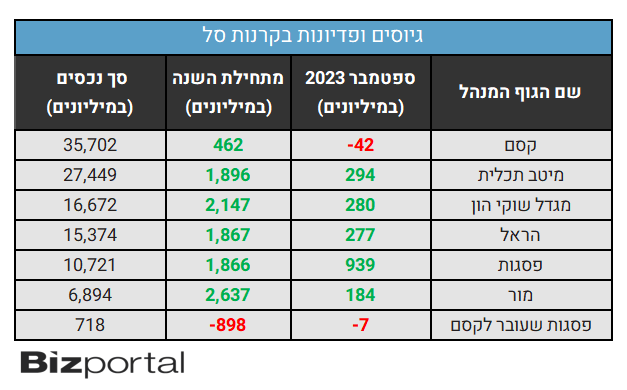

בתעשייה הפאסיבית - הקרנות המחקות גייסו בספטמבר 448 מיליון שקל ומתחילת השנה 4.5 מיליארד שקל ומנוהלות בהן 68.5 מיליארד שקל. קרנות הסל גייסו בספטמבר 1.7 מיליארד שקל, מתחילת השנה הן גייסו 7.3 מיליארד שקל ובסך הכל הן מנהלות 113.6 מיליארד שקל.

למדור קרנות נאמנות של ביזפורטל

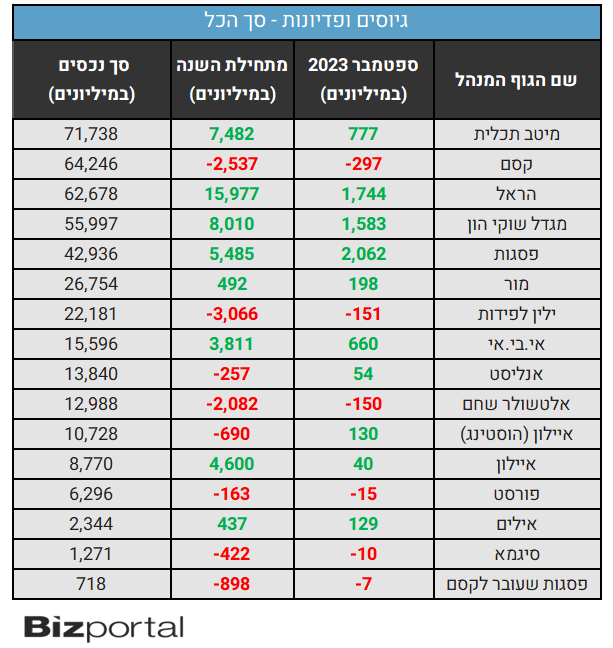

הנה טבלאות הגיוסים והפידיונות לחודש ספטמבר 2023:

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

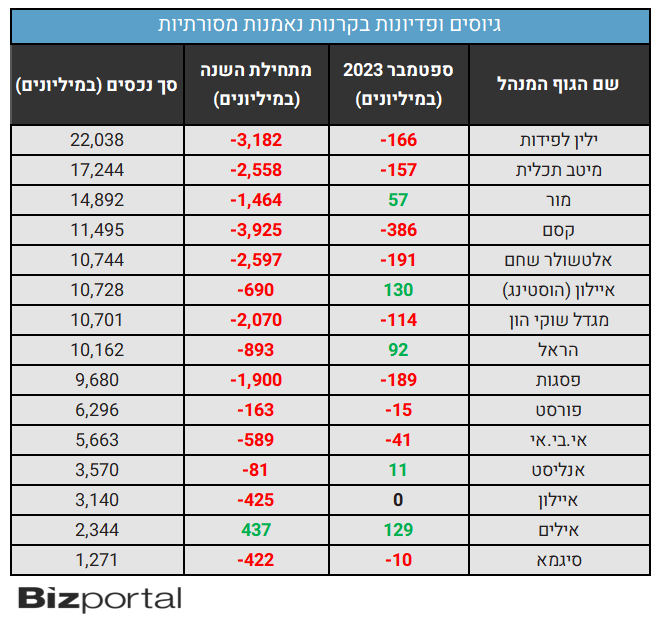

הפידיונות בקרנות המסורתיות, ספטמבר 2023

הגיוסים בקרנות הכספיות, ספטמבר 2023

התעשייה הפאסיבית:

הגיוסים בקרנות המחקות, ספטמבר 2023

הגיוסים בקרנות הסל, ספטמבר 2023

סך הכל גיוסים פידיונות כל התעשייה:

- 2.אורית 02/10/2023 08:48הגב לתגובה זו6, מכל השמות, תכלס רובן פלוס מינוס אותו הדבר, אבל זה שקט, זה צובר וריבית דה ריבית זה הכי טוב שיש. בלי עמלות קנייה, בלי עמלות מכירה, בלי דמי שמירה, בלי בנק או מתווך.

- 1.מ. כהן 01/10/2023 21:15הגב לתגובה זולמה לקנות קרן כספית, אם אפשר ורצוי פשוט לקנות מק"מ, ללא דמיי ניהול, " ושאר ירקות " תמין זמין, תמיד נזיל, והתשואה מירבית ויותר טובה מקרן כספית.

- 100 02/10/2023 01:24הגב לתגובה זואיך אתה מתגלגל בין מחמים? אתה סוחר? מה עם עמלות הבנקים? בכתבות דווקא ממליצים לתת לקרן לנהל במקום לבד, בגלל השאלות שרשמתי.

- עמלת קניה היא 0.095 זאת אומרת פחות מעשירית האחוז. גם במכירה, אם אתה נשאר עד הפקיעה גם את זה לא תשלם. (ל"ת)מ. כהן 02/10/2023 08:23

- סווינגר 02/10/2023 00:17הגב לתגובה זוהכספית עם ריאלי, ובסביבת אינפלציה זהה או גבוהה מהרווח, תשלם ריאלית אפס מס. במקמ ופיקדונות, המיסוי נומינלי, ונגבה מהשקל הראשון כרווח. אני מחנה את הכסף בכספית, בזמן שאני בהמתנה לכניסה לסווינג, ולאחר מימוש רווח, שוב מחזיר לכספית עד שמוצא הזדמנות מעניינת חדשה, ובזמן ההמתנה, הכסף דומר על חלק מערכו.

- אבל כל כניסה ויציאה "ל/מ החנייה"- זה עמלה.. (ל"ת)קאקר 04/10/2023 22:33

אלי כליף (צילום: עידו לביא)

אלי כליף (צילום: עידו לביא)העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה; גיוס החוב הבא של טבע יהיה בריבית נמוכה יותר

הנהלת טבע מקבלת גושפנקא שפעלה נכון בשנים האחרונות. סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ על רקע ביצוע חזק של אסטרטגיית Pivot to Growth וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה. כמובן שרואים את זה טוב במחיר המניה - מניית טבע ב-31 דולר - מחיר שיא של 8 שנים. שווי החברה מעל 34 מיליארד דולר. השווי כבר משמעותית מעל החוב, הסיכון שבקושי לשרת את החוב ירד דרמטית, והמכפיל רווח עלה לאור התפיסה של השוק שהסיכון ירד, טבע נסחרת במכפיל של כ-10-12 אחרי שבמשך תקופה ארוכה נסחרה במכפיל חד ספרתי , לפני כשנה וחצי היא נסחרה במכפיל 5.

מכל מקום, Moody’s אישררה את דירוג B1a של טבע והעלתה את תחזית הדירוג לחיובית במקום יציבה. S&P העלתה את דירוג טבע ל BB+ מ-BB עם תחזית יציבה.העלאות הדירוג נשענות על מגמת הפחתת המינוף העקבית של טבע, כאשר S&P ציינה כי המינוף המתואם ירד ל-4.4x נכון ל-30 בספטמבר 2025, וצפוי לרדת מתחת ל-4.25x ברבעונים הקרובים – רמה העומדת בסף הנדרש לדירוג הגבוה יותר. סוכנות הדירוג הדגישה גם את המשמעת הפיננסית של טבע, את חוזקת עסקיה ואת פרופיל הנזילות שלה, לצד חזרה לצמיחה בהכנסות לאחר חמש שנות ירידה, הודות לביצועים חזקים בתחום התרופות הממותגות ולייצוב תחום הגנריקה.

Moody’s ציינה את המשך השיפור בביצועים התפעוליים של טבע ואת המדיניות הפיננסית הממושמעת המתמקדת בהפחתת חוב. הסוכנות הדגישה את המומנטום החזק במותגים המובילים של טבע ואת השקות המוצרים הצפויות – הן בתחום התרופות הממותגות והן בתחום הביוסימילרס - אשר צפויות לקזז את האתגרים בתחום הגנריקה. Moody’s עוד ציינה את עמדת הנזילות החזקה של טבע, התומכת ביכולתה לנהל את פירעונות החוב הקרובים. הסוכנות הוסיפה כי גורמים אלה, יחד עם הציפייה לירידה במינוף לכיוון 3.5x בתוך 12-18 חודשים, תומכים בתחזית החיובית ובפוטנציאל להעלאת דירוג נוספת.

אלי כליף, סמנכ"ל בכיר ומנהל הכספים הראשי של טבע, אמר: "עדכוני הדירוג הללו הם עדות חזקה לחזון האסטרטגי שלנו ולביצוע הממושמע שלו, במיוחד לאחר רצף של העלאות דירוג בחודשים האחרונים. באמצעות הובלת אסטרטגיית ה-Pivot to Growth, מתן עדיפות לניהול תזרים מזומנים חזק והקצאת הון קפדנית, הוכחנו מחויבות בלתי מתפשרת להפחתת מינוף ולצמיחה עסקית בת קיימא. התוצאות הללו ממחישות בבירור כיצד האסטרטגיה הממוקדת שלנו מייצרת ערך ממשי לטבע וממצבת אותנו להמשך הצלחה."

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- אופנהיימר: אפסייד של 30% בטבע

- המלצת המערכת: כל הכותרות 24/7

העלאת הדירוג תוביל לגיוס חוב בריבית נמוכה מהריבית הנקובה כעת באג"ח והיא גם תבטיח את היכולת של טבע לשרת את הפירעונות הגדולים של השנתיים-שלוש שנים הקרובות.

מניית טבע חזרה השנה להוביל את הבורסה המקומית. המחצית הראשונה היתה צולעת והמניה דווקא נפלה, אבל בארבעה חודשים מניית טבע הכפילה את ערכה:

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהיום בבורסה: האם טבע עדיין מעניינת?

מניות הארביטראז' חוזרות על האפס. צפוי יום רגוע יחסית בת"א עם המשך הסנטימנט החיובי.

מאז תחילת שנות ה-60 כיהנו 12 מפקחים על הבנקים, ומתוכם 8 המשיכו לאחר סיום כהונתם לתפקידים בכירים במערכת הבנקאית, כיו״רים, מנכ״לים, סמנכ״לים או דירקטורים. עבור מבקרים של המערכת,

הנתון הזה מעלה שאלות לגבי עצמאות הפיקוח והאיזון בין שמירה על יציבות הבנקים לבין הגנה על ציבור הלקוחות, במיוחד בסוגיות של רווחיות גבוהה. ברקע ניצבת תופעת “הדלת המסתובבת”, שמעלה

את הטענה כי שיקולי קריירה עתידיים עלולים להשפיע על אופי הפיקוח, גם אם ברמה ההצהרתית והמקצועית מודגשת מחויבות מלאה לאינטרס הציבורי - גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

ונמשיך לטבע - נתחיל בהודעה מאתמול, וכמה תובנות בהמשך:

הנהלת טבע טבע 0% מקבלת גושפנקא שפעלה נכון בשנים האחרונות. סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ על רקע ביצוע חזק של אסטרטגיית Pivot to Growth וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה. כמובן שרואים את זה טוב במחיר המניה - מניית טבע ב-31 דולר - מחיר שיא של 8 שנים. שווי החברה מעל 34 מיליארד דולר. השווי כבר משמעותית מעל החוב, הסיכון שבקושי לשרת את החוב ירד דרמטית, והמכפיל רווח עלה לאור התפיסה של השוק שהסיכון ירד, טבע נסחרת במכפיל של כ-10-12 אחרי שבמשך תקופה ארוכה נסחרה במכפיל חד ספרתי , לפני כשנה וחצי היא נסחרה במכפיל 5.

מכל מקום, Moody’s אישררה את דירוג B1a של טבע והעלתה את תחזית הדירוג לחיובית במקום יציבה. S&P העלתה את דירוג טבע ל BB+ מ-BB עם תחזית יציבה.העלאות הדירוג נשענות על מגמת הפחתת המינוף העקבית של טבע, כאשר S&P ציינה כי המינוף המתואם ירד ל-4.4x נכון ל-30 בספטמבר 2025, וצפוי לרדת מתחת ל-4.25x ברבעונים הקרובים - רמה העומדת בסף הנדרש לדירוג הגבוה יותר. סוכנות הדירוג הדגישה גם את המשמעת הפיננסית של טבע, את חוזקת עסקיה ואת פרופיל הנזילות שלה, לצד חזרה לצמיחה בהכנסות לאחר חמש שנות ירידה, הודות לביצועים חזקים בתחום התרופות הממותגות ולייצוב תחום הגנריקה - העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

מניית טבע נסחרת במכפיל רווח של 12 לשנה הבאה - זה לא גבוה, אבל היא היתה ב-5 תקופה ממושכת כשהיו צרות של חוב ואופיואידים. אז שטבע נסחרה מתחת ל-10 וגם ב-15 דולר זו היתה הזדמנות. עכשיו ביחס לחברות התרופות - גם האתיות-אינווטיביות וגם הגנריות, זה כבר מחיר מלא. יש עוד לאן לעלות בתרחיש חיובי, אבל תחום התרופות האינווטיביות נסחר במכפילי רווח של 11-15, תלוי בצמיחה והתחום הגנרי בפחות מכך. קחו זאת לתשומת לבכם.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מה שכן - טבע כעת הפכה ליעד רכישה. שוק התרופות עובר סינרגיה עמוקה, ובלי בעיות משפטיות, טבע עשויה להתברר כיעד אטרקטיבי.

שער הדולר דולר שקל רציף 0% בשפל של כמעט 4 שנים.

.jpg)