לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

ברגע האחרון העבירו שני בתי המחוקקים, הסנאט והקונגרס העבירו תקציב זמני ל-45 ימים, שיפוג באמצע נובמבר. הם עשו זאת 3 שעות בלבד לפני הדד ליין. בכך נמנעה השבתת הממשל, לפחות עד החודש הבא. לאחר שהסיוע לאוקראינה של 6 מיליארד דולר הורד מהתקציב. התקציב הזמני עבר ברוב של 335 מול 91 מתנגדים בקונגרס.

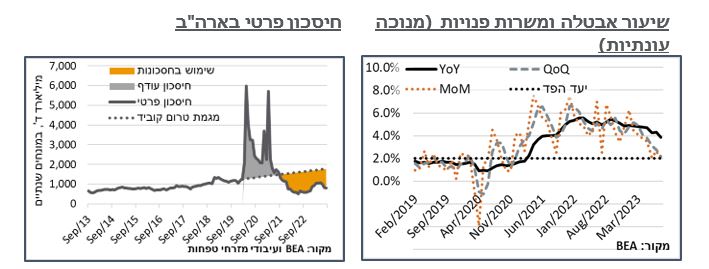

ביום שישי האחרון פורסמו נתוני הוצאות משקי הבית, המדד המועדף על הפד' לבחינת נתוני האינפלציה, ה-PCE, כאשר השיפור היה בהתאם לצפי בשוק. הקצב השנתי עלה קלות מ-3.4% ל-3.5%, אך מנגד הקצב השנתי של מדד הליבה ירד מ-4.3% ל-3.9%. למעשה, המרווח בין המדד הרשמי למדד הליבה מצטמצם. בחלוקה למרכיבי המדד אפשר לראות כי רכיב הסחורות נמוך, עם עליה שנתית של 0.7% בסך הכל, אבל מדד השירותים השלים עליה שנתית של 4.9%, והאנרגיה ירד ב-3.6%. כלומר - יש כאן בעיה מסוימת, מסביר רונן מנחם, כלכלן ראשי של בנק מזרחי טפחות. מאחר שמחיר הנפט עלו בחודש האחרון ב-16% זה עלול להשפיע לרעה על המדדים הקרובים. מעבר לכך - מדד השירותים עולה בצורה החדה ביותר, כאשר דווקא זה המדד שאמור להיות מושפע מהעלאות הריבית. העובדה שדווקא הוא עולה בצורה החדה ביותר אומרת שבכלל לא בטוח שהפד' יוכל לאותת על מעבר לתהליך של הורדת ריבית. או בקיצור: אל תחשבו שהריבית בארה"ב הולכת לרדת בקרוב.

מי שצפוי לנאום מחר הוא יו"ר הפד' ג'רום פאוול וייתכן שהוא ישפוך אור על המצב כפי שהפד' תופס אותו, אחרי שלא העלה את הריבית בארה"ב בפגישתו האחרונה. ביום שישי יתפרסמו נתוני השכר והאבטלה בארה"ב כאשר הצפי הוא להמשך עליה מתונה יחסית בשכר של 0.3% בראייה חודשית (עליה שנתית בשכר של 4.3%, ללא שינוי מהחודש הקודם) והאבטלה צפויה לרדת קלות ל-3.7%, לעומת 3.8% בחודש הקודם - כלומר, גם בארה"ב האבטלה נמצאת ברמות שפל היסטוריות. שוק העבודה הדוק והמשמעות היא שבינתיים לחצי השכר לא מתמתנים מספיק. עליית שכר מעלה את האינפלציה ולכן זו עוד סיבה מדוע הפד' לא צפוי להוריד את הריבית בקרוב. מנגד - נתוני חודש אוגוסט מצביעים על התקררות בענף ההייטק וסביר שבקרוב נראה את זה גם בנתוני האבטלה.

הצרכנים בארה"ב יותר פסימיים כעת - אבל עליית מחירי הנפט נוטרלו בגלל השיפור בכושר הזיקוק וההתמתנות בביקושים

"עליות הריבית, יחד עם הירידה במחירי המניות, בשבועות האחרונים, מיתרגמים לצרכנים פסימיים יותר, על פי נתוני ה-Conference Board לאוגוסט. בנוסף, נתונים ארעיים, הצביעו על התמתנות ניכרת ברכישות בכרטיסי אשראי, בספטמבר." אומר יוני פנינג, אסטרטג ראשי חדר עסקאות, בבנק מזרחי טפחות.- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

"לאור השיפור בכושר הזיקוק בארה"ב, והתמתנות הביקוש העונתית לדלק, ניכרה בשבועות האחרונים ירידה במרווח הזיקוק, אשר ניטרלה את העלייה האחרונה במחירי הדלק בתחנה. עם זאת, העלייה האחרונה בתשואות, כולל הריאליות, צפויה להמשיך להעיב על הסנטימנט הצרכני, ישירות, כמו גם כפי שזו באה לידי ביטוי בירידות במחירי המניות בארה"ב בספטמבר.

"על פי אומדני ה-BEA בשלושת השבועות המסתיימים ב-20/9 נרשמה ירידה ניכרת של כ-6% בצריכה בכרטיסי אשראי לעומת השבועות הקודמים, המסתיימים באוגוסט. סדרת הנתונים היא ארעית, וכאמור לא מכילה את כל החודש. אבל הירידה חריגה יחסית, ובתקופה האחרונה היא מקבילה רק לתקופת חוסר היציבות הפיננסית לאחר קריסת בנק SVB, במרץ. שיעור ניכר מהירידה נבע מסעיפי האלקטרוניקה ומוצרי החשמל, אולי לקראת עונת ההוזלות של נובמבר. כנ"ל, ירידה דומה נרשמה בקטגוריית מוצרי הספורט, תחביבים, כלי נגינה וספרים.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- בנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

גרף שיעור אבטלה וחיסכון

"הרבעון הרביעי ידוע כרבעון חיובי עבור המניות. לא בטוח שהפד יעלה יותר את הריבית. באג"ח אנחנו מעדיפים אג"ח קצרות אבל התחלנו להגדיל מח"מים"

"ברמה ההיסטורית נרשמה ברבעון הרביעי תשואה ממוצעת של 4%. דוח התעסוקה שיתפרסם השבוע צפוי להצביע על תוספת של 150 אלף משרות בחודש ספטמבר, מעט נמוך יותר בהשוואה ל-187 אלף משרות באוגוסט. הירידה בקצב הגידול התעסוקתי מעידה על התמתנות הדרגתית בשוק התעסוקה. בדוח השבוע חשוב גם לשים לב לעדכונים של חודשים קודמים, מאחר שבחודשים האחרונים אנחנו עדים לעדכונים כלפי מטה של נתונים קודמים." אומרים כלכלני גלובל X.

"בזירה הפוליטית, המאבק בין הדמוקרטים לרפובליקנים עשוי להוביל למיצוי התקציב ולהשבתה של המגזר הממשלתי ברבעון הרביעי. תרחיש שכזה יפגע בכלכלה ועלול להוביל למיתון, מאחר שהדבר עשוי להתבטא בירידה בפריון של עובדי ממשל לא חיוניים, דחייה בתשלומים לעובדים וחברות, ולפגוע בשירותים ממשלתיים למגזר העסקי.

"אנחנו מחזיקים בגישה אופטימית זהירה לגבי הרבעון הרביעי, שבדרך כלל הוא הרבעון הטוב ביותר עבור שוק המניות. מאז השקת המדד ב-1957, ה-S&P500 מציג תשואה ממוצעת של 4% ברבעון הרביעי. מאחר שמרבית העליות מתחילת השנה מיוחסות למניות המגה-קאפ, אנחנו סבורים כי ישנה הזדמנות כי ברבעון הרביעי מניות בקנה מידה בינוני וקטן, שמציגות ביצועים כספיים טובים, יזכו לרוח גבית.

"באופן היסטורי, תופעות כמו היפוך בעקומת הריבית, הקשחה של תנאי האשראי וירידה במספר המשרות הזמניות במגזר השירותים אותתו על בואו של מיתון. ואולם חרף זאת, הצרכן ממשיך לגלות חוסן ותוכניות התמריצים הממשלתיות מסייעות לתמוך בכלכלה. החברות העסקיות חזרו לבצע השקעות הון ומשבר הבנקים האזוריים נראה תחת שליטה.

"בשוק האג"ח, איננו צופים הורדות ריבית השנה, ועל כן לא צפויות ירידות משמעותיות בתשואות האג"ח. כמו כן, ישנה סבירות כי הפד לא יבצע העלאות ריבית בנובמבר ובדצמבר לאור הנתונים הכלכליים הנוכחיים. אנחנו ממשיכים להעדיף אג"ח לטווח קצר, אך לאחרונה התחלנו להגדיל את החשיפה לטווחים הבינוניים והארוכים יותר".

השוק חושב שהריבית תהיה גבוהה יותר ממה שהפד צופה - זה לא סביר. "ההיסטוריה מראה שהפד' מוריד את הריבית מהר צפי השוק". אבל - "הכלכלה האמריקאית תיחלש ברבעון הרביעי"

"בעוד שתשואות אגרות החוב הארוכות בארה"ב המשיכו לעלות השבוע, תשואות האג"ח הקצרות דווקא ירדו, כך שבעוד ששוק הריביות בארה"ב צופה רמת ריבית מעט נמוכה מתחזית של הפד לשנת 2025 תחזיות השוק לרמת הריבית ב-2026 ואילך גבוהות משמעותית מתחזיות חברי הפד" אומר מודי שפריר, הכלכלן הראשי של בנק הפועלים.

"בשנה האחרונה התייחסנו רבות לעובדה שהשוק גילם תוואי הורדות ריבית מהיר מדי, וציינו כי הריבית תיוותר ככל הנראה 'longer for Higher'. רק בחודש מאי השוק גילם בהסתברות כמעט מלאה הורדת ריבית ביולי 2023. יחד עם זאת, נראה כי בעת הנוכחית השוק מגלם תוואי ריבית גבוה מדי לשנים הקרובות.

מדוע? כיוון ש"במחזור הורדות הריבית הבא הריבית "תיעצר" ב-4.25%, משמעותית מעל חציון תחזית הפד לשנת 2026 (הפד' צופה 2.625%), שאמנם צפויה לעלות כי הריבית הנומינלית בטווח הארוך עומדת על כ-2.5%. בהקשר לכך, נציין כי ההיסטוריה מלמדת כי כאשר הפד מתחיל להוריד את הריבית, שיעור הורדות הריבית משמעותית חד יותר, בין אם הפד מוריד את הריבית בשל מיתון ובין אם לא".

צפי ריבית ארצות הברית

ומה לגבי שוק הנדל"ן האמריקאי?

- 2.אני 02/10/2023 07:18הגב לתגובה זוהפתרון: רק מסחר בניירות ערך. לטווח קצר/ בינוני

- 1.קשקש 01/10/2023 18:40הגב לתגובה זוהציבור שואל את עצמו איך מריבית 0 לריבית של 7% + והיד עוד נטויה מי מכוון את זה ואיך זה קורה ? כאשר מחירי הנכסים הפרטיים והמסחריים עוברים כל גבול חייבים להאט את הטירוף כי המערכת כולה בסכנה לכן מתחילים לייקר את הכסף ולייצר אינפלציה שאחריו מגיע המיתון שמוריד את מחירי הנכסים.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

שבבים

שבביםבנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

בסקירה עדכנית של בנק אוף אמריקה לשנת 2026, מצביע האנליסט ויווק אריה על כך שתעשיית השבבים נמצאת רק באמצע תהליך שינוי ארוך טווח. לדבריו, מדובר בגל טרנספורמציה שצפוי להימשך כעשור, כאשר הבינה המלאכותית מהווה את מנוע הביקוש המרכזי.

לפי התחזית, מכירות השבבים הגלובליות צפויות לצמוח בכ־30% בשנה הקרובה, ולראשונה לחצות רף של טריליון דולר בהכנסות שנתיות. אם התחזית תתממש, מדובר בנקודת ציון משמעותית עבור תעשייה שבעבר נחשבה מחזורית ותלויה בעיקר בצרכנות ובמחשוב אישי. אריה מדרג את חברות השבבים לפי שיעורי הרווח הגולמי, ומעדיף את אלה שמציגות מרווחים גבוהים ויציבים לאורך זמן. לטענתו, המרווחים משקפים לא רק יעילות תפעולית אלא גם כוח שוק.

ברשימת המועדפות שלו לשנת 2026 נכללות שש חברות גדולות: אנבידיה, ברודקום, לאם ריסרץ’, KLA, אנלוג דיבייסז וקיידנס. המכנה המשותף לכולן הוא שליטה חזקה בנישות שבהן הן פועלות, עם נתחי שוק שמגיעים לעיתים ל־70% ואף יותר.

שוק מרכזי הנתונים צפוי להגיע ליותר מטריליון דולר

התחזית של בנק אוף אמריקה נשענת על גידול חד בהשקעות במרכזי נתונים. לפי ההערכות, שוק מערכות מרכזי הנתונים לבינה מלאכותית עשוי להגיע ליותר מ־1.2 טריליון דולר עד 2030, בקצב צמיחה שנתי ממוצע של כ־38%. עיקר הפוטנציאל טמון במאיצי AI, רכיבי החומרה שמבצעים את החישובים הכבדים, המוערכים כשוק של כ־900 מיליארד דולר.

- הביקוש לזיכרון דחף את לאם ריסרץ’ לשיא כל הזמנים

- שווי של כ-8 מיליארד דולר: יצרנית השבבים סריבראס מצטרפת למתחרות אנבידיה בשוק ה-AI

- המלצת המערכת: כל הכותרות 24/7

עם זאת, העלויות הגבוהות של תשתיות AI יוצרות גם זהירות. הקמה של מרכז נתונים בהספק של ג’יגה־ואט אחד עשויה לעלות יותר מ־60 מיליארד דולר, כאשר כחצי מהסכום מופנה ישירות לחומרה. השאלה המרכזית היא האם ההשקעה תצדיק את עצמה כלכלית. אריה סבור שלחברות הטכנולוגיה הגדולות אין באמת ברירה. לדבריו, ההשקעות הן גם התקפיות וגם הגנתיות: מצד אחד ניסיון לנצל הזדמנויות חדשות, ומצד שני מהלך שנועד להגן על פלטפורמות קיימות מפני תחרות עתידית.

.jpg)