עוד הכרזת ריבית "גורלית" של הפד' - למה חשוב לשים לב הערב?

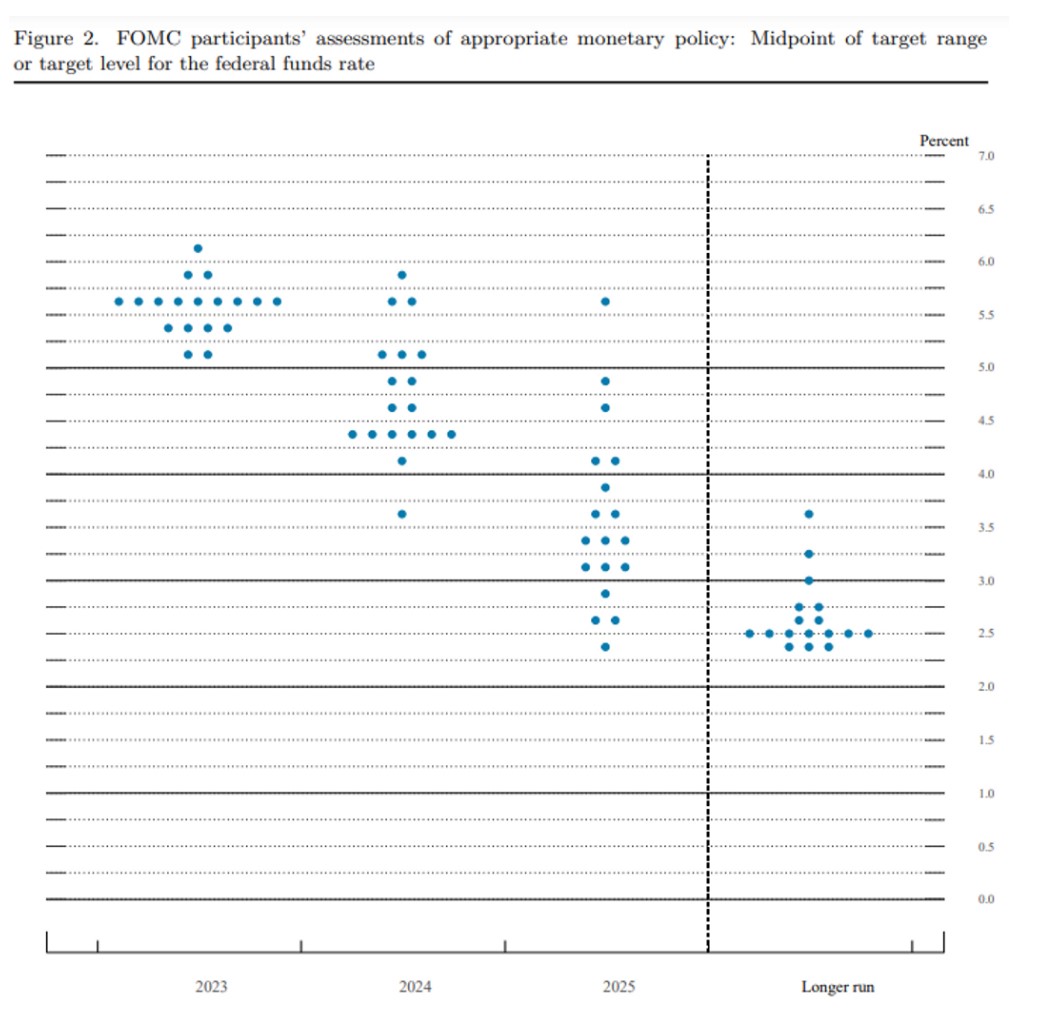

טבלת הנקודות שמסכמת את הישיבה של יולי מצביעה על עוד העלאת ריבית אחת השנה, ועל וודאות גבוהה למדי להורדת ריבית ב-2024 ו- 2025 וריבית ארוכת טווח של כ-2.5%. אם הטבלה שתפורסם לאחר החלטת הריבית תהיה דומה למדי לזו הנוכחית, לא נראה ששוק המניות יגיב באגרסיביות. שינוי בצפי להעלאת ריבית עוד השנה או הגדלת הסיכויים להורדת הריבית בשנה הבאה יכול להוות טריגר לתנועה משמעותית בשווקים. פחות סביר שנראה החמרה בריבית על פי הטבלה, אך אם הפתעה כזו תקרה השווקים קרוב לוודאי יגיבו בירידות חדות.

מאקרו: מצב האינפלציה? יכול להיות יותר טוב

השאלה המרכזית שעומדת בפני המשקיעים היא מה יעשה הפד'. השאלה המרכזית שעומדת בפני הפד' היא מה מצב האינפלציה. אז מה באמת מצבה? ליבת האינפלציה, המרכיב היותר חשוב במדד, ירדה גם בקריאה האחרונה למרות עלייה באינפלציה הכללית עקב עליית מחירי האנרגיה (הדלק בעיקר). אבל ליבת האינפלציה עדיין גבוהה מהיעד באופן די משמעותי, והמגמה להמשך פחות מובהקת יחסית למה שהתרגלנו בחודשים האחרונים.

כמו כל דבר בצה"ל, גם ליבת האינפלציה מתחלקת לשלושה חלקים: מוצרים, דיור ושירותים (שאינם שירותי דיור). החלק האחרון הוא הבעייתי ביותר מבחינת "דביקות" וספירלת שכר-מחיר, והוא הקשור ביותר לשוק העבודה, שכן השכר מהווה מרכיב משמעותי מאד במחיר השירותים. בעוד שני החלקים הראשונים נראים טוב גם מבחינת המגמה הנוכחית, החלק השלישי, והחשוב יותר, לא מאד ברור.

אינפלציית מוצרים: נמצאת במגמה דיפלציונית ברורה. מלאים גבוהים (מכוניות לדוגמה), בתוספת העובדה שרוב מוחלט של בעיות שרשראות האספקה (אחד הגורמים הראשוניים העיקריים לאינפלציה) נפתרו, מייצרים לחץ על המחירים. לדוגמה, מדד מחירי המוצרים אונליין של אדובי נמצא בשפל של 40 חודשים.

אינפלציית דיור: גם פה המגמה חיובית למדי. כפי שכתבנו כמה פעמים, הרכיב הזה מגיב באיחור להתפתחויות בשוק. מחירי השכירות ממשיכים לרדת והמגמה הכללית של הרכיב הזה ממשיכה להראות על התמתנות.

שירותים (שאינם של דיור): פה המגמה לא ברורה. במדד המועדף על פאוול לבדוק את "דביקות" האינפלציה נרשמה עלייה חודשית מפתיעה של 0.4% במדד האחרון, מעל הצפי. זהו רכיב שאינו מושפע (לפחות לא ישירות) ממחירי האנרגיה, כך שהתירוץ הזה לא קיים במקרה הזה. עדיין מדובר על חצי מהמצב בשיא האינפלציה, אבל החשש הוא שהנתון מעיד על קושי גדול מהצפוי במיגור ליבת האינפלציה שעדיין נראית מאד דביקה.

"מצפון תפתח הרעה" - נתוני אינפלציה גרועים בקנדה: עוד נורת אזהרה נדלקה השבוע עקב נתוני אינפלציה גבוהים מהצפוי בשכנה הצפונית. ונגידת הבנק המרכזי מודה כי "האינפלציה הבסיסית עדיין הרבה מעל הרמה שעולה בקנה אחד עם השגת היעד שלנו של 2%". קנדה היא לא ארצות הברית, אבל לא פעם מהווה אינדיקטור חשוב לאחות הגדולה מהדרום, והנתון הגבוה השפיע אמש על השוק האמריקאי באופן ישיר. ניתן לומר, אם כן, שהאינפלציה עדיין לא הרימה דגל לבן. פאוול וחבריו המתכנסים בוושינגטון וודאי לא יתעלמו מהנתונים הללו.

טבלת הנקודות שמסכמת את הישיבה של יולי מצביעה על עוד העלאת ריבית אחת השנה, ועל וודאות גבוהה למדי להורדת ריבית ב-2024 ו- 2025 וריבית ארוכת טווח של כ-2.5%. אם הטבלה שתפורסם לאחר החלטת הריבית תהיה דומה למדי לזו הנוכחית, לא נראה ששוק המניות יגיב באגרסיביות. שינוי בצפי להעלאת ריבית עוד השנה או הגדלת הסיכויים להורדת הריבית בשנה הבאה יכול להוות טריגר לתנועה משמעותית בשווקים. פחות סביר שנראה החמרה בריבית על פי הטבלה, אך אם הפתעה כזו תקרה השווקים קרוב לוודאי יגיבו בירידות חדות.

מאקרו: מצב האינפלציה? יכול להיות יותר טוב

השאלה המרכזית שעומדת בפני המשקיעים היא מה יעשה הפד'. השאלה המרכזית שעומדת בפני הפד' היא מה מצב האינפלציה. אז מה באמת מצבה? ליבת האינפלציה, המרכיב היותר חשוב במדד, ירדה גם בקריאה האחרונה למרות עלייה באינפלציה הכללית עקב עליית מחירי האנרגיה (הדלק בעיקר). אבל ליבת האינפלציה עדיין גבוהה מהיעד באופן די משמעותי, והמגמה להמשך פחות מובהקת יחסית למה שהתרגלנו בחודשים האחרונים.

כמו כל דבר בצה"ל, גם ליבת האינפלציה מתחלקת לשלושה חלקים: מוצרים, דיור ושירותים (שאינם שירותי דיור). החלק האחרון הוא הבעייתי ביותר מבחינת "דביקות" וספירלת שכר-מחיר, והוא הקשור ביותר לשוק העבודה, שכן השכר מהווה מרכיב משמעותי מאד במחיר השירותים. בעוד שני החלקים הראשונים נראים טוב גם מבחינת המגמה הנוכחית, החלק השלישי, והחשוב יותר, לא מאד ברור.

אינפלציית מוצרים: נמצאת במגמה דיפלציונית ברורה. מלאים גבוהים (מכוניות לדוגמה), בתוספת העובדה שרוב מוחלט של בעיות שרשראות האספקה (אחד הגורמים הראשוניים העיקריים לאינפלציה) נפתרו, מייצרים לחץ על המחירים. לדוגמה, מדד מחירי המוצרים אונליין של אדובי נמצא בשפל של 40 חודשים.

אינפלציית דיור: גם פה המגמה חיובית למדי. כפי שכתבנו כמה פעמים, הרכיב הזה מגיב באיחור להתפתחויות בשוק. מחירי השכירות ממשיכים לרדת והמגמה הכללית של הרכיב הזה ממשיכה להראות על התמתנות.

שירותים (שאינם של דיור): פה המגמה לא ברורה. במדד המועדף על פאוול לבדוק את "דביקות" האינפלציה נרשמה עלייה חודשית מפתיעה של 0.4% במדד האחרון, מעל הצפי. זהו רכיב שאינו מושפע (לפחות לא ישירות) ממחירי האנרגיה, כך שהתירוץ הזה לא קיים במקרה הזה. עדיין מדובר על חצי מהמצב בשיא האינפלציה, אבל החשש הוא שהנתון מעיד על קושי גדול מהצפוי במיגור ליבת האינפלציה שעדיין נראית מאד דביקה.

"מצפון תפתח הרעה" - נתוני אינפלציה גרועים בקנדה: עוד נורת אזהרה נדלקה השבוע עקב נתוני אינפלציה גבוהים מהצפוי בשכנה הצפונית. ונגידת הבנק המרכזי מודה כי "האינפלציה הבסיסית עדיין הרבה מעל הרמה שעולה בקנה אחד עם השגת היעד שלנו של 2%". קנדה היא לא ארצות הברית, אבל לא פעם מהווה אינדיקטור חשוב לאחות הגדולה מהדרום, והנתון הגבוה השפיע אמש על השוק האמריקאי באופן ישיר. ניתן לומר, אם כן, שהאינפלציה עדיין לא הרימה דגל לבן. פאוול וחבריו המתכנסים בוושינגטון וודאי לא יתעלמו מהנתונים הללו.

מאקרו: על מה להתכוון בתפילת יום כיפור? שהנחיתה הרכה לא תהפוך להתרסקות התפילות של יום כיפור שעבר אולי עזרו להרגיע את השווקים ואת האינפלציה, וליצור פוטנציאל לנחיתה רכה שרבים פקפקו בה. על מה כדאי להתפלל ביום הכיפורים הבא עלינו לטובה בשבוע הבא? נראטיב הנחיתה הרכה קנה לו תומכים רבים בקרב הפרשנים, ובכל זאת הסיפור עדיין לא גמור, ויש לא מעט חששות, כשכמה מהפרשנים לקחו "צעד לאחור" מבחינת התחזיות האופטימיות. הכלכלה לא "נשברה" בעקבות העלאות הריבית האגרסיביות אבל ישנם כמה "סדקים" בשוק העבודה, בצריכה הפרטית ובתנאי האשראי, וכל זה כשהאינפלציה פתאום מרימה את הראש מחדש. פרשן הוול סטריט ג'ורנל ניק טימירוס מציין שגם ב-1990, ב-2001 וב-2007 הפרשנים הצביעו על נחיתה רכה באופק, ובכל אחד מהמקרים הללו התחזיות התנפצו על קרקע המציאות עם מיתון עמוק, כך שחגיגות מוקדמות לא מומלצות כשמתמודדים עם אינפלציה גבוהה שגוררת העלאות ריבית אגרסיביות. הפרשן ניתח את הגורמים שיכולים לשנות את תקוות הנחיתה הרכה והצביע על 4 מהם: ריבית גבוהה מדי לאורך זמן ארוך מדי (המוטו של הפד' לאחרונה) שכן "תשבור" משהו. כלכלה חמה מדי (שתגרום להתפרצות אינפלציונית מחודשת), מחירי אנרגיה גבוהים מדי, או נפילות בשווקי המניות. שני הגורמים הראשונים די סותרים אחד את השני וכנראה לא יגיעו ביחד, אבל השניים האחרים מסתדרים יפה עם כל אחד מהם, כך שכל שילוב של שלושה מהארבעה יכול לגרום להתחדשות המשבר הכלכלי. תרחיש לא מופרך בכלל. גם הפרשן והמשקיע אדוארד ירדני העלה את הערכתו לסיכוי למיתון עד סוף שנה הבאה מ-15% ל-25% כשהוא מצביע על מחירי האנרגיה כגורם סיכון: "אם מחיר הנפט יחצה את 100 הדולרים ומחיר הדלק יעלה מעל 4 דולר לגלון ושניהם ישארו מספיק זמן ברמות האלו הם עלולים להתניע גל חדש של ספירלת מחיר שכר ולהעלות את הציפיות לאינפלציה" כתב. גם הוא מצביע על תקדימים היסטוריים, אך חוזר אחורה יותר אל שנות ה-70. אז, לאחר דיכוי הגל הראשון של האינפלציה, התפרץ לו גל שני חמור יותר, שני הגלים הביאו בעקבותיהם מיתון. הוא מצביע על מה שנראה לו כקווי דימיון בין שנות ה-70 של המאה הקודמת לעשור השני של המאה ה-21: הגל הראשון של האינפלציה נגרם אז, לדבריו, על ידי החלטתו של הנשיא לינדון ג'ונסון להעמיק את הגרעון בעקבות מלחמת וויטנאם במקום להעלות מיסים או לקצץ בהוצאות, מדיניות שהומשכה על ידי הנשיא ניקסון וגרמה בסופו של דבר להחלשות הדולר ולעליית מחירי הסחורות, וסייעה לקרטל אופק להזניק את מחיר הנפט. גם הפעם אנחנו נמצאים לאחר מספר סבבים של תמריצים פיסקליים יחד עם מדיניות מוניטרית מרחיבה מאד (עד להתחלת העלאות הריבית). יחד עם זאת יש גם הבדלים: הפעם, המדיניות המוניטרית והפיסקלית המרחיבה לא הביאה להחלשות הדולר, והפד' הגיב באגרסיביות מוקדם (יחסית), וגם הכלכלה האמריקאית נראית חסינה הרבה יותר. זו הסיבה שלמרות הסיכונים לעיל הוא משאיר את הסיכון למיתון ב-25% בלבד. התנתקות התשואות מהמניות בג'יי פי מורגן מודאגים מהתופעה יוצאת הדופן של השנה: עליות בשוק המניות במקביל לירידות בשוק אגרות החוב. כידוע, ירידה במחיר אגרות החוב משמעותה עלייה בתשואות, כך שהתשואות האלטרנטיביות שנחשבות לחסרות סיכון של אגרות החוב הממשלתיות הופכות ליותר ויותר אטרקטביות, מה שאמור להפחית את האטרטקביות של המניות שנושאות בחובן גם סיכון. לכן, ישנה קורלציה ארוכת שנים בין שוק המניות לשוק אגרות החוב, קורלציה שנשברה באופן מאד בולט השנה. "המניות עלו מתחילת השנה עקב התרחבות המכפילים (כלומר, לא עקב עליה ברווחים, מה שיכול היה להצדיק עליות שערים מבחינה פונדמנטלית) בעוד שיעורי הריבית הריאלית ומחיר ההון נכנסים עמוק יותר לטריטוריה מגבילה. ההיסטוריה מראה שהיחס הזה הופך יותר ויותר ללא בר קיימא, כשהמכפיל של ה-SP500 מוערך ביתר פי 3 או פי 4 כנגד שיעורי ריבית ריאלית, נושא בחובו סיכון להערכת שווי שונה, במיוחד כשציפיות הרווח יתקשו לעמוד בציפיות בשנת 2024" כתבו כלכלני הבנק. מיקרו: תעודות סל על השווקים הבנלאומיים אחד הטרנדים השולטים לאחרונה בעולם ההשקעות של המשקיע הישראלי הוא הרדיפה אחר ה-SP500. לא מדובר בהכרח באסטרטגיה רעה, שכן הסנופי הוא אחד המדדים המובילים בעולם ומייצג חברות איכותיות למדי. אולם בכל זאת הוא נראה די יקר בשלב הנוכחי. בנוסף, גיוון ההשקעות הוא דבר מומלץ בכל מקרה. כמה המלצות על תעודות סל אחרות שמעניקות חשיפה דווקא לשווקים הבנלאומיים ולא לזה האמריקאי. VANGUARD TOTAL INTERNATIONAL STOCK ETF מעניקה חשיפה רחבה מאד (מאד) לשוק המניות העולמי. כמה מאד? כ-8000 מניות שונות מ-42 מדינות מקבלות ייצוג בתעודת הסל הזו, וזאת תמורת דמי ניהול של 0.07% בלבד. יפן תופסת 16% מהתעודה, בריטניה כ-10% וסין כ-8%. ישראל, אם תהיתם מהווה 0.4% מנכסי הקרן (מקום 28 מתוך 42 המדינות) והיא הנציגה היחידה מן המזרח התיכון. סך הכל אירופה מהווה 40%, השווקים המתעוררים 25% ואזור הפאסיפי 27%. הנייר עלה בכ-9% מתחילת השנה, אך הממוצע הרב שנתי (3, 5, 10) נע בין 3.5% ל-5% בלבד. פחות מהסנופי. FLEXSHARES EMERGING MARKETS QUALITY LOW VOLATILITY INDEX FUND חובבי השווקים המתעוררים, הנחשבים למסוכנים יותר, אך כאלה שבכל זאת רוצים למתן קצת את התנודתיות' ירצו להעיף מבט על התעודה הזו. לתעודה כ-200 אחזקות והיא גובה 0.4% דמי ניהול. היא חדשה יחסית כך שאין נתונים ארוכי טווח, אבל התשואות מתחילת השנה לא מרשימות במיוחד – כ-4%. סין מהווה 20% מהתעודה, המתחרה הודו כ-16%, טיוואן 15% ודרום קוריאה 8%, כך שאסיה שולטת ברמה במקרה זה. השכנות המזרח תיכוניות סעודיה ואיחוד האמירויות גם מיוצגות בשיעור חד ספרתי גבוה.🙈 Ah Shit, Here We Go Again Inflation in Canada going back up. From 2.8% in June to 4% in August. This is a warning to America. pic.twitter.com/V37xijq2PD

— Genevieve Roch-Decter, CFA (@GRDecter) September 20, 2023

- 6.לרון 22/09/2023 08:02הגב לתגובה זוהביאו את פופ' פישר לתקן והוא ופרס ואולי מודעי אכן עשו זאת,אך הטראומה האינפלציונית אצלנו נשארה שרירה וקיימת

- 5.לרון 22/09/2023 08:00הגב לתגובה זולנחש לגבי גובה הריבית הוא דבר מיותר כי העניין מיצה עצמו

- 4.מורן 20/09/2023 14:22הגב לתגובה זולא יודע מה זה מיתון. הדבר האחרון שאתם רוצים זה מיתון . עדיף אינפלציה קטנה של 3 אחוזים ולא מיתון!

- ולא את פרעה 20/09/2023 15:54הגב לתגובה זוללכת בבוקר למכולת כי בערב המחיר כבר יותר גבוה.

- המגיב 21/09/2023 11:14היא המספרים מצד שמאל

- 3.משה 20/09/2023 14:20הגב לתגובה זומביא את העולם בדרך הבטוחה לקריסה ומיתון. יש כאן הרבה צוציקים שלא חוו מיתון אבטלה פיטורים. מקווה בשבילכם שלא תכירו את ההשפעות האלו

- 2.בן 20/09/2023 14:18הגב לתגובה זואנשים מסכנים קורסים תחת נטל הריבית הגבוהה. ליבי יוצא אליהם מצד אחד ומצד שני לא מבין את הרשעים ששמחים לאידם. הפד שכח את תפקידו שזה לאזן בין אינפלציה נמוכה לשמור על כלכלה יציבה שלא תגרר למיתון.

- 1.לא "גורלית" . אם יעלה או לא, השמים לא יפלו . (ל"ת)לילי 20/09/2023 14:08הגב לתגובה זו

- דני 20/09/2023 14:36הגב לתגובה זו2%- אינן נפילות מה עוד שיש גם סיכוי לעליות.

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.