"דורסל חברה יציבה עם מינוף לא גבוה - עם הזמן השוק יזהה את זה"

"החברה קיבלה החלטה לפני 3 שנים לא לבצע השקעות בישראל עקב חוסר כדאיות. יצאנו החוצה למדינות כמו קפריסין ואנגליה, בהן ראינו הזדמנויות טובות עם תשואות הרבה יותר טובות. אם יהיו הזדמנויות בשוק המקומי - אנחנו נחזור לרכוש פה שוב. אנחנו מחפשים הזדמנויות השקעה עם תשואה של בין 7% ל-9% עקב הריביות הגבוהות. אם יהיו כאלה נגדיל את החשיפה פה בארץ מחדש במטרה שזה יהיה מנוע צמיחה עיקרי", אומר גבי בוגנים, יו"ר דורסל החזקות דורסל החז -1.15% , בראיון לביזפורטל אחרי הדוחות לרבעון השני של 2023. בוגנים בעצם מדבר על כל תחום המשרדים והנדל"ן המניב - עליית הריבית פוגעת בחברות, מקשה עליהן את המימון והופכת פרויקטים לפחות רווחיים. חברות הנדל"ן המניב רואות את הרווחים שלהן צוללים - בעקבות עליית הריבית ועליית שיעורי ההיוון, שמשערכים את הנכסים כלפי מטה. וזה נכון גם לדורסל, הרווח שלה נחתך ב-66% ל-7.5 מיליון שקל, וזאת כאשר במקביל, הפעילות המשיכה לגדול וה-NOI עלה ב-12% ל-34 מיליון שקל.

> מנכ"ל אלביט מערכות, בצלאל מכליס בשיחה על העבר ועל עתיד החברה; מנכ"ל צים, אלי גליקמן יספר על התקופה המטלטלת ועל העתיד; וגם - המניות הטובות להשקעה על פי דירוג ביזפורטל - הירשמו לוועידה הכלכלית של ביזפורטל

בחודש נובמבר 2022 חילקה סינאל את מניותיה בדורסל, אשר עמדו אז על כ-75% מסך מניות החברה, כדיבידנד לבעלי מניותיה. כשנשאל בזמנו על המהלך, אמר גבי בוגנים, יו"ר החברה: "הגענו למסקנה כי העובדה שסינאל, כחברה טכנולוגית, מחזיקה בדורסל, כחברת נדל"ן, היא לא נכונה לנו ומן הראוי שסינאל תתעסק יותר בתחום הטכנולוגיה ולא בתחום הנדל"ן".

איך אתם מסכמים את הרבעון האחרון?

"אני מאוד שמח על התוצאות של הרבעון, יש שיפור לעומת התקופה המקבילה בכל הפרמטרים של החברה: ה-NOI גדל ב-12% לעומת התקופה המקבילה. גם תוצאות הקניון שרכשנו לפני כשנה וחצי בקפריסין השתפרו. NOI של 9 מיליון יורו, כאשר קנינו אותו ב6.5 מיליון יורו NOI, שיבחנו את הקניון ושיפרנו את שכר הדירה, ונכון להיום הקניון ב-100 אחוז תפוסה. גם בישראל הצלחנו להחתים את רוב החוזים הגדולים שלנו לתקופות ארוכות (5 עד 7 שנים), שיפרנו את שכר הדירה ככה שאנחנו נכנסים לתקופת המשבר עם לקוחות טובים, חוזים ארוכים ויתרות מזומנים; סה"כ אני מאוד מרוצה מהתוצאות."

איך יהיו הרבעונים הבאים?

"אנחנו כבר מבוססים עם לקוחות חתומים לחוזים ארוכים, לכן אני לא רואה שינוי בהכנסות ובהוצאות השוטפות. כמו כל החברות בתחום הנדל"ן המניב, עליית הריבית משפיעה עלינו, אך לשמחתי חלק גדול מהמימון שלנו הוא בריבית קבועה, אין לנו הלוואות צמודות למדד אך ההשפעה באה נטו בחלק של ההלוואה בריבית פריים (250 מיליון שקל). אני מעריך שיצוצו כל מיני הזדמנויות השקעה, עדיין לא רואים אותן בצורה משמעותית, ואנחנו כחברה לא ממונפת ועם כרית מזומנים לא משועבדת שיכולה לייצר לנו עוד מזומנים, ברגע שיהיו הזדמנויות ותצוץ עסקה מעניינת אנחנו נפעל בהתאם. יש לנו נכסים בשווי 250 מיליון שקל שלא משועבדים לבנקים ולא לשום גוף ותמיד נוכל בעזרתם לגייס עוד כסף במידת הצורך. נכון לעכשיו אין בכוונתנו לגייס כסף אך ברגע שתהיה הזדמנות מאוד מעניינת נרשה לעצמנו לגייס כסף באזורי ריבית של 5% עד 5.5%".

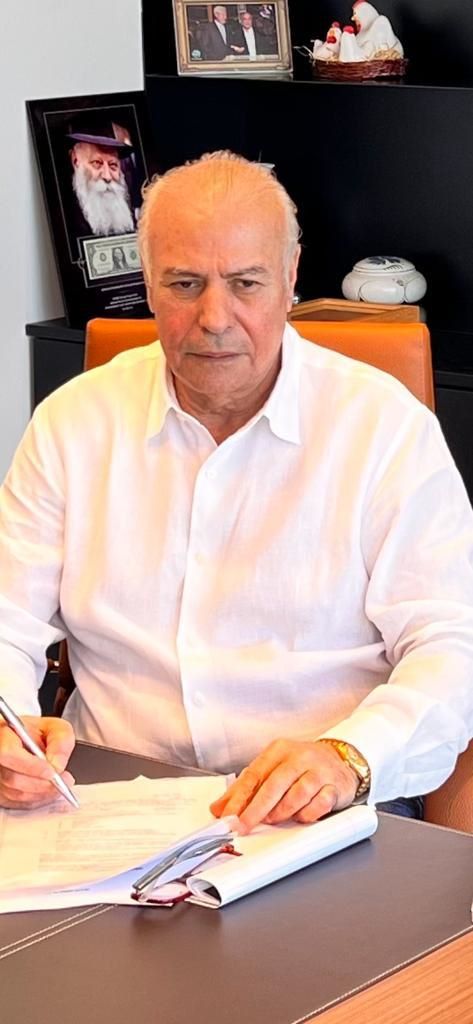

גבי בוגנים. צילום: יח"צ

מה אסטרטגיית הצמיחה?

"אנחנו חושבים שהשוק בקפריסין טוב, אנחנו מאוד מוערכים שם על ידי הבנקים, יכול להיות שנבצע שם השקעות להגדלת הקניון ואולי גם השקעות נוספות לאור הביקושים החזקים שנוצרים שם. בקפריסין השוק מאוד מעניין מכמה בחינות, ראשית, המרחק שהוא מאוד קרוב לישראל וזה מאוד נוח לנו בתור חברה ישראלית שרוצה לבחון מקרוב את הנכסים בהם היא משקיעה.

"בנוסף, כולם דוברי אנגלית, מה שמקל מאוד על משקיעים. נקודה חשובה נוספת היא עניין הרגולציה וההתעסקות המשפטית, מאוד מסודר שם ונוח להתנהל מול הגופים השונים, לא בדומה למדינות במזרח אירופה. ונקודה אחרונה היא שיש עלייה גדולה של תיירות, הגירה של הרבה רוסים ואוקראינים לאחר מה שקרה בין רוסיה לאוקראינה; חברות תוכנה גדולות שעוברות לקפריסין; התיירות מאוד פורחת וכמות משקיעי הנדל"ן בקפריסין הולכת וגדלה.

"רוב הנכסים וההשקעות של החברה הם בישראל ובעיקר בפריפריות (חיפה, יקנעם, יבנה ועוד), אנחנו לא פועלים כמעט במרכז בערים כמו תל אביב. אם נחזור לריביות נוחות יותר בארץ, נחזור להשקיע יותר בישראל -האסטרטגיה היא לחפש הזדמנויות בישראל ולהמשיך להשקיע פה בנכסים עם תשואות טובות; אני מאמין שלקראת סוף השנה עד תחילת שנה הבאה נתחיל לראות הזדמנויות טובות. החברה עוסקת ב-2 תחומים: לוגיסטיקה, לצורך הדוגמא יש בבעלותנו מפעל גדול באשדוד שאותו אנחנו משכירים ומשרדים לחברות. המשרדים מיועדים לחברות ענק ומבוססות ולא לחברות הייטק צעירות."

האם אתם רואים ירידה בתשואה על משרדים, ואם כן - כמה?

"באזורים שאנחנו פועלים אנחנו לא ראינו ירידה במחירים. להפך, שיפרנו מחירים. מה שכן - אנחנו מזהים שאם עד לפני מספר חודשים היו אלינו פניות בתדירות גבוהה, כיום יש פחות, יש האטה בפניות אך חשוב לזכור שאין לנו קשיים עם הלקוחות שלנו, כל הלקוחות שלנו יציבים, מרוויחים כסף, מדובר בחברות גדולות אבל בהחלט רמת הפניות להשכרת משרדים ירדה. אם עד לפני 10 חודשים בערך הייתה רמת פניות של אחת לשבוע/ שבועיים, היום רמת התדירות היא אחת לחודש וחצי פחות או יותר. בעיני זה לא רע לדורסל מכיוון שעם כל הלקוחות שלנו, החוזים הם לתקופות ארוכות של כמה שנים ולפני כשנתיים חידשנו את רוב החוזים ושיפרנו את המחירים בחוזים – אין לנו שטחים ריקים שממתינים לסוחרים. אין לנו לקוח עוגן שמהווה סכנה כלשהי לחברה אם יעזוב, כן יש לנו לקוחות גדולים אבל לא ברמה של לקוח מהותי."

בחודש שעבר כתבנו כאן שהמשבר בענף ההייטק מחלחל למחירי השכירות במשרדים, עד כדי יצירת תופעה חדשה - שוכרי משנה: חברות הייטק רבות נמצאות בקשיים ומפרסמות מודעות כדי למצוא שוכר אחר ולפנות את המשרד ובעיקר - להיפטר מתשלומים למשכיר של מאות אלפי שקלים עד סוף השנה (לפעמים מיליונים), בתוספת עשרות אלפי שקלים ויותר עבור תשלומים נלווים כמו ארנונה. שוק המשרדים חווה טלטלה. השוק מוצף - בשנים האחרונות בנו בישראל יותר מדי משרדים, בועת ההייטק הייתה בשיא וכולם רצו לבנות משרדים. גם העיריות מעדיפות לבנות משרדים ולא בתי מגורים והתוצאה היא שההיצע גבוה מהביקוש, יש בניינים ריקים משוכרים והעובדה שיש משרדי רפאים גורמת למחיר לרדת.

למה לדעתך השוק לא מתגמל את המניה למרות הנתונים שלכם?

"אין לי הסבר למעט העובדה שאולי הגופים הגדולים פחות קונים חברות בסדר גודל שלנו. סיבה אופציונלית שנייה היא ששוק הנדל"ן לא היה במגמה חיובית בשנה האחרונה והיה חשש לגבי כל הסקטור מה שגם עלול היה להשפיע. בסופו של דבר אנחנו חברה יציבה, ללא מינוף גבוה ואני מאמין שעם הזמן השוק יזהה את זה ואולי זה מה שיגרום לשיפור."

גבי בוגנים. צילום: יח"צ

מה אסטרטגיית הצמיחה?

"אנחנו חושבים שהשוק בקפריסין טוב, אנחנו מאוד מוערכים שם על ידי הבנקים, יכול להיות שנבצע שם השקעות להגדלת הקניון ואולי גם השקעות נוספות לאור הביקושים החזקים שנוצרים שם. בקפריסין השוק מאוד מעניין מכמה בחינות, ראשית, המרחק שהוא מאוד קרוב לישראל וזה מאוד נוח לנו בתור חברה ישראלית שרוצה לבחון מקרוב את הנכסים בהם היא משקיעה.

"בנוסף, כולם דוברי אנגלית, מה שמקל מאוד על משקיעים. נקודה חשובה נוספת היא עניין הרגולציה וההתעסקות המשפטית, מאוד מסודר שם ונוח להתנהל מול הגופים השונים, לא בדומה למדינות במזרח אירופה. ונקודה אחרונה היא שיש עלייה גדולה של תיירות, הגירה של הרבה רוסים ואוקראינים לאחר מה שקרה בין רוסיה לאוקראינה; חברות תוכנה גדולות שעוברות לקפריסין; התיירות מאוד פורחת וכמות משקיעי הנדל"ן בקפריסין הולכת וגדלה.

"רוב הנכסים וההשקעות של החברה הם בישראל ובעיקר בפריפריות (חיפה, יקנעם, יבנה ועוד), אנחנו לא פועלים כמעט במרכז בערים כמו תל אביב. אם נחזור לריביות נוחות יותר בארץ, נחזור להשקיע יותר בישראל -האסטרטגיה היא לחפש הזדמנויות בישראל ולהמשיך להשקיע פה בנכסים עם תשואות טובות; אני מאמין שלקראת סוף השנה עד תחילת שנה הבאה נתחיל לראות הזדמנויות טובות. החברה עוסקת ב-2 תחומים: לוגיסטיקה, לצורך הדוגמא יש בבעלותנו מפעל גדול באשדוד שאותו אנחנו משכירים ומשרדים לחברות. המשרדים מיועדים לחברות ענק ומבוססות ולא לחברות הייטק צעירות."

האם אתם רואים ירידה בתשואה על משרדים, ואם כן - כמה?

"באזורים שאנחנו פועלים אנחנו לא ראינו ירידה במחירים. להפך, שיפרנו מחירים. מה שכן - אנחנו מזהים שאם עד לפני מספר חודשים היו אלינו פניות בתדירות גבוהה, כיום יש פחות, יש האטה בפניות אך חשוב לזכור שאין לנו קשיים עם הלקוחות שלנו, כל הלקוחות שלנו יציבים, מרוויחים כסף, מדובר בחברות גדולות אבל בהחלט רמת הפניות להשכרת משרדים ירדה. אם עד לפני 10 חודשים בערך הייתה רמת פניות של אחת לשבוע/ שבועיים, היום רמת התדירות היא אחת לחודש וחצי פחות או יותר. בעיני זה לא רע לדורסל מכיוון שעם כל הלקוחות שלנו, החוזים הם לתקופות ארוכות של כמה שנים ולפני כשנתיים חידשנו את רוב החוזים ושיפרנו את המחירים בחוזים – אין לנו שטחים ריקים שממתינים לסוחרים. אין לנו לקוח עוגן שמהווה סכנה כלשהי לחברה אם יעזוב, כן יש לנו לקוחות גדולים אבל לא ברמה של לקוח מהותי."

בחודש שעבר כתבנו כאן שהמשבר בענף ההייטק מחלחל למחירי השכירות במשרדים, עד כדי יצירת תופעה חדשה - שוכרי משנה: חברות הייטק רבות נמצאות בקשיים ומפרסמות מודעות כדי למצוא שוכר אחר ולפנות את המשרד ובעיקר - להיפטר מתשלומים למשכיר של מאות אלפי שקלים עד סוף השנה (לפעמים מיליונים), בתוספת עשרות אלפי שקלים ויותר עבור תשלומים נלווים כמו ארנונה. שוק המשרדים חווה טלטלה. השוק מוצף - בשנים האחרונות בנו בישראל יותר מדי משרדים, בועת ההייטק הייתה בשיא וכולם רצו לבנות משרדים. גם העיריות מעדיפות לבנות משרדים ולא בתי מגורים והתוצאה היא שההיצע גבוה מהביקוש, יש בניינים ריקים משוכרים והעובדה שיש משרדי רפאים גורמת למחיר לרדת.

למה לדעתך השוק לא מתגמל את המניה למרות הנתונים שלכם?

"אין לי הסבר למעט העובדה שאולי הגופים הגדולים פחות קונים חברות בסדר גודל שלנו. סיבה אופציונלית שנייה היא ששוק הנדל"ן לא היה במגמה חיובית בשנה האחרונה והיה חשש לגבי כל הסקטור מה שגם עלול היה להשפיע. בסופו של דבר אנחנו חברה יציבה, ללא מינוף גבוה ואני מאמין שעם הזמן השוק יזהה את זה ואולי זה מה שיגרום לשיפור."

מניית דורסל ירדה ב-10% מתחילת השנה ו-16% אחוז ב-12 החודשים האחרונים. המניה נסחרת במחיר 11.6 שקלים עם שווי שוק של 262 מיליון שקל.

- 6."עם הזמן השוק יזהה את זה" - חחח. יש לנו גאון פיננסי ! (ל"ת)כלכלן בכיר 29/08/2023 09:45הגב לתגובה זו

- 5.דווקא יש להם אחלה בטריות (ל"ת)שגיא 28/08/2023 23:16הגב לתגובה זו

- בדיוק. (ל"ת)המגיב 29/08/2023 22:09הגב לתגובה זו

- 4.טוני 28/08/2023 14:21הגב לתגובה זוממש וורן באפט הישראלי, ברגע שהוא זרק את המספרים האלו זה כבר הראה לי בינוניות של עוד חברת נדל"ן מניב והעומדים בראשה. יותר מידי יצירתיות אין פה. ביי אני מכרתי את הנייר.

- מוריניו 28/08/2023 15:43הגב לתגובה זואף אחד לא מוכר שם סחורה, בטוח לא ליצן טוקבק שכמוך, באמת שזו אחלה חברה מתחת לראדר. אני בספק אם בכלל יש לך שקל לשים בשוק ההון

- המשחיל 28/08/2023 14:55הגב לתגובה זולמה אתה בטח יודע להביא כאלו עסקאות, תחזור למחילה גרביל

- 3.אבי. 28/08/2023 13:09הגב לתגובה זומעניין... כל מנכ"ל שאתם מראיינים אומר שהמצב אצלו זה קצפת ותותים ואם יש בעיות..... זה רק אצל המתחרים

- אנונימי 28/08/2023 13:56הגב לתגובה זוואם גם לדוח הכספי אתה לא מאמין, אל תשקיע בבורסה, זה לא בשבילך.

- קראתי את הדוח של רמי לוי (הספיק לי) (ל"ת)אבי. 28/08/2023 14:33

- אנונימי 28/08/2023 13:16הגב לתגובה זוכאדם יקר שאין הרבה כמוהו היה לי זכות לעבוד אצלו בתקופת שהכניס החב לבורסה

- כשהחברות זבל יקרסו הם יגידו תראו איך המנכל שיקרו (ל"ת)נדב לוי 28/08/2023 13:15הגב לתגובה זו

- 2.החיים 28/08/2023 13:06הגב לתגובה זובסוף המניה תבין.... לא בטוח שהמנכ"ל ישמח

- 1.אנונימי 28/08/2023 12:56הגב לתגובה זוהשאלה למה לא משלמים דוידנד? אגב חב הבת סינאל גם חב טובה צריך המון סבלנות המסחר שם מאד שקט

- PAN 28/08/2023 16:06הגב לתגובה זוכאטיסי נוכחות? מה הולך ומה מיתפתח?

- אנונימי 29/08/2023 08:35משכורות ועוד קנו בזמנו את מלל

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.