"כרגע קשה למצוא עסקאות, גם בארה"ב, השוק ישתפר כשהריבית תרד"

"אנחנו קונים מרכזים שהתפוסות נמוכות 60%, 70%, כי אחרת אין לנו מה לחפש שם, כל הרעיון של החברה הוא לעשות השבחה של הנכסים, להעלות את התפוסות, להעלות את ה-NOI, לשפר את הנראות של הנכס ולמכור, זה הביזנס שלנו. גם בארה"ב, וגם בארץ. בסופו של דבר, הצלחנו למלא מקומות שהתפנו בחודש האחרון, מה שאומר שהשוק המסחרי הוא עדיין חי ונושם."

חברת הנדל"ן המניב מישורים -0.31% ששולטת גם בסקייליין -0.42% (52.75%) ומשביחה נכסים ואז מוכרת אותם דיווחה כי ה-NOI מנכסים זהים גדל ברבעון ב-13.3% הסתכם ב-27.2 מיליון שקל, לעומת 24 מיליון שקל אשתקד. ה-FFO ברבעון גדל ב-9% ל-12.3 מיליון שקל, לעומת 11.3 מיליון שקל אשתקד. הגידול נובע משיפור בפרמטרים התפעוליים, בשיעורי התפוסה ומעלייה ריאלית בדמי השכירות, אשר קוזז בחלקו בשל עליית הריבית.

במהלך 12 החודשים האחרונים נפלה מניית מישורים ב-43% והיא נסחרת כעת במחיר של 5.64 שקלים למניה ולפי שווי של 196 מיליון שקל. לחברה מזומנים בהיקף של 148 מיליון שקל וכן יחס חוב פיננסי, נטו ל-Cap, נטו של 53%. הוצאות המימון של החברה זינקו ל-36 מיליון שקל, זינוק של 33% בעקבות עליית הריבית במשק.

- אלכס שניידר מגדיל אחזקה במישורים תמורת 25 מיליון שקל

- "המהלך של מישורים בטלהאסי מביא אותנו לשליטה ב-50% מהמרכזים בעיר"

- המלצת המערכת: כל הכותרות 24/7

יש ירידה בתשואות בשכר הדירה של המשרדים, מדוע השמאים לא מעלים את שיעורי ההיוון ולא מורידים את שווי הנכסים?

"כרגע בוואלואציות האחרונות שנעשו, השמאים לא עשו הפחתות ושיערוכים עמוקים על הנכסים. כמו שהשוויים לא עלו בצורה דרמטית כשהריביות ירדו כך כעת גם לצד השני. השמאים גם בין היתר מתחשבים בתקופת בריבית הבעייתית ולוקחים אותה בחשבון, לכן השמאים לא מיהרו לקחת את המרכזים ולהגיד לדוגמא 'הבניין הזה עכשיו בשיעור היוון של 8% או 9%', אלא נשארו על אותם שיעורי היוון. הם יוצאים מנקודת הנחה שכמו שזה ירד כך זה יעלה עם השינויים בריבית".

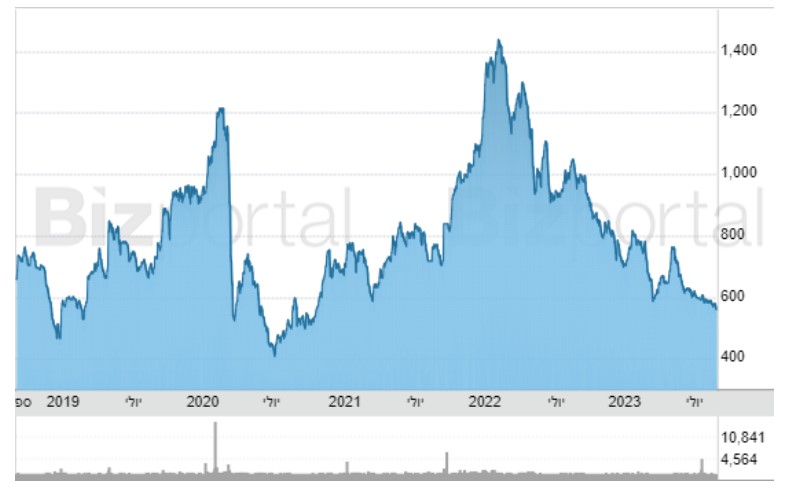

גרף מניית מישורים. אוגוסט 2023

איך עבר הרבעון האחרון מנקודת המבט שלך?

"התפוסות בבניינים טובות, אין לנו דייר ספציפי שתופס אותנו בנקודה רגישה וזה משהו שמייצר יציבות מאוד חזקה לתזרים שלנו. אין לנו חברות שמחזיקות באזור ה-20-30 אלף מטר ומחליטות שמחר בבוקר הן מצמצמות את הפעילות במדינת ישראל או משהו כזה. זו נקודת כוח בתוך המארג המאתגר של הכלכלה הישראלית. אנחנו מקפידים על כך שאנחנו ננהל ונעשה את כל השיווק לבד, בלי אאוטסורסינג (מיקור חוץ, ע"ס) אבל עם צוות מאוד מצומצם של 10 אנשים שמחזיקים את הבניינים במדינת ישראל. אנחנו ממש מחזיקים בשיניים כי זו תקופה מאוד קשה לעסקים היום ולאנשים לפתוח עסקים חדשים ואיפה שאנחנו יכולים אנחנו באים לקראת, אך האתגר האמיתי הוא לשמור על התפוסות ועל NOI יציב וחזק. כלל ברזל שעליו אנחנו מקפידים בהקשר למכירות של המבנים הוא לעולם לא למכור מתחת לשמאות וגם לא בטווח השמאות, תמיד מעל השמאות; זהו כלל שעליו אנחנו לא עוברים והוא חובה בעינינו."

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

איך אתה רואה את הרבעונים הקרובים?

"מדינת ישראל היא מאתגרת מאוד בימים אלו, אני מקווה ששינוי ריבית יביא למצב רוח טוב, כי חיים בחוסר ודאות לא מעודדים אנשים לרכוש נכס. עליית הריבית פגעה בחברה, בניטרול השפעות הריבית, היינו בתוצאות עסקיות הרבה יותר טובות ב-FFO, אך מנגד אני אופטימי ואני מאמין שאנחנו הולכים לכיוון הורדת ריבית; אך אין ספק שהריבית היא גורם מאוד מעכב בשביל החברה. כרגע אנחנו בכמה סשנים של השכרות, במשאים ומתנים מאוד יפים לגבי מכירה והשכרה. לדיירים חדשים יש יותר דרישות אך עצם זה שיש תנועה זה הישג. זה ההבדל הגדול ביננו לבין המתחרות - הנכסים מכניסים כסף כל הזמן כי אנחנו מתעסקים בנדל"ן מניב בלבד ולא תלויים רק בבנייה, חברות שמתעסקות רק בבנייה מושפעות אפילו אף יותר מהריבית ואם אין להם פרויקטים, הן לא מכניסות כסף, לנו תמיד יש תזרים מזומנים שוטף מהשכירויות."

אלון וקסמן, מנכ"ל מישורים. צילום: אבירם ולדמן

החברה מראה ומדווחת על נתונים טובים אך המניה התרסקה ב-43% בשנה האחרונה, איך אתה מסביר את חוסר ההכרה של המשקיעים בכם?

"לדעתי, השוק ממתין לראות מה קורה בסקייליין. סקייליין חווה שוק ריביות קשה, הריביות עלו וזה פוגע להם ברווחיות שהם מצליחים להוציא מהחברה. אני חושב שבפעילות שלהם מבחינת אסטרטגיה, חלק מהנכסים שלהם כן הגיעו למיצוי ולכן יחולו מימושים כחלק מתוכנית הפעולה שלהם. סקייליין מהווה חלק גדול מההון העצמי שלנו, בסביבות ה-390 מיליון שקל, והיא נמצאת בתקופה בעייתית של חוסר ודאות והמניה מבטאת את זה בצורה מאוד חזקה. השוק מחכה שהם יגדילו את ה-NOI. עקב המיקוד שלנו גם בישראל וגם בארה"ב - השוק די קנס אותנו על זה בהתחלה, אך אני חושב שברגע שישתפר הסיפור עם סקייליין ושיעורי הריביות שמעיקים על החברה, המצב ישתפר."

מה מנועי הצמיחה לעתיד הקרוב?

"להמשיך בפעילות השוטפת ולאתר נכסים עם שיעורי היוון של 9% וצפונה, נכסים שיש לנו מקום לבוא ולהשביח אותם, למלא תפוסות, להגדיל NOI, ולהרחיב טריטוריות על מנת לצבור צמיחה. אנחנו נשארים רק בתחום הנדל"ן המניב ואין בכוונתנו להצטרף לתחום ההתחדשות העירונית."

למידע נוסף על המניה לחצו כאן

- 6.תביא כבר תדיבידנד (ל"ת)לת 29/08/2023 12:20הגב לתגובה זו

- 5.מתוסכל 28/08/2023 14:09הגב לתגובה זורק מאשים את הכל חוץ מהניהול החובבני לכאורה שלו ושל סמנכ"ל הכספים. איך עשו את הטעות המצחיקה עם הנאמן? למה כל המצגות מלאות בשגיאות כתיב? איפה הדיבידנד / בייבאק?

- 4.אבג 28/08/2023 01:20הגב לתגובה זולא נורא. עדיף לחכות להזדמנויות שיגיעו עוד כשנה או שנתיים ובינתיים להתנהל נכון.

- 3.שלמה 27/08/2023 23:14הגב לתגובה זוחברות נדל"ן מניב חייבות לתת דיבידנד לפחות 4-5% ככה גם יהיה עניין לאנשים להשקיע והמנייה תעלה במקום לקנות משרד או חנות יקנו מניות

- 2.שמואל 27/08/2023 17:29הגב לתגובה זומאז שהגעת לא קנית מניה אחת בכסף פרטי, למה שמישהו יאמין לך?

- 1.רועי 27/08/2023 14:50הגב לתגובה זוולא ידעתם שהריבית תעלה? תשלמו דיבידנד לבעלי המניות, מנכ"ל כושל, הירידה במשמרת שלך.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.