למונייד נפלה ב-5% אחרי שדיווחה על קפיצה ביחס התשלום למבוטחים: "זה חד פעמי"

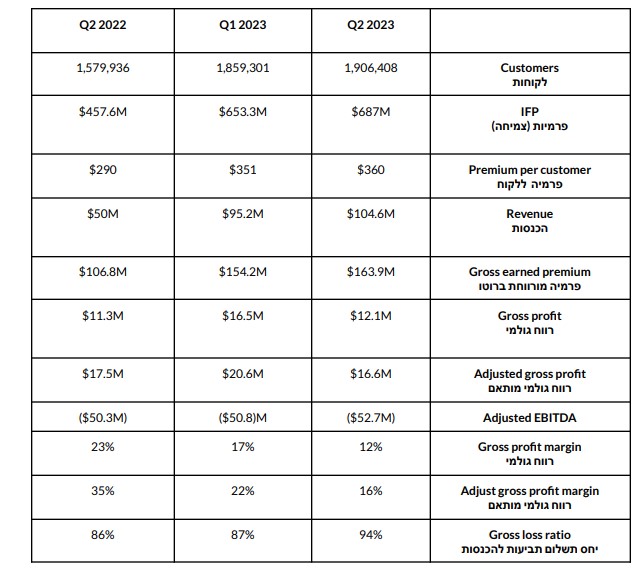

חברת הביטוח הדיגיטלי הישראלית למונייד למונייד (טיקר: LMND) נפלה במסחר המאוחר למרות שעקפה את צפי האנליסטים וגם התחזית שלה טובה יותר. אפשר לומר שזה מגיע כמימוש אחרי עליה של יותר מ-60% מתחילת השנה אבל היו לחברה גם בעיות - יחס תשלום התביעות מתוך ההכנסות (Loss Ratio) עלה ל-94%, כלומר שעל כל דולר שהיא גובה כפרמיה מהמבוטחים שלה היא נאלצת להחזיר 94 סנט, וזאת לעומת 87% ברבעון הקודם. זה קרה גם מכיוון שביטוח מפני אסונות טבע קטסטרופליים (CAT) פגע בה משמעותית והוריד לה את ה-EBITDA ב-5%. אבל מדובר בפגיעה לכל רוחב הסקטור כך שמהבחינה הזו לא מדובר בבעיה ספציפית של למונייד.

לדברי החברה, בניכוי אירועי הקיצון, יחס תשלום התביעות להכנסות של החברה דווקא השתפר משמעותית ועומד על כ-70%, "מה שמחזק את תחושת החברה שהמודלים והצעדים שננקטים מובילים להורדת יחס תשלום התביעות להכנסות". אם מפרקים את הנתון למוצרים - ביטוח שוכרים לראשונה עומד על פחות מ-50% כולל אירועי הקיצון, ביטוח חיות מחמד עומד על כ-77% וביטוח מבנה עומד על כ-69% בניכוי אירועי קיצון.

למונייד צומחת בהכנסות אבל עדיין מפסידה המון כסף והשאלה מתי היא תצליח לצאת מזה. ברבעון השני היא הפסידה 67.2 מיליון דולר, דומה להפסד של 67.9 מיליון דולר אשתקד. גם ה-EBITDA המתואם שלה ממשיך להיות שלילי עם מינוס 52.7 מיליון דולר ברבעון השני של 2023, הרעה לעומת מינוס 50.3 מיליון דולר ברבעון המקביל אשתקד.

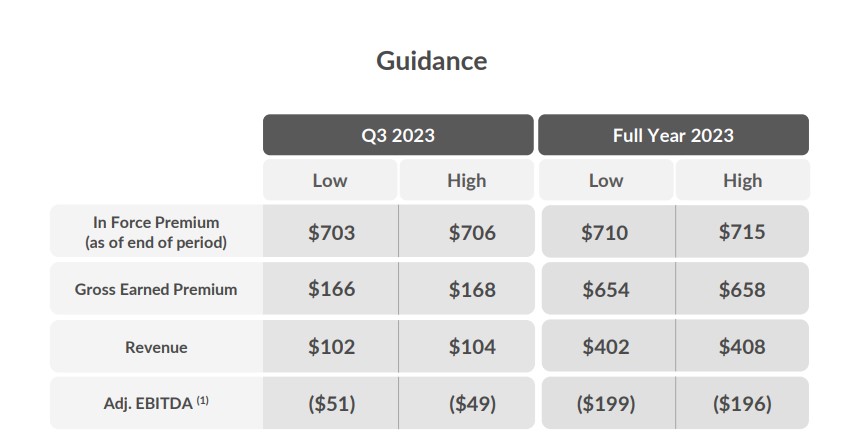

אז בנטרול הבעיות הללו, הדוחות של למונייד היו טובים. התחזית של החברה לרבעון הקרוב היא להכנסות של 103 מיליון דולר, מעט מעל צפי האנליסטים ל-102מיליון דולר. התחזית השנתית שלה היא להכנסות של 405 מיליון דולר, מעל הצפי ל-397 מיליון דולר.

- חברת האינשורטק Faye גייסה 10 מיליון דולר

- חברת האינשורטק click-ins גייסה 7.5 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

עם זאת, היא ממשיכה לצפות להפסד EBITDA בשנה הנוכחית של 198 מיליון דולר והמשקיעים שואלים את עצמם מתי היא תגיע לרווחיות. בחברה מודעים לכך כמובן אבל לא מספקים תחזית. הם כן אומרים ש"סך הפרמיות השנתיות (IFP) ברבעון השני הסתכם ב-687 מיליון דולר, צמיחה של 50% בהשוואה לרבעון המקביל אשתקד, זאת לצד גידול של 9% בלבד בהוצאה התפעולית וצמצום בהפסד הנקי - "מה שמחזק את הצפי שככל שהחברה תגדל, כך היא תתקרב לרווחיות". שימו לב, היא אפילו לא אומר 'רווחיות', אלא 'תתקרב לרווחיות'. נשמע שהדרך עוד ארוכה.

ברבעון השני של השנה למונייד הפסידה 97 סנט למניה על הכנסות של 104.6 מיליון דולר, טוב מצפי האנליסטים להפסד של 1.03 דולר למניה על הכנסות של 97.5 מיליון דולר.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

תחזיות למונייד. מקור: הדוחות של החברה

לפני הירידה הצפויה היום, מניית למונייד השלימה עליה של 61% מתחילת השנה ובשלושת החודשים האחרונים הכפילה את ערכה. היא נסחרת במחיר של 22.07 דולר למניה ושווי שוק של 1.53 מיליארד דולר, עדיין כמובן נמוך משמעותית משיא ההייפ בשווקים, אז נסחרה במחיר של 145 דולר למניה.

דניאל שרייבר, מייסד ומנכ״ל משותף, למונייד: ״העובדה שסך הפרמיות גדל פי 5 יותר מהר מההוצאה התפעולית, מדגישה את הסקיילביליות של למונייד. צעדים שנקטנו ברבעון האחרון ובהם חידוש ביטוח המשנה והשקת ׳סוכנים סינטטים׳, יסייעו לנו להאיץ את הגדילה - וככל שנגדל, כך אנו צופים שנתקרב לרווחיות״

לדברי החברה, חידוש ביטוח המשנה וההסכם עם קרן ג׳נרל קטליסט, כך שהיא תממן 80% מעלות רכישת לקוח, "יסייעו בגדילה יעילה תוך שמירה על קופת המזומנים - והשפעתם תורגש ברבעונים הבאים ותאפשר ללמונייד להאיץ את ההשקעה בגדילה באופן יעיל, מבלי לגרוע מקופת המזומנים".

למונייד גם קיבלה אישור להעלות מחירים בקליפורניה. עליה של 30% במחיר ביטוח מבנה ו-23% עלייה במחיר ביטוח חיות מחמד. "החברה מעודדת מהאישורים שהתקבלו וקצב ההתנהלות. ככל שהתעריפים החדשים יתעדכנו כך תמשיך להשתפר הרווחיות וישתפר יחס תשלום התביעות להכנסות."

למונייד גם מעדכנת שהחל מהרבעון הבא יחול שינוי בהצגת פרמטרים של החברה (IFP, הכנסות) שכן הושלמה שנה מלאה לרכישת חברת מטרומייל. ברבעונים האחרונים ההשוואות השנתיות בדו״חות כללו את הגדילה בעקבות הרכישה, ומהרבעון הבא אלה ייעלמו. בחברה אומרים שהצמיחה האורגנית בפרמיות ברבעון החולף עומד על 28% על אף שהצמיחה המלאה המדווחת - כולל הרכישה - עמד על 50%.

- 3.וגם מדובר בחברה שלא תגיע לרווחיות גם עוד עשר שיים 03/08/2023 14:33הגב לתגובה זווגם מדובר בחברה שלא תגיע לרווחיות גם עוד עשר שיים

- 2.כבר פעם שניה שיש אירוע טבע "חד פעמי" (ל"ת)חיים 03/08/2023 11:22הגב לתגובה זו

- 1.האם קרנות ומוסדיים משקיעים מתוך נטייה פוליטית ?נו? (ל"ת)אלקין 03/08/2023 11:17הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.