שוק המשרדים בצניחה, מעלות מורידה את תחזית הדירוג של ריט 1

חברת מעלות מורידה את תחזית הדירוג של ריט1 ריט 1 -3.2% לשלילית, זאת בשל היתכנות להמשך היחלשות הפרופיל הפיננסי. דירוג החברה יהיה ilAA והתחזית שונתה מיציבה לשלילית.

אין ספק כי הירידה במחירי השכירות בכלל המשק מגיעה לדוחות ולדירוגים של חברות הנדל"ן המניב. ההיצע בשוק המשרדים גדל בשל נטישת משרדי הייטק ועליית הריבית - שהובילה את המשקיעים להשקעות אלטרנטיביות. עליית הריבית משפיעה מאוד על השוק ואנליסטים מעריכים שסביר להניח שבקרוב חלק מחברות הנדל"ן המניב, כמו ריט1 ורבוע נדל"ן, "יציגו בקרוב שיערוכים שליליים", כשגם ירידה בביקושים משפיעה על השוק. בנוסף, חברות עם נכסים בערים מסביב לת"א נמצאות עם סיכוי גבוה יותר לרשום הפסדי שיערוך.

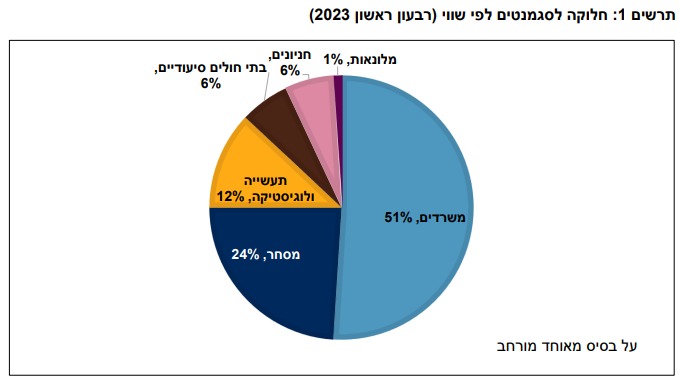

על פי מדרוג, "המשך ההאטה הכלכלית בעיקר בהייטק שחווה, בין היתר ירידה משמעותית בהיקף גיוסי ההון החל מהמחצית השנייה של 2022 וביתר שאת מתחילת 2023, במקביל לאימוץ נרחב של שינויים בדפוסי העבודה, לרבות עבודה מהבית, מוביל שוכרים רבים לשקול מחדש את צורכיהם לשטחי משרדים ועשוי ליצור לחץ שלילי על דמי השכירות, קצב האכלוס של פרויקטים ושיעורי התפוסה בענף המשרדים". וזה משמעותי - כי תחום המשרדים מהווה כ-49% מה-NOI של ריט 1. על פי ההערכות, לחברה חשיפה בינונית בטווח הבינוני לפעילות ייזום והשבחה המאופיינת בסיכון ענפי גבוה יותר מפעילות הנדל"ן המניב, בעיקר לאור מגמות ארוכות טווח פוטנציאליות בענף המשרדים.

"תחזית הדירוג השלילית משקפת את הערכתנו כי ב-12-24 החודשים הבאים יימשך הלחץ השלילי על היחסים הפיננסים של החברה אף מעבר לרמה שאנו רואים כהולמת את הדירוג הנוכחי, על רקע סביבה כלכלית מאתגרת בשל האינפלציה, הריבית והתנאים בשוק המשרדים", מאשרת החברה.

היא מסבירה כי בשנתיים האחרונות חל גידול בחוב של חברת ריט 1 בע"מ שהוביל לשחיקה ביחסים הפיננסיים, בעיקר על רקע רכישת נכסים מניבים והשקעות בנכסים בפיתוח יחד עם עליית הריבית וגידול בהוצאות הריבית בשל האינפלציה. "להערכתנו קיים סיכון שיימשך הלחץ השלילי על הפרופיל הפיננסי, בהתחשב בתוכניותיה העסקיות של החברה להרחבת תיק הנכסים, הלחץ על ענף המשרדים והשינויים בסביבת האינפלציה והריבית בישראל". עוד היא כותבת כי "ריט 1 ממשיכה לשמור על ביצועים תפעוליים טובים, כפי שמשתקף בצמיחה ב-NOI הכולל וב-NOI מנכסים זהים ובגידול בתיק הנכסים, תוך שמירה על פיזור שוכרים ושיעורי תפוסה גבוהים לאורך זמן. בהתאם לזאת, ב27- ביולי 2023 אשררנו את דירוג המנפיק של ריט 1 בע"מ, 'ilAA', ושינינו את תחזית הדירוג לשלילית מיציבה. כמו כן אשררנו את דירוג המנפיק לזמן קצר של החברה, '-1+ilA'".

בדוח היא מסבירה כי בשנתיים האחרונות חלה הרעה בפרופיל הסיכון הפיננסי של החברה בשל עלייה במינו. ההון העצמי עמד על 50.7% בסוף הרבעון הראשון של 2023 לעומת 49.6% בסוף 2021 ו-49.2% בסוף 2020, זאת בשל גידול ניכר בחוב המתואם לכ-3.9 מיליארד שקל בסוף הרבעון הראשון של 2023 מכ-2.6 מיליארד שקל בסוף שנת 2020, בעיקר כתוצאה מרכישת נכסים חדשים לצד המשך השקעות בפרויקטים בייזום והשבחה (בעיקר בפרויקט ברעננה), בסך כולל של כ-1.2 מיליארד שקל בשנים 2022-2021 בשקלול השפעת האינפלציה על חוב החברה שמרביתו צמוד, וחלוקות הדיבידנדים.

היא מציינת כי הגידול בחוב מותן על ידי תזרים שנתי שוטף של כ-200 מיליון שקל - עלייה של כ-675 מיליון שקל בשווי ההוגן של נדל"ן להשקעה והנפקות הון בסך של כ-290 מיליון שקל בשנתיים האחרונות.

בתרחיש השלילי, מעלות תשקול הורדת דירוג אם החברה תציג לאורך זמן יחס חוב לחוב והון עצמי גבוה מ-50% וחולשה מתמשכת ביחס הכיסוי EBITDA להוצאות מימון ברמה נמוכה משמעותית מ-x2.4 ללא מגמת שיפור לאורך זמן. בתרחיש החיובי, היא תשקול שינוי של תחזית הדירוג ליציבה אם החברה תציג יחס חוב לחוב והון עצמי נמוך מ-50% ושיפור משמעותי ביחס הכיסוי EBITDA להוצאות מימון לכיוון x2.4, ההולמים את הדירוג, לצד שמירה על פרופיל עסקי יציב ובכלל זאת שיעורי תפוסה ורמות דמי שכירות יציבים.

"תחזית הדירוג השלילית משקפת את הערכתנו כי ב-12-24 החודשים הבאים יימשך הלחץ השלילי על היחסים הפיננסים של החברה אף מעבר לרמה שאנו רואים כהולמת את הדירוג הנוכחי, על רקע סביבה כלכלית מאתגרת בשל האינפלציה, הריבית והתנאים בשוק המשרדים", מאשרת החברה.

היא מסבירה כי בשנתיים האחרונות חל גידול בחוב של חברת ריט 1 בע"מ שהוביל לשחיקה ביחסים הפיננסיים, בעיקר על רקע רכישת נכסים מניבים והשקעות בנכסים בפיתוח יחד עם עליית הריבית וגידול בהוצאות הריבית בשל האינפלציה. "להערכתנו קיים סיכון שיימשך הלחץ השלילי על הפרופיל הפיננסי, בהתחשב בתוכניותיה העסקיות של החברה להרחבת תיק הנכסים, הלחץ על ענף המשרדים והשינויים בסביבת האינפלציה והריבית בישראל". עוד היא כותבת כי "ריט 1 ממשיכה לשמור על ביצועים תפעוליים טובים, כפי שמשתקף בצמיחה ב-NOI הכולל וב-NOI מנכסים זהים ובגידול בתיק הנכסים, תוך שמירה על פיזור שוכרים ושיעורי תפוסה גבוהים לאורך זמן. בהתאם לזאת, ב27- ביולי 2023 אשררנו את דירוג המנפיק של ריט 1 בע"מ, 'ilAA', ושינינו את תחזית הדירוג לשלילית מיציבה. כמו כן אשררנו את דירוג המנפיק לזמן קצר של החברה, '-1+ilA'".

בדוח היא מסבירה כי בשנתיים האחרונות חלה הרעה בפרופיל הסיכון הפיננסי של החברה בשל עלייה במינו. ההון העצמי עמד על 50.7% בסוף הרבעון הראשון של 2023 לעומת 49.6% בסוף 2021 ו-49.2% בסוף 2020, זאת בשל גידול ניכר בחוב המתואם לכ-3.9 מיליארד שקל בסוף הרבעון הראשון של 2023 מכ-2.6 מיליארד שקל בסוף שנת 2020, בעיקר כתוצאה מרכישת נכסים חדשים לצד המשך השקעות בפרויקטים בייזום והשבחה (בעיקר בפרויקט ברעננה), בסך כולל של כ-1.2 מיליארד שקל בשנים 2022-2021 בשקלול השפעת האינפלציה על חוב החברה שמרביתו צמוד, וחלוקות הדיבידנדים.

היא מציינת כי הגידול בחוב מותן על ידי תזרים שנתי שוטף של כ-200 מיליון שקל - עלייה של כ-675 מיליון שקל בשווי ההוגן של נדל"ן להשקעה והנפקות הון בסך של כ-290 מיליון שקל בשנתיים האחרונות.

בתרחיש השלילי, מעלות תשקול הורדת דירוג אם החברה תציג לאורך זמן יחס חוב לחוב והון עצמי גבוה מ-50% וחולשה מתמשכת ביחס הכיסוי EBITDA להוצאות מימון ברמה נמוכה משמעותית מ-x2.4 ללא מגמת שיפור לאורך זמן. בתרחיש החיובי, היא תשקול שינוי של תחזית הדירוג ליציבה אם החברה תציג יחס חוב לחוב והון עצמי נמוך מ-50% ושיפור משמעותי ביחס הכיסוי EBITDA להוצאות מימון לכיוון x2.4, ההולמים את הדירוג, לצד שמירה על פרופיל עסקי יציב ובכלל זאת שיעורי תפוסה ורמות דמי שכירות יציבים.

- 3.מה יעשו כל אלה שקנו אלפי משרדים במתחם האלף ? (ל"ת)אני מודאגת 30/07/2023 12:53הגב לתגובה זו

- 2.מומחה לנדל"ן 30/07/2023 09:49הגב לתגובה זובום בום בום ?????? הפיצוצים שאתם שומעים אינם קולות המלחמה או טילים של חיזבאללה. אלו קולות הפיצוצים של בועת הנדל"ן. ??????

- 1.זה הזמן לקנות הריבית תרד והכל יעלה חזרה (ל"ת)שלמה 30/07/2023 09:36הגב לתגובה זו

- אבנר ישר 30/07/2023 17:33הגב לתגובה זוכל עוד הגגנגסטרים בשלטון לא יחזור כלום אחי

- ציקי 30/07/2023 10:17הגב לתגובה זוקודם צריך שהיא תגיע לרצפה

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?