שוק המשרדים בארה"ב מתמוטט: 78% תפוסה במנהטן. תשאלו את נכסים ובניין

אחרי המשבר הגדול של 2008-2009, חלה נסיקה בתחום המשרדים. הכסף הזול בזכות הריבית הנמוכה שירדה בעקבות המשבר זרם להשקעות במשרדים - מנהטן כיכבה. משקיעים הזרימו מיליארדים רבים למנהטן, והם נהנו מהפירות במשך שנים. עד תקופת הקורונה נראה היה שהעסק די משגשג והתשואות היו נהדרות.

היום, קצת יותר מ-3 שנים אחרי שהקורונה פרצה לעולם, אפשר לראות שהיא רוקנה את המשרדים בחלקים גדולים בארה"ב וגם במנהטן. רוב חוזי השכירות שהסתיימו בזמן האחרון לא חודשו והמעטים שכן - חודשו בסכומים נמוכים מבעבר. המצב הזה אומנם החל בקורונה, אבל הוא הואץ בשנה האחרונה. הסיבה הראשית היא השוני בשיטת העסקת עובדים. הקורונה בעצם הראתה שניתן לעבוד בשיטה ההיברידית - בבית ובמשרד. בשיטה הזו ארגונים נזקקים לפחות שטחי משרדים. אז עכשיו מדברים על חזרה למשרד, ועדיין רוב החברות מאפשרות עבודה היברידית באופן מסוים, וזה שחרר שטחי משרדים.

מעבר לכך, השוק האמריקאי בהאטה. בשנה האחרונה הפיטורים בהייטק התרחבו ובמקביל שטחי המשרדים צומצמו. מנהטן ובכלל, ארה"ב "בנתה" על צמיחה והמשך שגשוג, והנה לפתע מתברר שיש שטחים עודפים - זה מוביל לירידה במחירים.

במקביל, המשכירים בבעיה - מול ירידת תשואה ולפעמים שטח השכרה ריק, הם משלמים ריבית שהולכת ועולה. התשואה שלהם נטו יורדת ובמקרים מסוימים הופכת שלילית. לצד זה, גם ערך הנכס יורד, אפילו צונח וה-LTV (יחס החוב לערך הנכס) עולה. כשהוא עולה, זה מעמיד את כל הנכס בסיכון גדול. במקרים מסוימים הלווה יעדיף להחזיר את הנכס, לאבד את כל השקעתו ולגמור עניין.

- העיתון שהתחיל לצאת לאור בישראל ומה קרה היום לפני 24 שנה

- "ל-OpenAI יש חור תזרימי של 207 מיליארד דולר"

- המלצת המערכת: כל הכותרות 24/7

שוק המשרדים במנהטן וניו יורק בכלל חשוב לא רק לבעלי המשרדים, אלא גם לניו יורק עצמה. היא לא יכולה לאפשר לעצמה להפסיד את הארנונה העצומה ששוק המשרדים מייצר לה, משהו כמו 20% מהתקציב הכולל של העיר - כסף שהולך לתשלום עבור בתי ספר, דיור ציבורי, משאיות כיבוי אש, פנסיה, פארקים ומה לא בעצם. בלי כל אלה, לניו יורק יש בעיה.

סקר שנערך לאחרונה מצא ששיעור המשרדים הפנויים במנהטן כיום נע סביב 22%. כלומר, שיעור התפוסה הוא 78%. זהו האחוז הגבוה ביותר הגבוה ביותר שנרשם מאז החל מעקב אחרי הנתון הזה מ-1984. אם כוללים בתחשיב שכירות משנה, יותר מ-128 בניינים במנהטן מציעים כיום מאות קומות של משרדים ריקים - סדר גודל של 40 גורדי שחקים ללא מענה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

כך למשל, על פי דיווח של בבלומברג, ג'יי פי מורגן מנסה למכור את ההלוואה שנתנה לחברת נכסים ובניין על מגדל HSBC בשדרה החמישית מספר 452 במנהטן. הבנק פנה למספר קונים פוטנציאלים בנוגע לרכישת ההלוואה בגובה של 350 מיליון דולר כשברקע הבנקים מתמודדים עם לחץ מוגבר מצד הרגולטורים להפחית את החשיפה לנדל"ן משרדים.

כדי לנסות ולהקל על מי שייקח את העסקה, הבנק מציע מימון עם תעריפים זולים מהשוק. המהלך מגיע שנה אחת אחרי שאותה ג'יי פי מורגן מחזרה את החוב על הבניין. ההלוואה אמורה להסתיים ב-2024, עם אפשרויות להארכה. דובר ג'יי פי מורגן סירב להגיב. גם בנכסים ובניין טרם השיבו לפניית בלומברג.

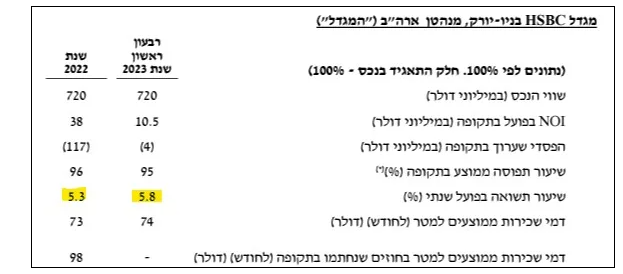

הבניין הזה בן 30 קומות ובשטח של כ-80 אלף מ"ר נקלע לסחרור אחרי שב-HSBC ארה"ב הכריזו על הניסיון לצמצם את שטח המשרדים ולעבור למערב מנהטן. לכן, נכסים ובניין תצטרך למצוא כעת דיירים חדשים, בתקופה שבה הביקוש אנו גבוה ושיעורי התפוסה של המשרדים, כפי שהבנתם כבר בתחילת הכתבה, נמוכים למדי בעיר. אז מה יעשו? אולי ימכרו את הבניין. בעבר חברת הנדל"ן אינובו הציעה 855 מיליון דולר אך לא הצליחה להשיג את הכסף והעסקה התפוצצה. לפי נכסים ובניין, השווי של המגדל ירד ל-720 מיליון דולר. אנחנו עוקבים אחרי השווי, עוד שהוא היה 1.2 מיליארד דולר פלוס. בדוחות השנתיים הבניין הוצג כך:

המגדל הלוהט

שימו לב לתשואה - 5.8%. הנכס הזה מניב תשואה של 5.8%, אבל כשהריבית של הבנק המרכזי מעל 5%, זה לא מעניין. התשואה למשקיע פוטנציאלי בהינתן המשבר בשוק ובעיקר במנהטן, עשויה להיות במינימום 7.5%-8% וצריך לזכור שבבניין HSBC יש עבודה רבה על שיפוץ ושינוי שיידרש כלפי השוכרים החדשים.

בתשואה של 7.5%-8%, ערך הנכס נופל דרמטית, זה גם יכול לרדת ל-550-500 מיליון דולר ומתחת לזה. זה עלול במקרים מסוימים גם לנגוס בהלוואה, אולי זו הסיבה שג'י פי מורגן מחפש למכור את ההלוואה בתנאים טובים.

והמשמעות לנכסים ובניין היא - סכנה ברורה ומידית. נכסים ובניין ציפתה למיליארד שקל נטו אחרי המימוש של הנכס. אם היא תקבל חצי מיליארד היא כנראה תשמח. וזה יוצר חור תזרימי לשנה הקרובה. איך היא תסגור אותו? לא ברור.

ההחזקה העיקרית של נכסים ובניין היא גב ים. חברה יציבה, חברה טובה, חברה רווחית, אבל המצב כעת מאתגר. גב ים נשענת על שוק המשרדים המקומי, השוק הזה בנפילה דרמטית. מחירי המשרדים ירדו ב-20%, אז נכון שיש לחברה חוזים ארוכי טווח, ועדיין היא לא תהיה חסינה מול משבר בשוק. השוק מתמחר את הצורות האלו במחיר של נכסים ובניין, אבל השאלה שתעלה בחודשים הבאים היא שאלה תזרימית. איך תצליח נכסים ובניין לשרת את החוב.

התשובה יכולה להיות דרך מימושים נוספים ומכירת פעילויות (לרבות פעילות התחדשות עירונית רווחית), מכירת נתח מגב ים ו-או הזרמה של כספים מהאמא - דסק"ש. אומנם לדסק"ש עצמה אין אמצעים, היא ממונפת, והיא בעצמה בחור תזרימי עתידי ולכן גם מחפשת רוכש לסלקום. אבל בעלי הבית - האחים מיכאל ודניאל זלקינד לצד צחי נחמיאס, מחזיקים בשליטה ויכולים לתמוך באם ירצו בחברות.

הזלקינדים שולטים באלקו שלמרות ההאטה, מייצרת דרך החברות המוחזקות רווחים ותזרימים גבוהים. הם עשויים לתמוך בנכסים ובניין, מצבו של צחי נחמיאס, גם נראה סביר לא בטוח שיש לו כיסים עמוקים כמו של הזלקינדים.

- 9.מגדלי המשרדים יוסבו לדירות בסופו של דבר. גם ככה זה ביחד (ל"ת)ממי 22/07/2023 18:33הגב לתגובה זו

- 8.סטטיסטיקאית 22/07/2023 12:13הגב לתגובה זומדובר בתיקי השקעות של הבנקים הבינוניים והקטנים בארה"ב שמנופחים בנכסים כאלה שעכשיו מאבדים גובה בשוק שכבר לא רואים בו נזילות. יש כמה בנקים גדולים TBTF אבל מה עם האחרים? ומה קורה לכל המערכת כשבנקים בינוניים וקטנים עסוקים בהישרדות, מפעילים RISK OFF אוגרים נזילות ומפסיקים לתת הלוואות? מה קורה כשהם לא מסוגלים להשיג מימון גם בריביות גבוהות, לא מבנקים אחרים ולא מקרנות כספיות?

- 7.הדמוקרטים מחריבים את הערים שבשליטתם בפרט ואת ארה"ב בכלל (ל"ת)חנוך 21/07/2023 22:31הגב לתגובה זו

- 6.שקרו בן שקרן 21/07/2023 15:05הגב לתגובה זואם תשאלו את אבי יעקובוביץ הוא יספר לכם שאצלו הכל דבש והתפוסות? אצלו עומדים בתור. הכל מלא שנים קדימה וזה בגלל שגוגל ישכרו ממנו את מגדל בבל שהוא שוכר ועוד איזה דיווח שיקרי לבורסה.

- 5.מי שיחזיק מעמד יצא מלך (ל"ת)מישהו 21/07/2023 09:32הגב לתגובה זו

- 4.לילי 20/07/2023 19:12הגב לתגובה זובנייני משרדים מוסבים לדירות . מחירי הדירות במנהטן בשמיים . תמיד יש עליות וירידות בתחום. יש חברות שלא ירגישו את הירידה כמו נכסים וביניין כי החוזה מסתיים בשנת 2025 .ועד אז השוק יכול להתאושש והריבית לרדת .

- 3.א 20/07/2023 13:45הגב לתגובה זוואז לפתע נגלה שהרחקנו לכת. מוטב שהנגיד כבר יתחיל להוריד מידי חודש. לתת לפחות אופק קדימה. אנשים ועסקים קטנים איבדו עניין וזה ישפיע חזק על כל הכלכלה

- 2.איציק 20/07/2023 12:56הגב לתגובה זוזה תחילת משבר שיגמד את המשבר של 2008, עכשיו הבורסה בניו יורק עולה ועולה אבל זו שירת הברבור, והצפי למיתון עמוק, וזאת כאשר כל העולם ממונף עד צוואר

- המגיב 20/07/2023 13:23הגב לתגובה זומיתון טוב לבורסות. כשיש מיתון, מחלקים כסף חינם. כסף שאותו מקבלים אך ורק מנהלי הבנקים (כדי שיתנו הלוואו לציבור, כאילו). מה עושה מנהל בנק טוב ? הוא קונה מחברו מניה, במחיר גבוה יותר ממחירה בעבר (יש כסף חינם, מה'כפת לו). חברו של מנהל הבנק הוא מנהל בנק בעצמו. ומה עושה מנהל בנק טוב ? - על זה ענינו רק לפני רגע. כך הבורסות עולות כשהכלכלה מדשדשת (כך זה כבר יותר מ 15 שנים)

- 1.מה גם בארה"ב יש רפורמה ? (ל"ת)שלמה 20/07/2023 12:56הגב לתגובה זו

- דיויד 21/07/2023 10:09הגב לתגובה זולדעת ביידן נתניהו המושחת לכלא

- ברפורמה השוק עולה קח דוגמא מהשוק שלנו . עולה יפה בחודש (ל"ת)יצחק 20/07/2023 13:24הגב לתגובה זו

- יריב 21/07/2023 18:14והוא ימשיך לרדת אם החקיקה תעבור.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?