עוד 55 מיליארד שקל זרמו לפקדונות בחודש נובמבר - מה הריביות?

בנק ישראל מעדכן פעם בחודש את נתוני הריביות שניתן לקבל בבנקים השונים. בהחלט צעד יפה ומבורך של הבנק המרכזי. במקום לרוץ אחרי כל הבנקים כדי לקבל את הנתונים - יש לכם את הכל מרוכז במקום אחד, כך תוכלו להשוות בין הבנקים השונים, לבחור פיקדון בריבית גבוהה יותר ואולי להתמקח על הפיקדון.

אבל הבעיה היא שהנתונים של בנק ישראל לא ממש מעודכנים. הבנק המרכזי העלה את הריבית ב-21 בנובמבר בשיעור של 0.5% כך שזו עומדת כעת על 3.25%, וכאשר הבנק מציג לכם את נתוני הריביות לחודש נובמבר - אלה נתונים של כל החודש. אז איך אפשר לדעת מה הריבית המעודכנת ואיפה הכי כדאי להפקיד לחיסכון? נכנסים למחשבון המשכנתא שהכנו לכם, כאן בביזפורטל:

הציבור הישראלי יושב על הררי מזומן. 1.5 טריליון שקל. זה המון. הבעיה היא שרק חלק קטן מהציבור באמת דואג לקבל את התשואות הטובות וזה חבל, זה כמו לזרוק כסף לפח, יותר נכון - לתרום לבנקים. הבנקים גם לא מגלגלים את כל העלאות הריבית של בנק ישראל לפיקדונות, ושמרו לעצמם חלק מהעלייה.

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

למה בעצם צריך לייצר תשואה על הכסף?

האינפלציה בישראל עומדת על קצב שנתי של 5.3%, כלומר אם אתם משאירים את הכסף בעובר ושב בבנק ולא מייצרים תשואה על הכסף - אתם בעצם מפסידים כסף בוודאות. הוא נשחק בגובה האינפלציה.

אם עד השנה לא הייתה אינפלציה וגם לא היו פיקדונות סבירים להחנות בהם כסף 'בלי סיכון' אז עכשיו הריבית עלתה ואפשר לקבל כסף על הפיקדונות. למה לא לנצל את זה?

נכון, הריבית שתקבלו על הפיקדונות נמוכה יותר מהאינפלציה, כלומר אתם עדיין מפסידים כסף, הוא יישחק - אבל הוא יישחק פחות מאשר בעו"ש. אתם תרוויחו לפחות חלק מהסיפור. פחות כסף שלכם יילך לפח. זה עדיין יהיה הפסד ריאלי של הכסף, אבל זה יהיה הפסד קטן יותר. זה יגן עליכם מהאינפלציה, לפחות באופן חלקי.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אפשר גם להפקיד את הכסף בקרן כספית, ייתכן שזה אפילו עדיף על הפיקדונות. (להשוואה בין קרן כספית לפיקדון - לחצו כאן)

מסלולי ריבית קבועה:

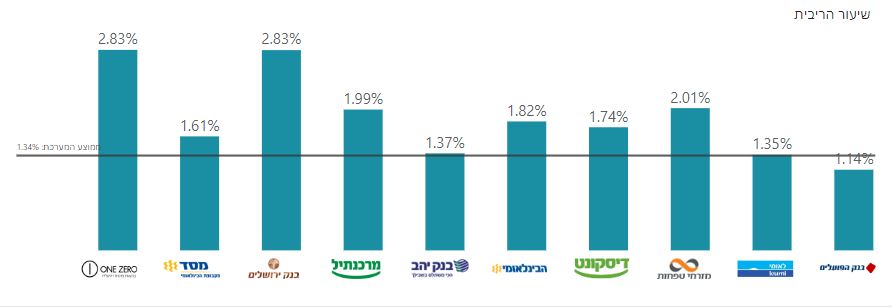

במסלול הריבית המשתנה מובילים בנק וואן זירו ובנק ירושלים - אבל שימו לב שהמספרים פה נמוכים ב-1% ביחס למספרים המעודכנים:

מנגד, בתחום ההלוואות הבנקים בהחלט לוקחים לעצמם מצוין את עליית הריבית, וזו כבר מגיעה ל-8% (זה כמובן טוב בהרבה מהריביות שניתן לקבל בשוק האשראי החוץ בנקאי. שם הריביות הממוצעות כבר הגיעו ל-12-14%)

- 4.מקמ 22/12/2022 11:00הגב לתגובה זותקנו מקמ בכל הנפקה של בנק ישראל תחרימו את הבנקים הם חזיריםמ

- 3.מעניין כמה % העשירים מקבלים על הפיקדון וכמה BB (ל"ת)צ'ארלי ורבע 21/12/2022 11:59הגב לתגובה זו

- 2.כתבה חשובה (ל"ת)א 21/12/2022 11:29הגב לתגובה זו

- 1.ככה המחירים מתרסקים 21/12/2022 11:27הגב לתגובה זוכסף נעול.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.