איזה תיק מתאים ל-2023?

האם ניתן היום לבנות תיק שבדיעבד ינצח ב-2023? יש מכם שיגידו שתיק שורט זו התשובה אבל גם הם עשויים לטעות או לקבל החלטות שגויות כאשר השוק יתעתע בהם עם גלים של עליות.

יש שיגידו שהכי טוב לקנות את ה-S&P500, אולי שילוב כמה קרנות סל של מדינות כמו הודו וברזיל. השקעה במדדים מתבססת על הרעיון שלאורך זמן הם עולים ומנצחים את רוב המשקיעים ולכן, יש מי שיגידו, זו התשובה היחידה המתבקשת.

יש שמאמינים שהשוק ייתן תשואה יפה ב-2023 ולפיכך קרנות עם ביטא גבוהה יתאימו.

ויש שעדיין מאמינים בקרנות סקטוריאליות ונושאיות, כאלו שרבות מהן, ובראשון קרנות ARK המיוח״צנות, התרסקו ב-2023.

בשלב הזה, שלהי 2022, כל התשובות נכונות. אשמח אם תכתבו כאן בתגובות את התשובה שלכם. אני אייצג כאן את גישת הניתוח הטכני המשולבת במחשבות על מגמות העולם שאיתה אני הולך כבר שנים.

מכיוון שאנחנו מכוונים לטווח ארוך של שנה ויותר, הכלל הראשון צריך להיות כלל הממוצע הנע ל - 200 יום. ברשימה צריכות להיות מניות שנמצאות במצב טוב ביחס לממוצע. זהו אותו ממוצע שאנחנו מתמקדים בו ביחס למדדים. לכך נוסיף מחשבות.

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

נתחיל בסריקת הסקטורים המובילים שמרכיבים את ה-S&P500. להלן אלו שממוצבים טוב מעל הממוצע ל-200 יום:

חומרי גלם: XLB, אנרגיה: XLE, פיננסים: XLF, תעשיה: ,XLI צרכנות קבועה: XLP, תשתיות: XLU, בריאות: XLV.

כל הסקטורים הנ״ל (אולי למעט תעשיה, XLI) מחברים בין אינפלציה לדפנסיביות והשקעה בהם מהווה המשך ישיר ל - 2022. תכלס, העובדה שמתחלף מספר ואנחנו עוברים מ - 22 ל-23 לא באמת משפיעה על הכלכלה העולמית ולכן להמשיך אל תוך 2023 עם מה שעובד בסוף 2022 זה רעיון טוב על בסיס Trend is your friend.

התגליות של מדד העוצמה

אם נפעיל עליהם את חיתוך העוצמה ההשוואתית נראה ש- XLB, XLI, XLP, XLV, ו - XLU עדיין במצב עוצמה כך שאנחנו מוציאים מהרשימה את XLE ו-XLF.

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

הוצאת XLE - אנרגיה ו-XLF - פיננסים מרשימת העוצמה היא משהו שכדאי לכם לשים אליו לב משום שאלו הם שני סקטורים שמזוהים עם אינפלציה. האנרגיה מעצם עליית מחירי האנרגיה והפיננסים משום העובדה שהמוסדות הפיננסיים מרוויחים מעליות הריבית הנובעות מהאינפלציה. יש עוד נתון מעודד אבל לפני שאספר עליו נעמיק לגרפים של הסקטורים שנשארו וכך גם אני נותן לכם עוד הצצה לתהליך עבודת הניתוח הטכני ששואל שאלה ונותן לתשובה להתגלות ללא הטיה של דעה מוקדמת.

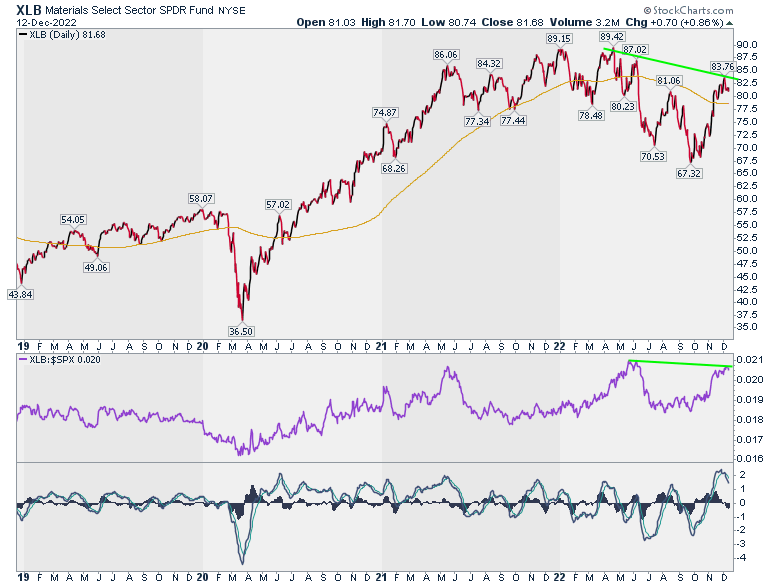

על - XLB / חומרי גלם נראה שאפשר לוותר כרגע וגם זו בשורה. אומנם היא מעל הממוצע הנע ל - 200 יום אבל בתבנית מסחר תנודתית ובשיא העוצמה בהשוואה ל - S&P500 כך שכרגע קשה לראות פה פוטנציאל לתשואה עודפת.

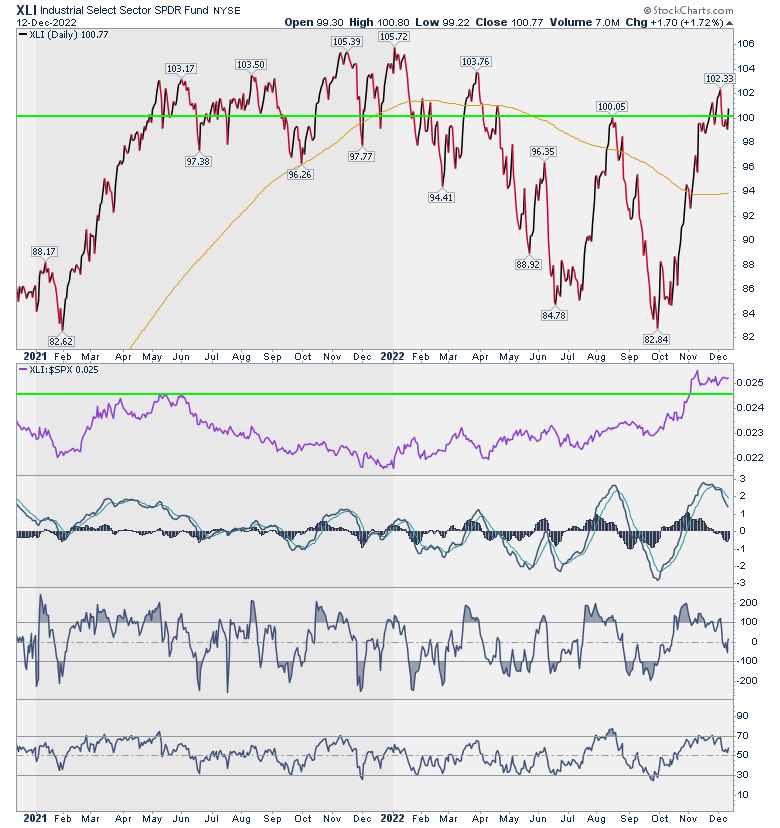

עם XLI הייתי נשאר ובודק אם הקרן מצליחה להישאר מעל 100. ניתן לראות שיש עוצמה יתרה למניות התעשיה והיא משקפת שני תהליכים גלובאליים. האחד הוא צמצום הגלובליזציה (כן, מדובר בתהליך גלובאלי של צמצום גלובליזציה...) שנותן בוסט לתעשיה מקומית והשני הוא ״חזרה לנורמלי״ שמשמעו ריקון האוויר מבועת הקריפטו (עליה דברנו ביום שני), ה-SPAC ושאר תמחורי הכלכלה החדשה וחזרה לכלכלת הבסיס.

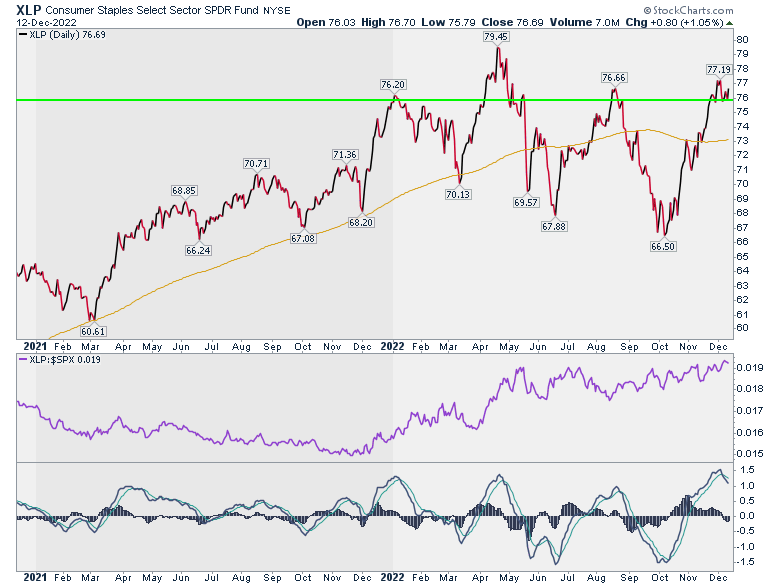

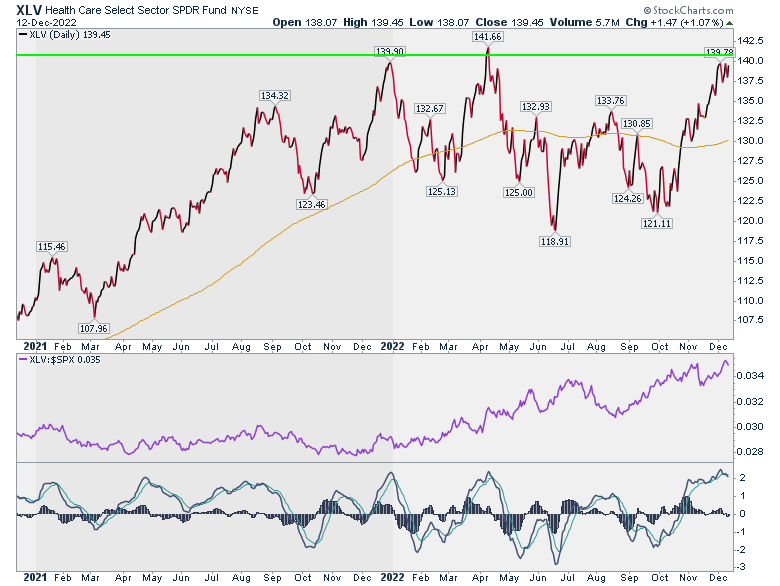

גם עם XLP אפשר להשאר. לעומת זאת את הפוזיציה בסקטור הבריאות הייתי מצמצם לאור רמת ההתנגדות המשמעותית שקרן הסל XLV נמצאת מתחתיה. אם תפרוץ את רמת ההתנגדות נדבר שוב. גם על XLU הייתי מוותר כרגע.

נשארנו עם XLI ו-XLP. תעשייה וצרכנות קבועה כסקטורים שנרצה לעבור איתם מ - 22 ל - 23. עכשיו לחדשה המעודדת.

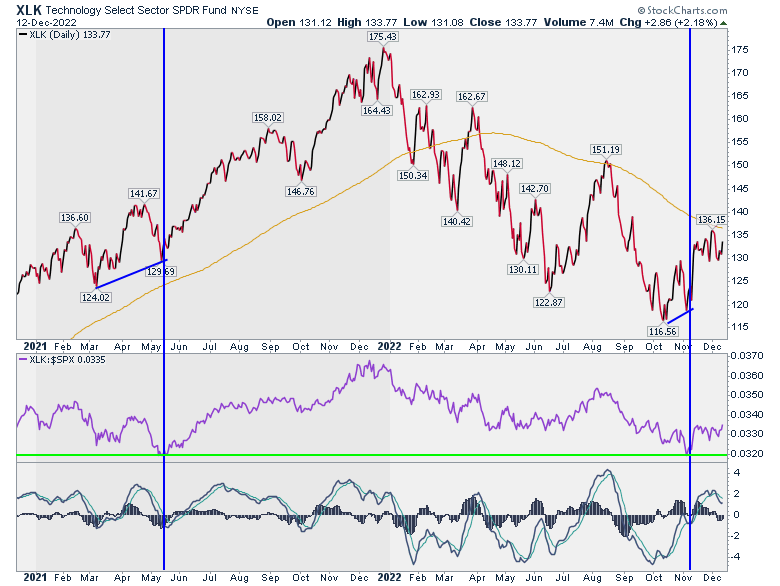

זמן לחזור לטכנולוגיה

קרן הסל XLK נותנת חשיפה למניות הטכנולוגיה שכלולות במדד ה-S&P500. תוכלו לראות שמדד העוצמה שלה ביחס ל - S&P500 התחיל לעלות מרמת שפל במאפיינים דומים לאלו בהם עלה מרמת השפל הקודמת. יכול להיות שיהיה פה תהליך התאוששות ממושך, שימשך עד לשיא באפריל אבל בהחלט ראוי לשים עין. מהלך של XLK מעל 137 דולר יהיה סימן חיובי. נראה לי שהיא ראויה לתשומת לבכם.

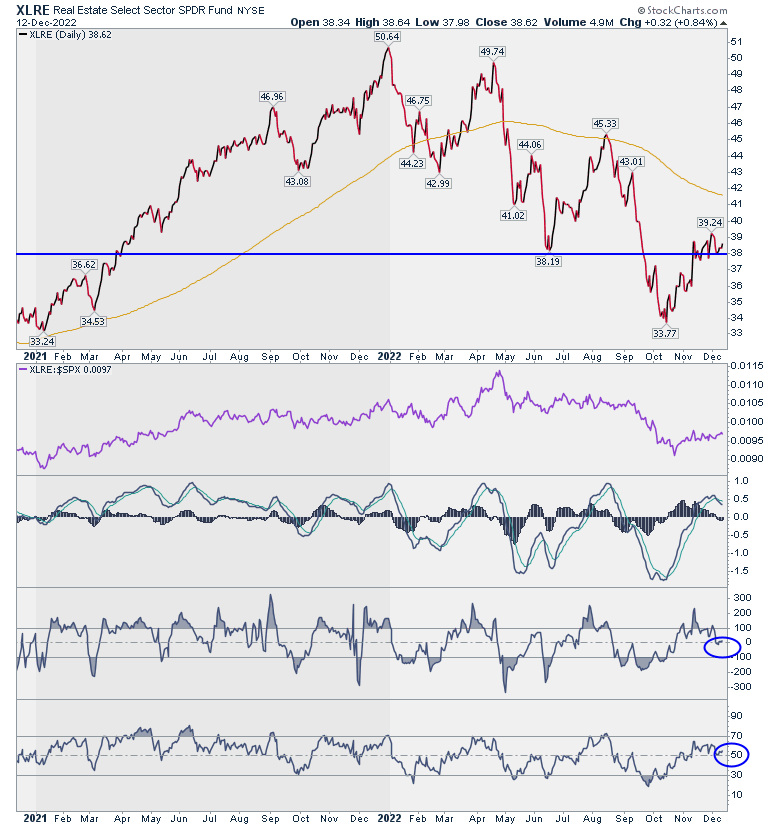

ואחרונה חביבה - XLRE - נדל״ן. עוד סקטור שנפגע מהאינפלציה בכל הקשור למחירי הנדל״ן ומכירות הנדל״ן אבל מקבל רוח גבית ממחירי השכירות. אני מתחיל לקרוא כתבות על ההזדמנויות בתחום (מדבר על ארצות הברית ואין להקיש מכך על ישראל). הקרן עוד לא נמצאת במצב טכני מלהיב אבל כדאי לשים עין על התמיכה שציינתי על הגרף ולראות מה קורה סביבה.

הרביעיה הפותחת שלנו היא לפיכך XLI, XLP, XLK, XLRE. שילוב בין מומנטום למחיר.

זהו להיום. לכל אחד מכם מומחיות מסוימת. תרמו ממנה לטובת כולנו וספרו לנו כאן בתגובות על תובנות שיש לכם מתחום עיסוקכם/מומחיותכם שיכולת להאיר את תמונת העולם. וכמובן איזה חברות/מניות אתם חושבים שירוויחו/יפסידו מכך. זיו

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 7.קלבסיאלה 15/12/2022 10:32הגב לתגובה זולפדיון עד 2025 בסיכון נמוך בלי כאבי ראש

- 6.יה 14/12/2022 20:09הגב לתגובה זוהמלצות מקצועיות....הלוואי שנצליח

- 5.א. מרק 14/12/2022 19:37הגב לתגובה זוסלים (etf's) כמו SOXX CIBR QQQ מדשדשים עם עליות מתונות ועם פוטנציאל תיקון לשיאי 2021. חצאי מוליכים (SOXX) חיוניים לתעשייה, חברות עתירות הון נמצאות בסל הטכנולוגיה (QQQ) וסייבר חיוני היום יותר מתמיד.

- 4.4% בבנק בלי כאבי ראש (ל"ת)יוסי 14/12/2022 19:13הגב לתגובה זו

- 3.מדד השבבים smh דעתך (ל"ת)נתן לוי 14/12/2022 18:01הגב לתגובה זו

- 2.אם הייתה מתאפק ושמור את הכתבה ליום ה היינו יכולים להכין (ל"ת)בדיחמין לשבת 14/12/2022 17:42הגב לתגובה זו

- 1.ש. 14/12/2022 16:59הגב לתגובה זורמות תמיכה והתנגדות ומה הניתוח מראה על ההמשך?

- נתן ביום שני. לא השתנה משהו מאז (ל"ת)14/12/2022 18:27הגב לתגובה זו

- המדדים מעניינים לפני הכל,אנו עדיין ב 2022 (ל"ת)צודק לגמרי 14/12/2022 17:52הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- מה מניע עיצוב משרד ב-5,000 שקל למ"ר?

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.