למה השוק לא מאמין לברק רוזן? רוזן בתגובה: "ממשיכים לעבוד בכל בכוח ועד היום התוצאות היו תמיד יותר טובות מהתחזיות וככה נמשיך"

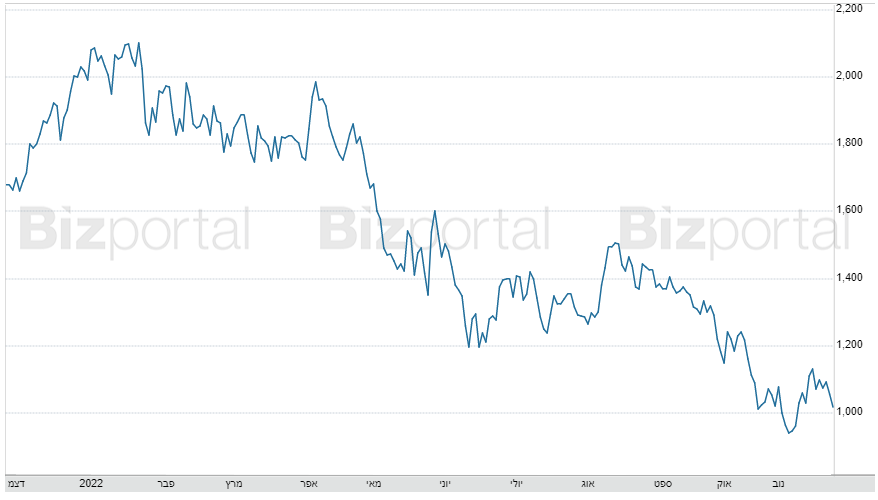

מניית ישראל קנדה -2.96% בצניחה חופשית. מתחילת השנה איבדה המניה 50% והיא נסחרת בשער של 10.2 שקל, המבטא שווי של 3 מיליארד שקל. כ-3 מיליארד שקל נעלמו מהשווי, וזאת בשעה שהמידע על הרווחים העתידיים כפי שמתבטא בדוח הדירקטוריון, נראה בהחלט חיובי. אז האם הנפילה חדה מדי, או שהשוק "לא משקר" ומקדים את הבאות?

כך או אחרת, תגובת ברק רוזן - "אנחנו ממשיכים לעבוד בכל בכוח ועד היום התוצאות היו תמיד יותר טובות מהתחזיות וככה נמשיך!"

שני גורמים עיקריים משפיעים לרעה על המניה – הפעילות בסקטור הנדל"ן והמינוף הגבוה. ישראל קנדה היא בעיקר יזמית בתחום הנדל"ן המקומי והירידה בכמות העסקאות מחלחלת אליה. היא אומנם מפוזרת על מספר רב של פרויקטים בתחום המגורים והמשרדים באזורי הביקוש, ועדיין – הסיכון גדול.

הסיכון גדול כי להבדיל מהמצב בעשר השנים האחרונות, עכשיו יש מחיר גדול להמתנה ולירידה בקצב המכירות. בעבר לא היה קנס על ירידה בפעילות כי המימון היה זול, וכעת הוא הופך להיות יקר. הריבית משפיעה מאוד לרעה כי היא מייקרת מאוד את העלויות (מצטרפת לעלויות הבנייה) וככל שהמינוף גדול יותר כך כמובן הוצאות המימון גדולות יותר. אתם לא רואים את זה בדוח רווח והפסד, כי החברה במקרים רבים מהוונת את עלויות המימון לפרויקטים, אבל המשמעות היא דומה - ירידה ברווחים העתידיים.

לישראל קנדה יש הון של 2 מיליארד שקל שמממן מאזן של 9 מיליארד שקל. זה אומר שכל ירידה בערך הנכסים וכל עלייה בריבית, פוגעים דרמטית בהון העצמי. להמחשה – ירידה של 5% בערך הנכסים במאזן – 450 מיליון שקל, תתבטא בירידה של כ-23-24% בהון העצמי. המנוף הגדול הוא זה שהזניק את ישראל קנדה להון המשמעותי שייצרה, אבל זה יכול להיות חרב פיפיות.

- ישראל קנדה: ההכנסות גדלו בשל הכרה בפרויקטים אבל שחיקה נרשמה בשורה התחתונה

- ישראל קנדה מכרה דירות ב-1.33 מיליארד שקל; מחיר ממוצע לדירה - 6.1 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

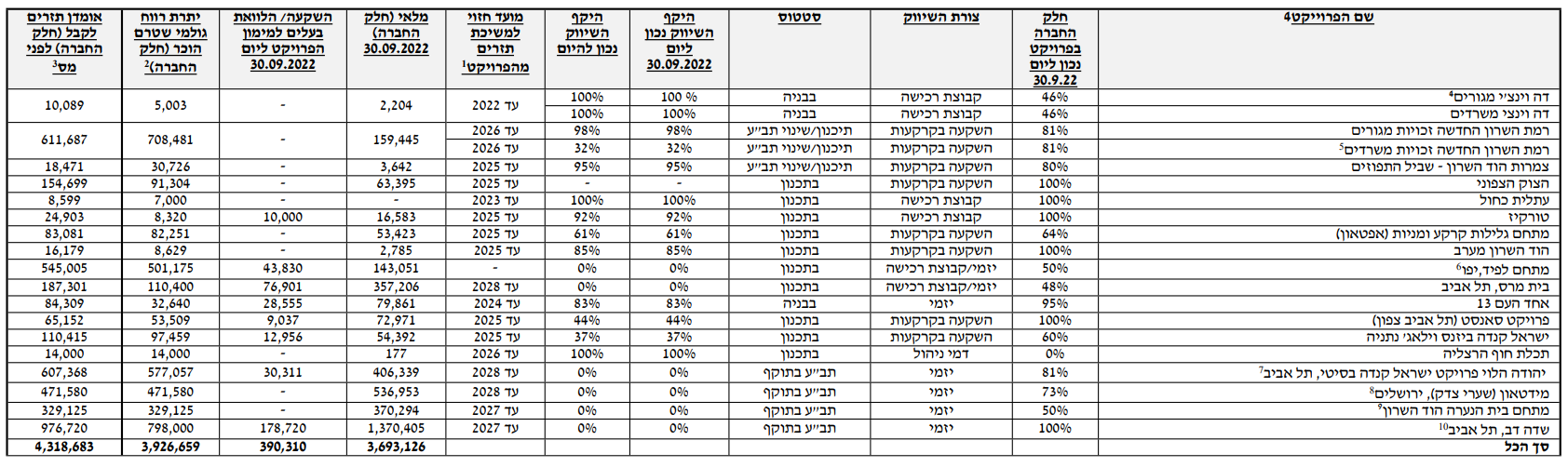

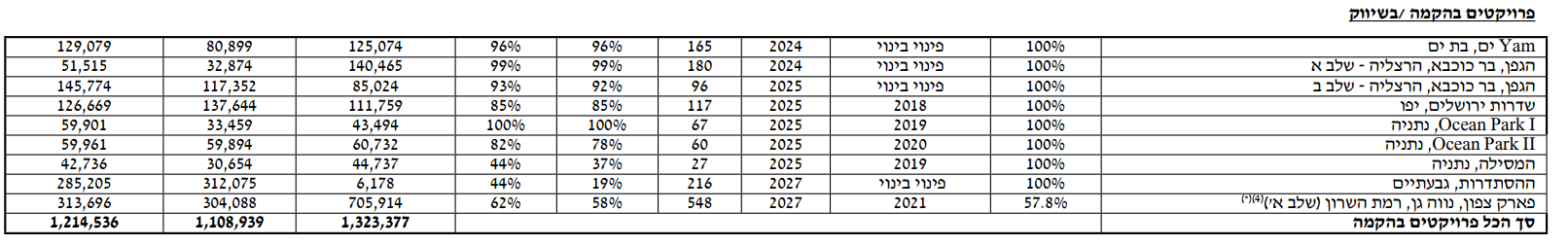

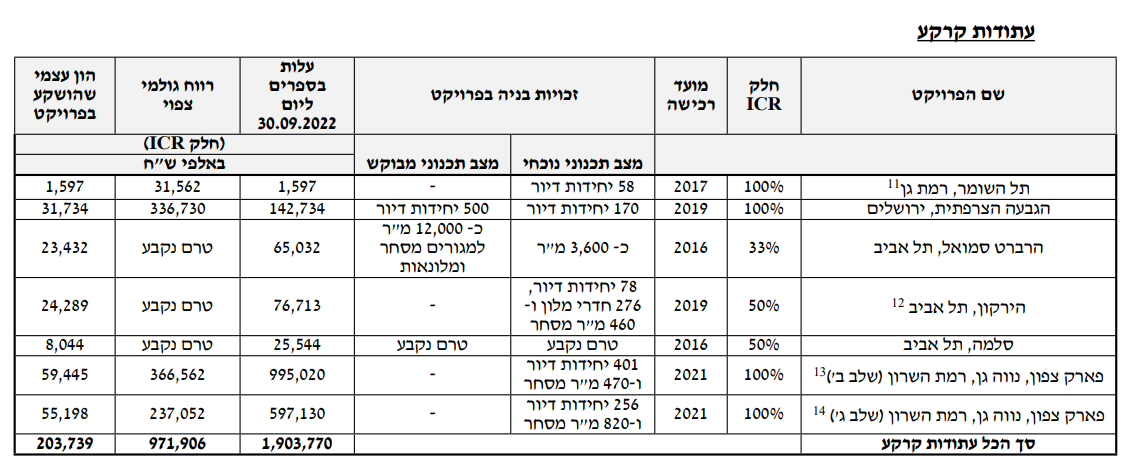

המצב כעת שלמרות שבדוחות שלה יש רווחים גולמיים צפויים של מעל 6 מיליארד שקל – השוק לא קונה את זה. הסיבה יכולה להיות אופטימיות יתר של הנהלת קנדה ישראל. למשל, החברה מעריכה רווחים של קרוב ל-800 מיליון שקל בשדה דב. אבל היא מעריכה זאת בהסתמך על מחיר של 75 אלף שקל למ"ר. האם זה אפשרי? ממש לא בטוח בהינתן החולשה הקיימת בשוק ובהינתן שבאזורי הביקוש של מרכז תל אביב המחירים הם 60-65 אלף שקל למ"ר. האזורים האלו יקרים יותר משדה דב.

אם תסכמו את הרווחים הגולמיים הצפויים מהטבלאות האלו ויש עוד רווחים צפויים בהתחדשות עירונית, תקבלו כאמור רווחי עתק של מעל 6 מיליארד שקל בעתיד. אבל השוק הפך לסקפטי בשנה האחרונה ורואים את זה כאמור במחיר המניה.

מעבר לכך, 6 מיליארד שקל רווחים גולמיים, זה לא מספר שמופיע בשורה התחתונה. נניח רק לשם ההמחשה שמדובר על רווח לתקופה של 6 שנים. אזי מדובר על רווח גולמי של 1 מיליארד שקל בשנה, אבל יש הוצאות תפעוליות משמעותיות, יש מסים ויש מימון. זה יכול להיגמר בשורה תחתונה נמוכה משמעותית מהמיליארד הזה, גם מתחת לחצי. כמו כן, יש כאן פרויקטים שימשכו הרבה יותר מ-6 שנים ויש פרויקטים שאם מצמידים אליהם את המחיר הריאלי, הרווח צונח. אז משקיעים שמרנים עושים את הנחות האלו בעצמם, ומקבלים מספרים נמוכים דרמטיים מ-6 מיליארד שקל.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בפועל, עד לפני שנה, החברה נסחרה לפי שווי של 6 מיליארד שקל והונה היה כ-1.5-1.7 מיליארד שקל - כלומר השוק תמחר את הרווחים העתידים ב-4.3-4.5 מיליארד שקל. היום ההפרש בין השווי להון הוא 1 מיליארד שקל בלבד - כל הירידה נעוצה בחוסר אמון ברווחי הגולמיים העתידיים.

גרף מניית ישראל קנדה בשנה האחרונה.

בינתיים בדוחות עסקים כרגיל, אבל זה בגלל שהם מבטאים את המכירות שהיו בעבר והרישום החשבונאי הוא בהתאם לקצב הביצוע. המכירות בהווה והמכירות בעתיד הם אלו שמדאיגים את המשקיעים.

דוחות הרבעון השלישי - ההכנסות ברבעון השלישי הסתכמו ב-403.7 מיליון שקל לעומת הכנסות של 304.3 מיליון שקל ברבעון המקביל אשתקד - עלייה של 32.7%. הרווח התפעולי של החברה הסתכם ב-134 מיליון שקל לעומת רווח תפעולי של 234.6 מיליון שקל ברבעון המקביל - ירידה של 42.9%. הרווח הנקי של ישראל קנדה צנח מ-204 מיליון שקל ברבעון המקביל אשתקד ל-33.3 מיליון שקל ברבעון השלישי השנה - צניחה של 83.7%. אבל זה בגלל סעיפים חד פעמיים רבים.

ברבעונים האחרונים, ישראל קנדה משלמת על שגעון הגדלות של ברק רוזן, למזלה זה קנס קטן. רוזן ניסה לרכוש את השליטה בנורסטאר וגזית שהחליפה את שמה לג'יסיטי. החברה השקיעה מאות מיליונים והיתה בדרך להשקיע פי כמה ואז איכשהו במזל, המצב השתנה בשווקים, נורסטאר וג'יסיטי איבדו גובה, המתיחות בין רוזן לחיים כצמן עלתה מדרגה והעסקה לא התממשה. מזל גדול לישראל קנדה.

- 11.חג׳ג 20/12/2022 00:43הגב לתגובה זואנשים טובים הם, ומאחל להם בהצלחה גדולה אבל המצב לא פשוט ולא נראה טוב עם הירידות היומיומיות למרות שברק קונה מניות

- 10.אסולין 28/11/2022 09:50הגב לתגובה זובכל מקרה ישראל קנדה נשענת על הון עצמי נמוך מדי שיוצר בעיה אפשרית. גם מחירי שדה דב יכולים לרדת בעתיד.

- 9.מיכאל 28/11/2022 09:44הגב לתגובה זוברק איש הגון וישר, איש רב פעלים ואני מאמין בו באופן אישי שהוא ימנף את ישראל קנדה לגבהים חדשים ותוצאות עיסקיות מוצלחות. יש מספר רב של פרוייקים שעתידים להכניס לחברה המון כסף. אסור לשכוח שמחירי הנדלן לא יורדים בישראל אלא רק עולים, שימו לב לכמות הפרוייקטים שברק בונה ועל בסיס זה תבינו מה ההכנסות הצפויות. לדוגמה בירושלים יש פרוייקט מדהים שלדעתי יהיה פרוייקט דגל. בהצלחה!

- פה הבעיה- הם כבר מינפו את החברה לגבהים חדשים...בחוב! (ל"ת)נו באמת 26/01/2023 19:08הגב לתגובה זו

- משקיע 28/11/2022 13:13הגב לתגובה זואתה כנראה משקיע צעיר. אני זוכר ירידה נומינלית במחירי הנדלן בת"א, בשנים 1999-2003. מקווה שיש לך סבלנות לחכות לפחות 4 שנים עד שהמחירים יעלו ויכול להיות שתצטרך לחכות גם 10 ו 20 שנה. אם יש לך סבלנות? לך על זה. אם לא? אז אולי כדאי להפטר מהדירה להשקעה בת"א. התשואה השוטפת ממילא נמוכה.

- 8.ממונפת בטירוף 28/11/2022 07:22הגב לתגובה זומעכשיו יצטרכו לנהל 75000 בשדה דב ? מה יש שם בגיוק יהלומים כמה עעבקאות ניו בתל אביב השנה מעל 8 מיליון?

- 7.אנונימי 27/11/2022 20:38הגב לתגובה זובהצלחה חחחחח ניפגש בשער 300 גם בנורסטאר וגם בקנדה חחחחח

- 6.מתווך בגוש 27/11/2022 20:30הגב לתגובה זוהשוק מת אין קונים .. דירות יתחילו מ 8 מיליון.. ברמת בסיס.. בוא נראה כמה כבשים יש פה שישלמו לגורֶליד הארובה.. מי שלא יוריד עכשיו ויממש ויכניס מזומן לפחות 20 אחוז יאכל קש

- תל אביבי 29/11/2022 10:49הגב לתגובה זוכל מי שקונה דירה היום בגוש יודע שהוא הולך לגור ליד חומת בטון של שדה דב. לכן קשה יותר למכור דירה בגוש, למרות שהבניינים באמת טובים, ויש מעלית, חניה וממ"ד.

- 5.מבין עניין 27/11/2022 19:33הגב לתגובה זועכשיו הם יאכלו אותה בגדול.

- 4.פשוט לא מאמינים לאנשים לא אמינים (ל"ת)יועץ השקעות 27/11/2022 16:24הגב לתגובה זו

- 3.אם יש להם חוב של 6 מיליארד כמה זה עולה בשנה? (ל"ת)אורן 27/11/2022 14:56הגב לתגובה זו

- סטיב 27/11/2022 16:37הגב לתגובה זומשלמים כ 200 מיליון שקל ריבית שנתית

- איך פריים פלוס 1.5% זה כמו 6% על 7 מיליארד זה 500 מיליו (ל"ת)ירון 27/11/2022 18:38

- 2.אזרח פשוט 27/11/2022 14:50הגב לתגובה זואין שום דירה חדשה במרכז תל אביב בפחות מ70-75 אלף שח למטר

- 1.אורן 27/11/2022 14:14הגב לתגובה זוקנדה ישראל ממונפת הרבה יותר מדי והיום יש מחיר למינוף

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.