האם הפד' יורה לכיוון הנכון, איך תראה עונת הדוחות והיכן תקבלו אג"ח ממשלתי בתשואה של 10%?

מאקרו: הניסיון לפגוע בשוק העבודה עלול לגרום למיליוני מובטלים; מיקרו: כלכלה דרום אמריקנית מוצלחת מציעה אג"ח מעניינות ושוק מניות מוטה מחצבים

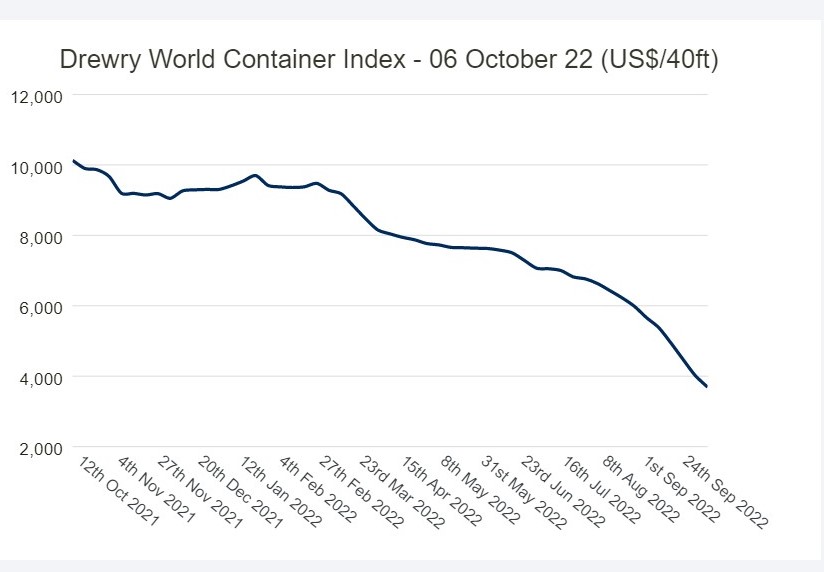

זו נקודה שרבים מצביעים עליה כבר עם העלאות הריבית הראשונות של הפד. השפעת מדיניות הפד על השוק היא דרך צד הביקוש – העלאת הריבית מקשה על לקיחת הלוואות מצד החברות והיחידים, הדבר מוריד את הצריכה, כלומר את הביקוש למוצרים, או הביקוש לעובדים ומשכך גם את השכר ואת כמות הכסף הפנוי בשוק. כל זה אמור בסופו של דבר להוריד את המחירים. הבעיה היא שהאינפלציה, או לפחות חלק משמעותי ממנה, לא נובעת מצד הביקוש אלא מצד ההיצע – בעיות שרשראות האספקה ועליית מחירי האנרגיה גורמים למחסור שגורם להעלאת מחירים. אז האם הפד' בכלל מכוון למקום הלא נכון? האבטלה, כאמור, תאץ את ירידת האינפלציה, אך זו ייתכן ותרד גם כך. מחירי האנרגיה במגמת ירידה חזקה (למרות קיצוץ התפוקה המתגרה של חברות אופק+), מחירי התובלה הימית בירידה רצופה זה 32 שבועות ומגיעים כבר לרמות הטרום קורונה. מחירי הנדל"ן רושמים ירידות חדות ברחבי ארצות הברית. כל אלו משפיעים בדיליי מסויים, אך בסופו של דבר האינפלציה תרד, לאו דווקא בגלל עליה באבטלה, אך האבטלה כבר תהיה עובדה קיימת.A large portion of US inflation (chart) and very large portion of German inflation is due to supply side factors. With enough demand destruction, central banks can lower inflation now, but only temporarily and with great pain. Why do it? pic.twitter.com/pbNEjKf93V

— Claudia Sahm 🇺🇦 (@Claudia_Sahm) September 22, 2022

מה צפוי בטווח הבינוני – ארוך?

כשיהיה ברור שמהלך העלאות הריבית נגמר צפוי ראלי מסויים בשוק. צהלות השמחה בוול סטריט יקפיצו את המדדים בכמה אחוזים יפים, אלא שייתכן שאז הפוקוס יעבור לדבר אחר, כשהמשקיעים יבינו את המחיר ששולם ויעברו לבדוק כמה הכלכלה "שבורה" אחרי המהלכים האגרסיביים של הפד. אנו עומדים בפני מיתון שלחלוטין ניתן היה למנוע אותו והוא מעשה ידיו של הפד, אמר מוחמד אל עריאן, מבקר וותיק של הפד' – "הטעויות של הפד' יצרו איום ליציבות הפיננסית. אין סולם שיאפשר לצאת מהחור הזה". עוד אמר אל עריאן: "איננו יודע אם אנו יכולים להימנע מלשלם על הטעויות הללו כיון שהם פעלו באיחור, איפיינו לא נכון את האינפלציה כחולפת וכאשר הם הבינו סוף סוף את הטעות הם לא פעלו. באמצע מרץ, כשפורסם נתון האינפלציה של פברואר שעמד על 7% הם עדיין הזרימו כסף לכלכלה".

עונת הדוחות

אנו עומדים בפתחה של עונת דוחות קריטית, אם כי עדיין משנית למהלכי הפד מבחינת תשומת לב המשקיעים. עונת הדוחות הזו תיתן אינדיקציה נוספת ביחס לשאלה עד כמה פגעו המהלכים הללו בכלכלה הריאלית. הנה כמה נתונים שיירכזו את תשומת לב המשקיעים:

איך מתמודדות החברות עם עלות גיוס חוב הגבוהות ב-15 השנים האחרונות?

מה ההשפעה של שער הדולר הגבוה, במיוחד מול האירו והליש"ט?

מה מצב הצרכנים ועד כמה נפגעו ההוצאות שלהם?

ובהמשך לנקודה הקודמת: מה השפעת האינפלציה על עלויות התפעול וכמה ממנה אכן מגולגל לצרכנים?

הרבה תשומת לב תינתן גם לצפי מנהלי החברות להמשך. כמה פעמים תוזכר המילה "מיתון" בדבריהם, "בעיות שרשראות האספקה" או "שיעורי הריבית".

מיקרו

שוק אגרות החוב חווה השנה הפסדים היסטוריים, הגבוהים במאה השנים האחרונות. לפי בנק אוף אמריקה קרנות ה-40\60 (60% אגרות חוב 40% מניות) הציגו את התשואה הגרועה ביותר מאז שנת 1920. אגרות החוב משקפות כעת תשואות גבוהות ברמה שלא נראתה מזה שנים, וייתכן שזה בדיוק הזמן "לקבע תשואה לטווח הארוך".

אם היו לא מעטים שטענו בשנים האחרונת ש"המניות הן עדיין המשחק היחידי בעיר", כעת קשה הרבה יותר לטעון שאגרות החוב עדיין מחוץ למשחק, שכן חייבים להודות שהן משקפות כעת השקעה ראויה לטווח הקצר והארוך למשקיעים שחפצים בתשואה קבועה ויכולים להתעלם מ"רעשי רקע" של הפסדי או רווחי הון זמניים. כלומר, כאלה שקונים אגרות חוב על מנת להחזיק בהן בכל משך חיי האיגרת.

מצב שוק אגרות החוב אף יכול להוות סמן חשוב לשווקי המניות. לדברי המשקיע המיליארדר פול טרודר שינוי כיוון במגמת התשואות קצרות הטווח יסמן גם שינוי כיוון בשוק המניות, כך ששווה לעקוב אחריהן, לדבריו.

בפעם שעברה הצגנו כמה אגרות חוב ארוכות של חברות מבוססות ויציבות בארצות הברית. השבוע נפנה את המבט יותר דרומה משם, להשקעה מעט יותר ספקולטיבית.

המורשת של הכלכלן הדגול מילטון פרידמן, אחת מהאבות של אסכולת שיקגו, מוכתמת בטענות על סיוע בייעוץ כלכלי לרודן הרצחני פינושה ששפך דם רב בצ'ילה, אך תורתו הכלכלית של פרידמן, בין אם אכן סייע ישירות ובין אם השפיע בצורה כזו או אחרת גרמה ל"נס הצ'ילאני" ב-1976 שהקפיץ את כלכלת המדינה הארוכה והצרה בדרום אמריקה למשך שנים ארוכות והפך אותה לאחת המדינות המוצלחות מבחינה כלכלית בדרום אמריקה. בנוסף למדיניות הכלכלית התומכת בשוק חופשי במדינה, היא גם נהנית ממחצבי טבע (40% ממצבורי הנחושת העולמית, מכרות הליתיום הגדולים בעולם) וקשרי סחר חופשי עם מדינות רבות, ביניהן קנדה ארצות הברית האיחוד האירופי ומקסיקו, כמו גם מתיעוש גבוה יחסית לשכנותיה הלטיניות.

בשנת 2019 פרצו מחאות על רקע חברתי במדינה ומיד לאחר מכן פרצה מגיפת הקורונה, כששני אלו עצרו את הצמיחה המואצת והיציבה של המדינה בעשורים שקדמו לכך, אולם טיפול יעיל בכלכלה כולל תמיכה ממשלתית מאסיבית הביא להתאוששות מהירה ולצמיחה של 11.7% בכלכלת המדינה בשנת 2021 – אחת הגבוהות בעולם. הצמיחה נתמחה על ידי צריכה פרטית, המשך ייצוא מאסיבי, וחזרה מהירה לנורמליות של הפעילות הכלכלית. יחד עם זאת התאוששות שוק העבודה היתה איטית יותר, בעיקר בקרב נשים.

ברבעון הראשון של 2022 צמחה כלכלת המדינה ב-7.1% וברבעון השני הואטה הצמיחה ל-5.6%. גם צ'ילה נאבקת באינפלציה, וזו רשמה נתון של 14.1% באוגוסט ו-13.7% בספטמבר. הבנק המרכזי של צ'ילה נלחם באינפלציה כמו מקביליו בעולם, והעלה את הריבית לאחרונה ב-1% לשיעור של 10.75%. הפסו הצ'ילאני מפגין עוצמה יחסית למטבעות אחרים. אמנם הוא נחלש בשלושה החודשים האחרונים מול הדולר ב-9% אך עדיין רושם התחזקות מול הדולר של 8.9% מתחילת השנה ושל 13% ב-12 החודשים האחרונים.

שוקי אגרות החוב במדינה משקפים את אמונת השוק שהאינפלציה תרגע. אגרות החוב הממשלתיות לעשר שנים נותנות תשואה שנתית של כ-7%, אגרות החוב לשנתיים נותנות 10.1%.

למי שמתעניין בשוק המניות מוטה המחצבים של המדינה בלקרוק מציעה תעודת סל הגובה דמי ניהול של 0.57% שנקראת iShares MSCI Chile ETF (סימול ECH) שהניבה תשואה דולרית של 10.4% מתחילת השנה. 24% מהתעודה מושקע בחברה הגדולה במדינה – חברת המחצבים סוסידד כימיקה אי מינרה (סימול ECM), אחת מיצרניות הליתיום הגדולות בעולם. 10% נוספים מוקדשים לבנקו דה צ'ילה.

מה צפוי בטווח הבינוני – ארוך?

כשיהיה ברור שמהלך העלאות הריבית נגמר צפוי ראלי מסויים בשוק. צהלות השמחה בוול סטריט יקפיצו את המדדים בכמה אחוזים יפים, אלא שייתכן שאז הפוקוס יעבור לדבר אחר, כשהמשקיעים יבינו את המחיר ששולם ויעברו לבדוק כמה הכלכלה "שבורה" אחרי המהלכים האגרסיביים של הפד. אנו עומדים בפני מיתון שלחלוטין ניתן היה למנוע אותו והוא מעשה ידיו של הפד, אמר מוחמד אל עריאן, מבקר וותיק של הפד' – "הטעויות של הפד' יצרו איום ליציבות הפיננסית. אין סולם שיאפשר לצאת מהחור הזה". עוד אמר אל עריאן: "איננו יודע אם אנו יכולים להימנע מלשלם על הטעויות הללו כיון שהם פעלו באיחור, איפיינו לא נכון את האינפלציה כחולפת וכאשר הם הבינו סוף סוף את הטעות הם לא פעלו. באמצע מרץ, כשפורסם נתון האינפלציה של פברואר שעמד על 7% הם עדיין הזרימו כסף לכלכלה".

עונת הדוחות

אנו עומדים בפתחה של עונת דוחות קריטית, אם כי עדיין משנית למהלכי הפד מבחינת תשומת לב המשקיעים. עונת הדוחות הזו תיתן אינדיקציה נוספת ביחס לשאלה עד כמה פגעו המהלכים הללו בכלכלה הריאלית. הנה כמה נתונים שיירכזו את תשומת לב המשקיעים:

איך מתמודדות החברות עם עלות גיוס חוב הגבוהות ב-15 השנים האחרונות?

מה ההשפעה של שער הדולר הגבוה, במיוחד מול האירו והליש"ט?

מה מצב הצרכנים ועד כמה נפגעו ההוצאות שלהם?

ובהמשך לנקודה הקודמת: מה השפעת האינפלציה על עלויות התפעול וכמה ממנה אכן מגולגל לצרכנים?

הרבה תשומת לב תינתן גם לצפי מנהלי החברות להמשך. כמה פעמים תוזכר המילה "מיתון" בדבריהם, "בעיות שרשראות האספקה" או "שיעורי הריבית".

מיקרו

שוק אגרות החוב חווה השנה הפסדים היסטוריים, הגבוהים במאה השנים האחרונות. לפי בנק אוף אמריקה קרנות ה-40\60 (60% אגרות חוב 40% מניות) הציגו את התשואה הגרועה ביותר מאז שנת 1920. אגרות החוב משקפות כעת תשואות גבוהות ברמה שלא נראתה מזה שנים, וייתכן שזה בדיוק הזמן "לקבע תשואה לטווח הארוך".

אם היו לא מעטים שטענו בשנים האחרונת ש"המניות הן עדיין המשחק היחידי בעיר", כעת קשה הרבה יותר לטעון שאגרות החוב עדיין מחוץ למשחק, שכן חייבים להודות שהן משקפות כעת השקעה ראויה לטווח הקצר והארוך למשקיעים שחפצים בתשואה קבועה ויכולים להתעלם מ"רעשי רקע" של הפסדי או רווחי הון זמניים. כלומר, כאלה שקונים אגרות חוב על מנת להחזיק בהן בכל משך חיי האיגרת.

מצב שוק אגרות החוב אף יכול להוות סמן חשוב לשווקי המניות. לדברי המשקיע המיליארדר פול טרודר שינוי כיוון במגמת התשואות קצרות הטווח יסמן גם שינוי כיוון בשוק המניות, כך ששווה לעקוב אחריהן, לדבריו.

בפעם שעברה הצגנו כמה אגרות חוב ארוכות של חברות מבוססות ויציבות בארצות הברית. השבוע נפנה את המבט יותר דרומה משם, להשקעה מעט יותר ספקולטיבית.

המורשת של הכלכלן הדגול מילטון פרידמן, אחת מהאבות של אסכולת שיקגו, מוכתמת בטענות על סיוע בייעוץ כלכלי לרודן הרצחני פינושה ששפך דם רב בצ'ילה, אך תורתו הכלכלית של פרידמן, בין אם אכן סייע ישירות ובין אם השפיע בצורה כזו או אחרת גרמה ל"נס הצ'ילאני" ב-1976 שהקפיץ את כלכלת המדינה הארוכה והצרה בדרום אמריקה למשך שנים ארוכות והפך אותה לאחת המדינות המוצלחות מבחינה כלכלית בדרום אמריקה. בנוסף למדיניות הכלכלית התומכת בשוק חופשי במדינה, היא גם נהנית ממחצבי טבע (40% ממצבורי הנחושת העולמית, מכרות הליתיום הגדולים בעולם) וקשרי סחר חופשי עם מדינות רבות, ביניהן קנדה ארצות הברית האיחוד האירופי ומקסיקו, כמו גם מתיעוש גבוה יחסית לשכנותיה הלטיניות.

בשנת 2019 פרצו מחאות על רקע חברתי במדינה ומיד לאחר מכן פרצה מגיפת הקורונה, כששני אלו עצרו את הצמיחה המואצת והיציבה של המדינה בעשורים שקדמו לכך, אולם טיפול יעיל בכלכלה כולל תמיכה ממשלתית מאסיבית הביא להתאוששות מהירה ולצמיחה של 11.7% בכלכלת המדינה בשנת 2021 – אחת הגבוהות בעולם. הצמיחה נתמחה על ידי צריכה פרטית, המשך ייצוא מאסיבי, וחזרה מהירה לנורמליות של הפעילות הכלכלית. יחד עם זאת התאוששות שוק העבודה היתה איטית יותר, בעיקר בקרב נשים.

ברבעון הראשון של 2022 צמחה כלכלת המדינה ב-7.1% וברבעון השני הואטה הצמיחה ל-5.6%. גם צ'ילה נאבקת באינפלציה, וזו רשמה נתון של 14.1% באוגוסט ו-13.7% בספטמבר. הבנק המרכזי של צ'ילה נלחם באינפלציה כמו מקביליו בעולם, והעלה את הריבית לאחרונה ב-1% לשיעור של 10.75%. הפסו הצ'ילאני מפגין עוצמה יחסית למטבעות אחרים. אמנם הוא נחלש בשלושה החודשים האחרונים מול הדולר ב-9% אך עדיין רושם התחזקות מול הדולר של 8.9% מתחילת השנה ושל 13% ב-12 החודשים האחרונים.

שוקי אגרות החוב במדינה משקפים את אמונת השוק שהאינפלציה תרגע. אגרות החוב הממשלתיות לעשר שנים נותנות תשואה שנתית של כ-7%, אגרות החוב לשנתיים נותנות 10.1%.

למי שמתעניין בשוק המניות מוטה המחצבים של המדינה בלקרוק מציעה תעודת סל הגובה דמי ניהול של 0.57% שנקראת iShares MSCI Chile ETF (סימול ECH) שהניבה תשואה דולרית של 10.4% מתחילת השנה. 24% מהתעודה מושקע בחברה הגדולה במדינה – חברת המחצבים סוסידד כימיקה אי מינרה (סימול ECM), אחת מיצרניות הליתיום הגדולות בעולם. 10% נוספים מוקדשים לבנקו דה צ'ילה. - 14.יריב 15/10/2022 12:55הגב לתגובה זולאומן שאוהב ללכת על חבל דק מנהיג את המעצמה הגרעינית הגדולה (הכי הרבה פצצות) בעולם למלחמה כנגד דעת הקהל כמעט בכל העולם (143 נגד 5 באו"ם) ומאיים במרומז להשתמש בנשק גרעיני. נשיא ארה"ב אומר שזה המצב הגרעיני המסוכן מאז משבר הטילים בקובה. ממה שלימד אותנו ניקולאס (מאסים) טאלב - הלא צפוי לעיתים מתרחש ופוטין עלול להשתמש בנשק גרעיני טאקטי ואז הריבית תהיה הבעיה האחרונה של שוקי המניות. הסיכון הזה מרחף כל העת ואינו מתומחר מספיק בשוק. סתם לתמחר מחירי אנרגיה גבוהים זו לא חוכמה. כל משחקי הריבית רק יזיקו לשווקים, אבל אינם קשורים לסכנה הגדולה באמת.

- 13.אג"ח צ'יליאני? אם בכלל תקבל את הפדיון האינפלציה תאכל90% (ל"ת)מבין2 13/10/2022 19:11הגב לתגובה זו

- 12.אתה יודע ? 13/10/2022 17:52הגב לתגובה זוחגגנו על הרבית האפסית. עכשיו זהנגמר. תתבגרו ותתגברו. רק טראמפ וביבי מציעים פתרונות קלים, שהם כמובן שקריים.

- 11.אני הילד 13/10/2022 06:33הגב לתגובה זווזו אותה בעיה מאז משבר 2008. הפד התערב במצב משברי הוריד ריבית ל 0% והתחיל להדפיס כסף. התחיל ולא הצליח להפסיק. אז בסוף הכלכלה עושה את זה בשבילו.

- 10.מעניין. (ל"ת)הקורא 13/10/2022 02:27הגב לתגובה זו

- 9.הסיכון 12/10/2022 21:14הגב לתגובה זומאוד גבוה

- אבנר 13/10/2022 10:52הגב לתגובה זואתה יכול להרוויח על האגרת ולהפסיד על המטבע

- מישהו 13/10/2022 15:36המטבע התחזק מול הדולר בשנה האחרונה. ברור שיש אפשרות להפסדי שער חליפין. הETF אגב נקוב בדולר.

- 8.אוהד 12/10/2022 17:20הגב לתגובה זוביידן תתעורר לפני שיהיה מאוחר מדי

- 7.מר טל אתה כרגיל תמיד בלג אחד אחרי השוק וכרגיל מפרס 12/10/2022 16:01הגב לתגובה זומר טל אתה כרגיל תמיד בלג אחד אחרי השוק וכרגיל מפרסמים את כל רואי השחורות לפני שנה מאמר אחד לא ראיתי עצה קטנה לקוראים הפוך גוטה הפוך מכל הכותבים

- 6.יוחאי 12/10/2022 14:25הגב לתגובה זוכלום לא ישנה שום דבר.

- 5.דני 12/10/2022 13:39הגב לתגובה זוהנפילה הגדולה בשוק המניות התל אביבי עומדת להגיע.

- 4.גולדפינגר 12/10/2022 13:30הגב לתגובה זוצחוק הגורל או איחור אופנתי, אבל הפד נאבק במשבר הנידחה, זה שהתחיל ב-2008, שבעתיו בן ברננקי קיבל פרס נובל.

- 3.ברוך 12/10/2022 13:16הגב לתגובה זותמשיך לעלות המחירים רק יעלו נקודה

- 2.דש 12/10/2022 12:58הגב לתגובה זולפי דעתי הכלכלה העולמית נמצאת תחת השגחה וסטיות מינוריות .אז ככה כאשר הציבור לא מקשיב להזהרות על מחירים לא הגיוניים לנכסים מה שמייקר את השכר והתוצרת ישנם דרכים כדי לצנן את ההתלהבות ולהנחית לקרקע את מחירי הנכסים.אז הדרך הטובה ביותר זה לייצר אינפלציה עליית ריבית ומיתון וזה בדיוק מה שקורה.עד שהשווקים לא יוצפו בנכסים שאין להם דורש זה לא ישתנה.אז המתינו בסבלנות.

- נשמע פיור אילומינטי 12/10/2022 15:35הגב לתגובה זוהחזקים ישרדו יפה ..והשאר לאבדון כלכלי

- 1.ברק 12/10/2022 12:39הגב לתגובה זוולהכניס את ארצות הברית למיתון רצחני שיקריס עסקים ויוריד זמנית את האינפלציה. הוא בונה על עקומת פיליפס שמראה שאבטלה מורידה מחירים. הבעיה שזה לא רלוונטי במקרה של משבר אנרגיה, מה שקרה בשנות השבעים זה שלא פאול ווקר עצר את האינפלציה אלא השוק החופשי כשקמו מפיקי נפט חדשים שהתחרו באופ״ק אבל ההיסטוריה עוותה על ידי השלטונות על מנת להאדיר את הכוח של הבנקים המרכזיים כאילו שהם יכולים לגרום ליותר נפט לצאת מהאדמה. מה שהוא יגרום זה סתם סבל מיותר ופשיטות רגל וליותר תלות של עסקים בבנק המרכזי והשלטון. צריך לבטל לאלתר את הפד ואת כל הבנקים המרכזיים הם מלאים בפוליטיקאים שקרנים שמתיימרים להתבסס על מדע כשהמהלכים שלהם מחסלים בעקיפין את העסקים הקטנים, מעמד הבייניים והמעמד הנמוך ומזרימים כסף לחברות גדולות ולמקורבים לשלטון.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

בעוד בייג׳ין מגדילה את משלוחי המוצרים המוגמרים, ובראשם מגנטים קבועים, הגישה לחומרי הגלם עצמם נותרה מוגבלת, מה שמעכב את מאמצי ארה״ב לבנות שרשרת אספקה עצמאית ומעמיק את חוסר הוודאות בשוק

למרות ההצהרות על רגיעה ביחסי הסחר בין ארה״ב לסין, בשטח נמשכים החיכוכים סביב אחד מחומרי הגלם הרגישים ביותר לכלכלה המודרנית: יסודות נדירים. גורמים בתעשייה ובממשל האמריקאי מעריכים כי בייג׳ין ממשיכה להגביל בפועל את אספקת חומרי הגלם שוושינגטון זקוקה להם כדי לייצר מגנטים קבועים ומוצרים מתקדמים נוספים.

ההגבלות נמשכות למרות ההבנות שהושגו באוקטובר האחרון בין נשיא ארה״ב דונלד טראמפ לנשיא סין שי ג׳ינפינג, שבמסגרתן התחייבה סין להסיר מגבלות על יצוא יסודות נדירים. אז הציג טראמפ את ההסכם כהסרה מעשית של חסמים, אך לפי הדיווחים, המציאות מורכבת בהרבה. סין הגדילה את משלוחי המוצרים המוגמרים, בעיקר מגנטים קבועים, אך במקביל ממשיכה לצמצם או לעכב יצוא של חומרי הגלם עצמם. המשמעות היא שהתעשייה האמריקאית יכולה לרכוש תוצרים סופיים, אך מתקשה לפתח יכולת ייצור עצמאית לאורך שרשרת האספקה.

המגנטים הקבועים הללו הם רכיב קריטי במגוון רחב של מוצרים, החל ממכשור אלקטרוני וציוד תעשייתי ועד מערכות נשק מתקדמות וטכנולוגיות ניווט. בעיני הממשל האמריקאי, היכולת לייצר אותם מקומית נתפסת כחלק מתפיסת ביטחון לאומי רחבה יותר.

ירידה של 11% בייצוא מגנטים לארה״ב

נתוני סחר רשמיים מסין משקפים תמונה מעורבת. יצוא מגנטים לארה״ב ירד בנובמבר בכ־11% לעומת החודש הקודם, אם כי נותר גבוה מהשפל שנרשם באביב, אז הוחמרו המגבלות. במקביל, היצוא הכולל של יסודות נדירים ומוצריהם דווקא עלה בחודש זה. במשרד המסחר הסיני טוענים כי תנודות חודשיות הן תופעה רגילה וכי סין מחויבת ליציבות שרשראות האספקה העולמיות. עם זאת, בייג׳ין מבהירה כי היא ממשיכה לפקח בקפדנות על יצוא חומרים שעשויים להגיע לשימושים צבאיים.

- "השתטחות שורית": תשואות האג"ח הקצרות יורדות על רקע ציפיות להורדות ריבית

- לקראת 2026: שוק המניות האמריקאי בין התלהבות מה־AI לחשש מתנודתיות

- המלצת המערכת: כל הכותרות 24/7

בקרב חברות אמריקאיות התחושה שונה. מנהלים בתעשייה מדווחים כי בפועל כמעט בלתי אפשרי להשיג חומרים מסוימים, כמו דיספרוזיום בצורת מתכת או תחמוצת, כאשר הלקוח הוא גוף אמריקאי. גם חברות שאינן תלויות ישירות ביבוא מסין מושפעות דרך שרשרת הלקוחות והספקים שלהן. מחוץ לסין קיימת יכולת ייצור מוגבלת מאוד של יסודות נדירים, שאינה מספיקה לתמוך בהיקפי ייצור מגנטים משמעותיים. סין, שבנתה לאורך שנים שליטה כמעט מוחלטת בתחום, ממשיכה לשמר את היתרון הזה באמצעות שליטה בחומרי הגלם.