צניחה באגרות החוב באירופה; ה-ECB מתכנס לפגישת חירום

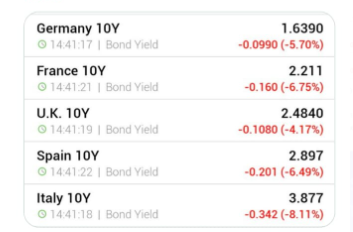

צניחה באגרות החוב באירופה; ה-ECB מתכנס לפגישת חירום, ייתכן שייאלץ להקדים את העלאת הריבית המתוכננת. המשקיעים זורקים את אגרות החוב של איטליה, גרמניה, צרפת, בריטניה; הסיבה - ציפייה להעלאת ריבית דרמטית

דיוויד זאן, ראש מחלקת ההשקעות בבית ההשקעות פרנקלין טמפלטון אמר לאחרונה כי הבנק המרכזי האירופי (ECB) יהפוך ניצי יותר מהציפיות בשוק ההון וביולי הקרוב יחל בהעלאות הריבית. ה-ECB קיים את פגישתו לפני כשבוע ולמרות שלא העלה את הריבית הוא סימן שהעלאות הריבית יתחילו ביולי בשיעור של 0.25%. בפגישתו ב-9 ביוני, הבנק הודיע כי תוכנית רכישת הנכסים שלו (APP) תסתיים בסוף החודש. בנוסף, ה-ECB הודיע שהעלאות נוספות יגיעו בספטמבר ואילך. אבל השווקים לא מחכים - הם מתמחרים את העלאות הריבית ובהינתן העלייה באינפלציה והמתרחש בארה"ב הם מבינים שהעלאות הריבית יהיו דרמה גדולה ויפגעו באגרות החוב.

>>> היום בשעה 19:00 ייערך מפגש שוק הון עם אבישי עובדיה על החלטת הפד, הסיכונים בשווקים ותתפלאו - גם הסיכויים ואירועים נוספים מהשבוע החולף... (לינק למפגש).

יש קשר ישיר בין הריבית לבין התשואה באגרות החוב הממשלתיות. עליית ריבית של הבנק המרכזי משמעה שריבית חסרת סיכון עלתה והמשקיעים ידרשו ריבית גבוה יותר על מכשירים מסוכנים יותר. אגרות חוב ממשלתיות הן בהגדרה נכס לא מסוכן והן נסחרות בפרמיה-מרווח קטן ביחס לריבית חסרת סיכון ועדיין, בהינתן התשואה האפסית של אגרות החוב הממשלתיות בארה"ב, הרי שלכל פיפס יש משמעות אדירה. וכדי להתאים את עליית התשואה הנדרשת, אגרות החוב צריכות לרדת. זה בדיוק מה שקרה בארה"ב וגם אצלנו. אצלנו הריבית עלתה ועוד כשרק דובר על העלאת הריבית, אגרות החוב הממשלתיות עלו. אגרות החוב ל-10 שנים בריבית שקלית קבועה נסחרות בכ-3% תשואה כשלפני שנה הן נסחרו בפחות מ-1%. לכאורה רק עלייה של 25 בתשואה, על רקע הערכה שהריבית תעלה בשיעור קרוב, בפועל היא כבר עלתה ב-0.5% וצפויה להמשיך לעלות בכ-1.5%. אבל לשער האג"ח זה ממש לא 2% - זה 20%!

- "השתטחות שורית": תשואות האג"ח הקצרות יורדות על רקע ציפיות להורדות ריבית

- זרקור על הקרן: קרן האג"ח שמשקיעה מחוץ לקופסה ומציגה תוצאות מצוינות

- המלצת המערכת: כל הכותרות 24/7

אגרות החוב האלו ירדו 20% וזה מתבטא בעליית תשואה של 2%. הבעיה אגב היא לא בתיאוריה ולא ביישום של הצפי הזה בשווקים, הבעיה היא שלמרות שהכתובת היתה רשומה על הקיר, גופים החזיקו לציבור בנכסים שהיה ברור שיסבו הפסדי ענק. גם המוסדיים כאן, פנסיה, גמל וקרנות נאמנות, החזיקו בתיקים נכסים כאלו ובהקיפי ענק.

- 6.קיסוס ללרון שלום 15/06/2022 18:05הגב לתגובה זו1)שמתי לב שאתה מנסה לזהב ולהקניט בקטנה...מבחינתי זה בסדר ואתה יכול להמשיך....2)שמתי לב שאתה וגרינברג הינכם שני ענקים מתגוששים...חבל..שנייכם טובים מאד...3)שמתי לב שמידי פעם מאן דהוא מכסח אותך בקטנה...אני יודע מי אתה חושב שזה...אז ממש לא..רד מזה....4) ועוד פעם מאחל לך בריאות ואושר.

- 5.ברק 15/06/2022 17:02הגב לתגובה זוכמו מה שקורה ביפן הבנק המרכזי יצטרך לקנות אגחים ולהקריב את המטבע על מנת שהמדינות לא יפשטו את הרגל. בשנים הקרובות הכלכלה חייבת לעבור ריסט והשיטה המוניטרית הבינלאומית להשתנות, זה או זה או היפראינפלציה בכל העולם.

- 4.נ.ש. 15/06/2022 16:07הגב לתגובה זוציטוט אבל לשער האג"ח זה ממש לא 2% - זה 20%!. בדיוק הפוך לשער האגח זה 2% לתשואות זה ירידה של 20%

- 3.לרון 15/06/2022 16:01הגב לתגובה זולא כל ירידה היא צניחה ,התרסקות ולא כל עליה היא המראה

- צודק. לא כל ירידונת של 90% ויותר היא צניחה או התרסקות. (ל"ת)ללרון יקירנו 15/06/2022 16:38הגב לתגובה זו

- 2.לרון 15/06/2022 15:59הגב לתגובה זושניתן לתת לכתבים בכלל וכלכלה ובורסה בפרט את הכינוי "זהב" כלומר זורעי הפחדים בע"מ

- ללרון 15/06/2022 16:43הגב לתגובה זווחוץ מזה דע לך והפנם...אני חושב משמע אני קיים....מאחל עד 120 עם אושר וקצת עושר.

- 1.לרון 15/06/2022 15:56הגב לתגובה זואני את הסיכון באג"חים הגבוב לא אחת מסיכון מנייתי,למה כ"כ להדגיש זאת כשהסיכון מתממש???לא מובן עד הסוף,ברור לא אקבל תשובה,אך שאלתי

- ללרון חברנו 15/06/2022 16:46הגב לתגובה זוהבט קדימה בתקווה למרות שהעתיד של הבורסות והשווקים שחור משחור...ולגבי אגחים קורסים...אז ...אם בארזים נפלה שלהבת מה יגידו אזובי הקיר? האא??

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

השקעה בחו"ל: חמישה יעדים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.