חברות האנרגיה הסולארית נותרו אטרקטיביות אבל רק אחת מהווה הזדמנות

התלהבות המשקיעים מחברות העוסקות באנרגיות מתחדשות, לא חדשה. כולנו מבינים, שחלה התפתחות טכנולוגית וגם שינוי בטעמי הציבור (במדינות מפותחות), שלא מאפשרת עוד בניית תחנות פחמיות. התנופה האדירה של האנרגיות המתחדשות, מגובה ביעדים שאפתניים של מדינות רבות, להגברת השימוש באנרגיה שכזו. כאן בישראל היעד הוא להגיע ל30% מצריכת החשמל עד 2030, מאנרגיות מתחדשות. בדו"ח שפרסמה סוכנות האנרגיה הבינלאומית עולה, שיש האצה משמעותית בקיבולת שצפויה בשנת 2025, להיות גבוהה בכ-60% מהקיבולת שהייתה בשנת 2020.

ירידת מחירים של כ 90% במחירי הפאנלים הסולאריים בעשור האחרון, הפכו את החשמל הסולארי לזול. עלות חשמל המופק מגז טבעי נאמד ב 27-30 אג' לקוט"ש (קילו וואט שעה) ואילו במכרזים האחרונים, נמכר קוט"ש של חשמל סולארי, סביב 17.5 אגורות. יוצא מהכלל, הוא המכרז האחרון שנערך בדצמבר, בו זכתה שיכון ובינוי לפי 8.58 אג' לקוט"ש. אך מדובר במכרז ללא עלות קרקע, ועל כן לא ניתן להשוות את מחירו למכרזים האחרים.

חוות סולאריות ומה שביניהן

חברות אנרגיה סולארית עוסקות בייזום, הקמה והחזקה של חוות סולאריות. כלומר הן פועלות במקביל במספר ערוצים. הערוץ ראשון, זה הגשת הצעה זוכה למכרזים של המדינה. הערוץ השני, חתימה על חוזה מול בעלי קרקע. לרוב מדובר בקיבוצים ומושבים, בהם יש שטחים פתוחים המתאימים לנושא. אתגר המאפיין את ישראל, הוא חיבור למערכת ההובלה הארצית של החשמל. בישראל, לחברת החשמל יש מונופול בתחום ההולכה ובגלל שהמערכת עצמה כבר פועלת בניצולת מאוד גבוהה, לא ניתן לחבר פרויקט סולארי, לרשת החשמל בכל מקום.

הזכייה במכרז היא בעצם התחייבות של המדינה לרכוש במשך 25 שנה כמות קבועה של חשמל, תמורת מחיר קבוע. כך בעצם, נוצר תזרים ידוע מראש של הכנסות שנתיות מהמדינה, מול הוצאות הכוללות את עלות ההקמה ועלויות של תפעול הפרויקט, בשנות חייו. מאחר שמדובר במבנה די ברור, ניתן לקחת בגינו מימון חיצוני סביב 80% מעלות הפרויקט.

- סלע נדל״ן: רווח נקי תפעולי של 62 מיליון שקל - החברה הכריזה על דיבידנד

- מחירי הדלק יישארו ללא שינוי בחודש אוקטובר - למרות התחזקות הדולר

- המלצת המערכת: כל הכותרות 24/7

חברות אנרגיה סולארית בת"א

חברות האנרגיה הסולארית עושות חיל בשנים האחרונות בבורסה בתל אביב. מניות החברות המובילות בענף, אנלייט אנרגיה -3.81% ו-אנרג'יקס -8.43% עלו ב-553% וב-409% בהתאמה בחמש השנים האחרונות.

בשנים האחרונות, היינו עדים לירידה דרמטית במחירי הפאנלים ובעלויות ההקמה באופן כללי. הביקוש החזק בעולם, הביא לייצור המוני ויחד עם התפתחויות של טכנולוגיות משופרות, גרם למחירים לרדת בחדות. החברות הפועלות בישראל ניצלו היטב את ירידת המחירים המתמשכת. בכל פרויקט קיימים פערי עיתוי, שכן המכרז נסגר בזמן מסויים ועוברים חודשים רבים עד ההקמה בפועל. ירידת המחירים של הפאנלים הסולארים (כמו גם התחזקות השקל) פעלה לטובת החברות, ששילמו בפועל עבור ההקמה, הרבה פחות ממה שתכננו.

חברות אנרגיה ירוקה (קלינטק) לא קלות לניתוח. למעשה, נדיר למצוא חברת אנרגיה ירוקה שמייצרת רווח נקי. הפרמטרים עליהם מצביעות החברות כגון FFO (תזרים הנוצר מפעילות החברה) ו-EBITDA (רווח לפני ריבית, מיסים, פחת והפחתות), עלולים להטעות. כדאי לשים לב, שלעיתים החברות לא רוכשות או חוכרות את הקרקע, אלא מכניסות את בעלי הקרקע כשותפים במניות החברה. במצב כזה, הם אמנם חוסכים עלויות, אך מצד שני, לא כל ה-FFO וה-EBITDA , שייך להן.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

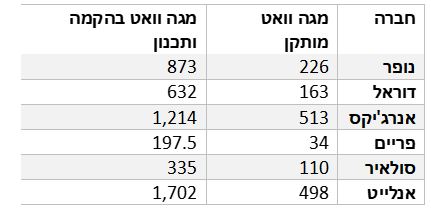

את עוצמת צמיחת הענף, ניתן לראות בטבלה הבאה. אצל כל החברות הישראליות העוסקות בתחום, היקף החשמל המותקן שלהן, נמוך משמעותית מזה הנמצא בהליך הקמה ותכנון:

מקור: מצגות לאנליסטים של החברות

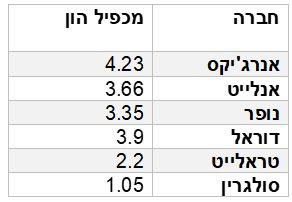

מה ניתן ללמוד ממכפילי ההון של חברות האנרגיה הסולרית?

מקור: נתוני הבורסה ודו"חות החברות

לקנות חברה במחיר יקר, גם אם היא טובה, זה לא אטרקטיבי. עבור גופים גדולים ועתירי הון, אולי עדיף להקים אופרציה כזאת באופן עצמאי, בדומה למה שעשתה מנורה עם טראלייט. מנורה יזמה פעילות של אנרגיה ירוקה והיא הפרידה את הפעילות והנפיקה אותה בבורסה בת"א בספטמבר 2021, בדרך של חלוקה בעין לפי שווי שוק הנושק ל 900 מיליון שקל.

אנחנו חלילה לא טוענים שחברות הנסחרות במכפילי הון גבוהים, הן יקרות או לא כדאיות להחזקה. חברות כמו אנלייט ואנרג'יקס זכו במכרזים הראשונים בהם המחיר לכל קוט"ש היה גבוה משמעותית מהמחירים הנוכחיים ומצד שני, כפי שציינו, מחירי ההקמה ירדו פלאים. בנוסף, לחברות השונות יש פרויקטים בהקמה ובתכנון אשר גם הם צריכים לקבל תמחור.

מה שאנחנו כן טוענים, זה שחברה הנסחרת קרוב למכפיל הון 1, טומנת בחובה הזדמנות וכדאי להתעמק ולבדוק את מצבה. מדוע?

ההון העצמי בצד הנכסים של חברות בתחום האנרגיה הסולארית, מציג את הרכוש הקבוע כמו פאנלים סולאריים, בעלות מופחתת. החשבונאות מתירה לרשום הוצאה (שאינה במזומן) של 5% מערך הפאנל הסולארי כפחת, למרות שבפועל הנצילות שלו נפגעת בכ-1% לשנה בלבד. כלומר, רכישה של חברה במחיר ההון העצמי שלה, משמעותה רכישת הפעילות במחיר העלות המופחתת של הפאנלים הסולארים, ורכישת כל הפרוייקטים העתידים, במחיר אפס. בהנחה שהפעילות השוטפת, ללא השפעות של ירידת מחירי חומרי הגלם מייצרת תשואה על ההון של כ 15% בשנה לפחות, מדובר לדעתנו בתמחור שהוא אטרקטיבי מאוד.

סולגרין היא חברת אנרגיה ירוקה שנמצאת על נקודת זינוק פנטסטית

מניית סולגרין הנסחרת כיום לפי מכפיל הון של 1.05, מאפשרת, להערכתנו, לכל משקיע לרכוש את מניותיה במחיר הזדמנותי. כלומר, רכישה של נתח בחברה, שתמורתו משלם המשקיע מחיר, הקרוב מאוד לשווי הפאנלים המותקנים שלה, במחיר המופחת כפי שאמרנו ב 5% לשנה.

אך ההנחה בעלויות, היא לא העיקר. יתר הפעילויות שהחברה מקדמת, מתקבלות כמעט בחינם למי שרוכש את סולגרין במחיר הזה. בשנים האחרונות, קידמה סולגרין פעילויות במדינות נוספות. בכל המדינות שאינן ישראל, נבחר יזם מקומי, שתפקידו לאתר את הקרקעות ולגשת למכרזים. סולגרין מממנת את הקמת הפרויקט, ואת הניסיון ברכש ותיכנון הפרויקט. סולגרין מכוונת את הפעילויות שלה למדינות בהן היא מזהה הזדמנות. זה יכול להיות בארה"ב, בה יש השקעות עתק בתחום, בתמיכתו של הנשיא ביידן וביוון, שם החברה צופה שתוכל דרך עולם התעודות הירוקות, לייצר חשמל זול ביוון ולמכור אותו לגורמים אחרים בגוש היורו, המוכנים לשלם ביוקר. זה יכול להיות באיטליה, בה החברה שמה את ידה על צבר של 195 מגה-וואט, לגביהם כבר יש הסכמי קרקע וגם הסכם עם חברת החשמל האיטלקית או בגרמניה, שם הממשלה החלה לשלם סובסידיה, על מנת להגדיל את הרווח של היזמים, במטרה למשוך אותם לעמוד בזמן ביעדים עליהם החליטה.

בשורה התחתונה

חברות האנרגיה המתחדשת ספגו בחודשים האחרונים מימושים כבדים. מבין כל החברות, אנחנו מזהים בסולגרין הזדמנות כניסה מעניינת. החברה נסחרת קרוב ל"מחיר הברזלים" שלה ולמרות שיש לה כיום תזרים יחסית קטן מפרויקטים שכבר מחוברים (80 מגה-וואט), הרי שיש לה צבר של 232 מגה-וואט, הנכנסים ברמת וודאות גבוהה להקמה. בנוסף, לחברה תוכניות לייזום של מעל 1,400 מגה-וואט בשנים הבאות, שגם אם רק חלקן יתממש, יהיה זה קטליזטור אדיר לחברה.

לאחרונה הכריזה החברה על שיתוף פעולה עם מנורה במהלכו, תזרים מנורה 60 מיליון יורו לפרויקטים השונים שיוזמת סולגרין. בנוסף, בימים אלו החברה נמצאת בעיצומו של רוד-שואו להנפקת אג"ח. אנו מעריכים שעם ההצלחה בגיוס האג"ח, יהיה בידי החברה המזומנים הנדרשים לקידום והשלמת הפרויקטים השאפתניים שלה.

קובי שגב, הוא שותף מנהל בבית ההשקעות אקורד.

- 13.שגיא 05/02/2022 23:54הגב לתגובה זובהפסד תזרים חלש לא הייתי נוגע.

- 12.אבנר 02/02/2022 09:20הגב לתגובה זולדעתי גם אם הניתוח שלך נכון בעלת השליטה ג'נריישן קפיטל תדאג שלא ישאר כלום למשקיעים

- 11.כתבה ברמה גבוהה (ל"ת)מישהו שמבין 01/02/2022 20:54הגב לתגובה זו

- 10.המלצה וכתבה מעולה (ל"ת)אורן 01/02/2022 20:53הגב לתגובה זו

- 9.הדר 30/01/2022 23:50הגב לתגובה זוההון שילש את עצמו בשנה האחרונה. ריווחיות נראה שאין וגם התזרים מאוד חלש.כדאי להבין למה ההון העצמי הוא כמו שהוא ואם הוא מייצג משהו אמיתי ואני הספק שזה המצב אז אולי זה מעניין.

- 8.חיאט 30/01/2022 21:16הגב לתגובה זוחומר למחשבה

- 7.כתבה חובבנית (ל"ת)וואו חובבני 30/01/2022 20:02הגב לתגובה זו

- 6.חוסר הבנה או שרלטנות 30/01/2022 17:20הגב לתגובה זושלא לדבר על זה שהם רכשו מערכות מיד שלישית והן רשומות במאן כבר במחיר מלא ומניבות מקסימום 5% תשואה (ביום טוב, לפני הנהלה וכלליות של החברה). (ואם כבר פחת של 5% מקביל פלוס מינוס להחזר הקרן הבנקאית במימון המתקן ל-20 שנה ועושה הרבה שכל)

- 5.קשקוש 30/01/2022 17:14הגב לתגובה זוהחברה לא הוכיחה שהיא יודעת ליזום כלום. רק לקנות פרוייקטים במחיר מלא מלא מלא. מכרזים שהם זכו בהם בארץ הם במחיר הפסדי ולא סתם לא בונים אותם. החברה שווה במקרה הטוב את מה שהיא השקיע בפרוייקטים מינוס דיסקאונט על עלויות מטה מנופח

- מנשה 01/02/2022 00:02הגב לתגובה זותעשה טובה, תקרא את הדוחות. כל אחד פה מגיב כאילו הוא מנתח חברות לפי הכתבות שהוא קרא בעיתון כלכלי כזה או אחר.

- 4.הפחת 5% נשמע סביר, אז ממה ההתלהבות של כותב המאמר? (ל"ת)משהו לא ברור 30/01/2022 14:33הגב לתגובה זו

- 3.יורם 30/01/2022 11:58הגב לתגובה זופחת של 1% לפאנלים הסולאריים משמעו שהפאנלים ניתנים לשימוש במשך 100 שנים - האם סביר?

- דוד 31/01/2022 23:52הגב לתגובה זווזה הגיוני. יצרני הפאנלים אגב נותנים אחריות לתפוקה למשך תקופה ארוכה יותר

- יורם 01/02/2022 14:21הפחת בספרים אכן 5%, אבל לדברי הכותב הניצולת שלהם נפגעת ב-1% לשנה, כלומר פחת כלכלי על פני 100 שנים. הכותב אף משתמש בטענה זו כסיבה מרכזית לכך שבמניה צפוי אפסייד. אני לא מומחה לפאנלים סולאריים, אבל מוזר לי שניתן להשתמש בהם במשך 100 שנים. לאחר קריאת הכתבה נכנסתי לדוחות האחרונים שהחברה פירסמה - מופיע שם שבאחרונה החברה החליפה קולטים באחד האתרים וכתוצאה מכך נרשם הפסד הון של כ-3 מיליון ש"ח, כלומר לפחות במקרה זו הקולטים יצאו משימוש לפני שהסתיימה הפחתתם החשבונאית. ייתכן וזה מקרה חד פעמי ולא מייצג, אך בכל מקרה הפוך ממה שנטען במאמר.

- לא (ל"ת)מנש 30/01/2022 12:19הגב לתגובה זו

- 2.דביר 30/01/2022 11:08הגב לתגובה זומקצוענים באקורד ידע מרשים בכל כך הרבה חברות

- שחקן טווח ארוך 30/01/2022 11:45הגב לתגובה זוממה בדיוק התרשמת מהסיפור החשבונאי של פחת 5% ( אני רו"ח וזה בכלל לא הרשים אותי), בנוסף, אני בספק אם האנליזות שלהם לא נכתבות מתוך פוזיציה / ממומנות באופן כזה או אחר, עקבתי אחרי מספר המלצות שלהם כמו G1 וארד ושמתי לב למשהו מטריד שהם עולות ישר עם ההמלצה בגלל הסיקור ואחרי זה נטחנות חזק, בקיצור שומר נפשו ירחק

- 1.המשקיע 30/01/2022 10:37הגב לתגובה זומעל 20 גיגה וואט שיותר ממחצית רק בארהב דרך חברת הבת קלינרה.... בקרוב גם טורבינות רוח בים..

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.