האם יש הזדמנות במניית פריורטק?

בימים האחרונים, החלה פריורטק -1% בתהליכים להנפקת סדרה של אגרות חוב. לפי הערכות, היא תגייס חוב של כ 50 מיליון דולר (כ-160 מיליון שקל). פריורטק היא כיום חברה ללא חוב והיא מחזיקה מניות סחירות של חברת קמטק -1.52% בשווי של 1.2 מיליארד שקל ומניות לא סחירות של אמיטק, המחזיקה באקסס הסינית.

על ההזדמנות העסקית, בפריורטק, כתבנו בביזפורטל כאן, בתחילת יוני השנה, אך מאז חל שינוי נתיב מאוד מעניין כאשר הנפקת האג"ח מהווה חלק ממנו.

היום ב-19:00 שיעור שלישי בקורס ללימודי שוק ההון. אבישי עובדיה על השקעה במניות, הנפקות, שווי שוק, מכפילי רווח, תמחור יחסי ועוד - להצטרפות לחצו כאן

מי זו פריורטק בארבעה משפטים

לפריורטק שתי החזקות בתחום השבבים. הראשונה, 9,163,633 מניות קמטק (כ-21%), המייצרת מכשירי בדיקה לטיב השבבים, בעת ייצורם, והיא נסחרת בבורסה בשווי שוק של 5.6 מיליארד שקל. השנייה, 66.5% מאמיטק, חברה פרטית, שמחזיקה כ-40% באקסס. אקסס היא חברה פרטית סינית, המייצרת מצעים ומארזים לתעשיית השבבים.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

רקע עסקי על תחום השבבים

מגפת הקורונה, שיבשה את שרשרת הייצור של תעשיית השבבים. נכתבו על כך מאמרים וכתבות רבות ולכן לרגע נתמקד רק ברקע העסקי של אקסס הסינית. מלחמת הסחר, שהייתה בכותרות בעידן טראמפ, נמשכת, למרות שהיא כבר לא מושכת את תשומת לב העיתונות העולמית כבעבר. התעשיה הסינית העצומה, גילתה בשנים האחרונות שיש לה כמה נקודות תורפה. אם היא תלויה ביבוא של מוצרים מסוימים, (לדוגמא שבבים), כדי לייצר באמצעותם מוצרים אחרים (לדוגמא טלוויזיה), אז היא פגיעה.

דוגמא קלאסית לכך ראינו בביטול עסקת המיזוג בין ענקיות השבבים ברודקום וקוואלקום בעידן טראמפ. הסינים גילו לתדהמתם שלא כל טכנולוגיה ניתן לגנוב או לרכוש, וכדי לחסן את הכלכלה שלהם, הסינים חייבים לפתח יכולות ייצור עצמאיות, במיוחד בענפים אותם המשטר המרכזי בסין, הגדיר כמועדפים. אחד מהענפים הללו, הינו ענף השבבים ותת ענף המצעים, בו מתמחה אקסס.

כיום, רק כ- 4% מהמצעים שסין עושה בהם שימוש, מיוצרים בסין. הממשלה הציבה יעד, להגיע ליכולת יצור עצמית של 30%. כך קרה, שחברת שבבים קטנה כמו אקסס, הפכה פתאום לגורם שיכול לספק את צרכי הייצור של תעשיינים רבים. למעשה הגידול במכירות החברה וגם הצורך לגדול ביכולות הייצור, נובע מביקושי יתר שאקסס רוצה לספק. לדוגמא בתחום ה- FLIP CHIP, יצור מצעים מסוג FCBGA שמיועדים לרכיבים דיגיטליים/ אנלוגיים, אקסס היא כיום, היצרן היחיד בסין שיש לו את הטכנולוגיה הזו.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

שינוי נתיב

באוגוסט השנה, עדכנה פריורטק על שינוי בנתיב העסקי של אקסס. התוכנית המקורית, הייתה לנצל את העלייה במכירות אקסס, כדי להנפיק אותה בבורסה הסינית ולעשות "אקזיט". הרצון להנפיק את אקסס כלל מכשולים רגולטוריים, מאחר שהשותף הסיני באקסס, נכנס להליכי פשיטת רגל ומניותיו (40% בדומה לאמיטק) עברו לניהול בידי נאמן. במצב כזה, כשאין "בעל בית" סיני, לא ניתן להנפיק את החברה שם. ההתקדמות בהליכים שהוביל הנאמן, במסגרתם אישר בית המשפט להעביר את המניות לגופים סיניים אחרים בהובלת הענקית הסינית PING AN (30%) וחברה נוספת, מאפשרים סוף סוף לנווט מחדש אל יעד ההנפקה. אך הפעם לא בטוח בכלל שכדאי להגיע ליעד הזה מהר.

הביקושים הגדולים שאקסס רואה הביאו אותה במהרה לתקרת יכולת הייצור שלה ועל כן, החליטה להגדיל את קווי הייצור שלה במהירות האפשרית ולבנות מפעל נוסף ( (FAB-C שיתמוך בצמיחה המהירה שהחברה חווה. עלות של FAB (מפעל לייצור שבבים) היא עסק יקר ואקסס נדרשה להשקעה של כ-250 מיליון דולר. חלק מההשקעה יעשה באמצעות מימון חיצוני וחלק באמצעות הזרמת כסף של הבעלים. אם כך, הבעלים נדרשים להזרים 133 מיליון דולר וחלקה של אמיטק (החברה דרכה כאמור פריורטק מחזיקה באקסס) הוא כ- 54 מיליון דולר.

השקעה מנצחת

במקרים רבים, השקעות שעושות חברות, הן סיכון עסקי, מאחר שבדרך כלל קשה להעריך האם יהיה ביקוש לכושר הייצור החדש, עוד כמה שנים, כשהרחבת המפעל תסתיים. במקרה של פריורטק, מסתמנת הזדמנות כפולה, ונסביר. ראשית, כמו שציינו, אקסס נהנית מביקושים גדולים בשל המצב בסין. למעשה הצמיחה של אקסס היא אינטרס סיני. הסיבה השנייה שההשקעה מנצחת, נמצאת ביחסים בין בעלי המניות של אמיטק.

כיום פריורטק מחזיקה 66.5% מאמיטק והשאר מוחזק ע"י קרן פרייביט אקוויטי סינית מקבוצת Principle Capital. הקרן הסינית, סיימה את תקופות ההשקעות שלה והיא נמצאת בתהליכי הנזלה והחזרת הכסף למשקעיה וכאן טמון פוטנציאל רב לפריורטק. לפי הסכם בעלי המניות, כל מכירה של מניות אקסס, לרבות הנפקה או דיבידנד, ישמשו בראש ובראשונה להחזר הלוואת בעלים שהקרן הסינית נתנה לאמיטק לפני שנים, בסך 19 מיליון דולר.

מצד שני, כל השקעה שמתבצעת באקסס, תיעשה לפי ההחזקה היחסית של הצדדים באמיטק. אך קרן הון שנמצאת בשלב הפירוק, לא יכולה לבצע השקעות חדשות. למעשה כל פעם שאמיטק תידרש להשקיע באקסס, הקרן הסינית לא תוכל להצטרף להן. מי ששמח להיכנס לנעלי הקרן הסינית, ולהשקיע את חלקה, זו פריורטק. תמורת ה"עזרה", פריורטק מדללת את הקרן הסינית ועולה באחוזי ההחזקה באמיטק. למעשה, כבר לאחר ההשקעה הקרובה, פריורטק צפויה לעלות מאחזקה של 66.5% לכ-71%.

בשורה התחתונה

פריורטק מחפשת לגייס מזומנים באופן שאינו כרוך בהנפקת מניות שכן היא מאמינה כי הנפקת מניות במחיר המניה הנוכחי לא כדאית (מבטא בעיקר את שווי ההחזקות בקמטק כאמור ומתעלם כמעט מהאחזקה באקסס), ולכן בחרו בהנהלת פריורטק לגייס חוב ולא מניות. אנחנו רואים את השיפור בהכנסות של אקסס ומבינים שהחברה נמצאת במהלך עסקים מאוד מוצלח. ככל שיהיה הגיון, להמשיך ולהגדיל את כושר הייצור של אקסס, פריורטק תהנה מזה פעמיים. פעם בשל גידול במכירות, שיביא לגידול בשווי אקסס ופעם בשל ניצול מעמדה העסקי בתוך אמיטק והאפשרות להמשיך לדלל את השותף, עד שהקרן הסינית תתייאש ותסכים למכור את חלקה לפריורטק, במחיר הזדמנותי.

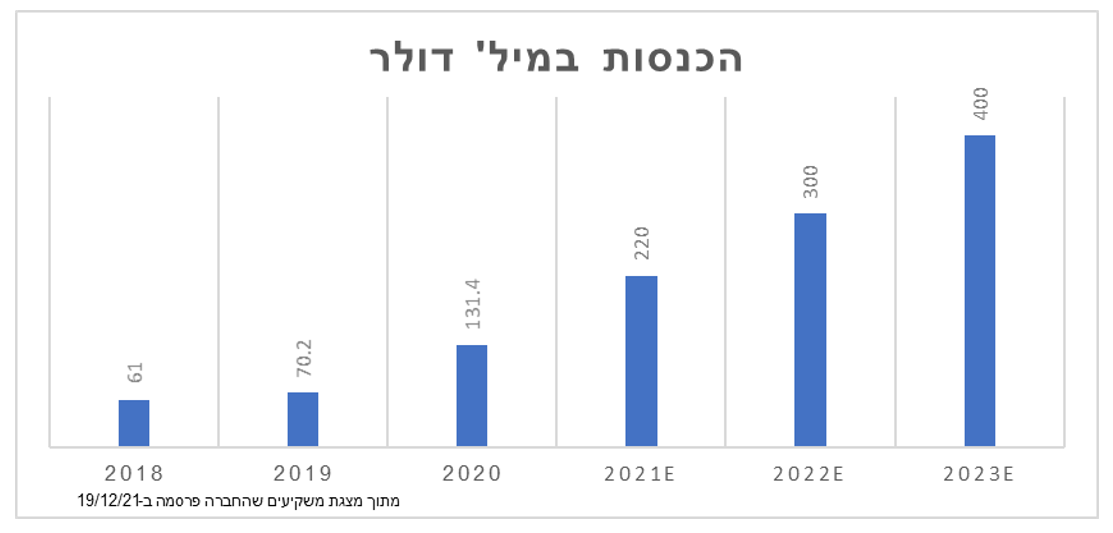

גם הנפקת אקסס, כאמור, כבר לא בוערת מבחינת פריורטק ששואפת קודם כל למקסם את הגידול במכירותיה. בגרף המצורף ניתן לראות את הצמיחה במכירותיה של אקסס (במיליוני דולר):

מקור: מצגת לשוק ההון של פריורטק

בנוסף, לפני ההנפקה, הרוכשים החדשים ואמיטק, צריכים למסד מוטת שליטה חדשה, שתבסס משקיע סיני כבעל שליטה, בהתאם לנהוג ודרוש, עבור חברה שרוצה להנפיק בסין. כיום, בגלל הליך הפירוק שבוצע לשותף הסיני הקודם, נוצרה סיטואציה בה אמיטק הישראלית היא בעלת השליטה בחברה הסינית. להערכתנו, כבר בשלב "טרום ההנפקה", אמיטק תבצע "מיני אקזיט" מאחר שתידרש למכור מניות ולרדת משליטה. בשלב הבא, אקסס תוכל להיות מונפקת ולקבל חותמת מחיר קלאסית משוק ההון.

הכותב הוא שותף מנהל בבית ההשקעות אקורד ש.ק.ל.

אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 3.אסף 25/12/2021 17:54הגב לתגובה זושןוה השקעה או לא שיגעתם תמוח?????

- 2.תודה על ההסבר (ל"ת)משקיע פוטנציאלי 22/12/2021 18:17הגב לתגובה זו

- 1.ג'וני 22/12/2021 14:49הגב לתגובה זומצד אחד אמיטק תחזיק פחות אקסס ומצד שני פריורטק תחזיק יותר אמיטק. יוצא לי עשן מהאוזניים

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.