לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

לקראת פתיחת שבוע המסחר האנליסטים מסתכלים על האינפלציה כגורם מרכזי בהשפעה-השלכה על השווקים. להערכתם, האינפלציה עשויה לעלות בגלל מחירי האנרגיה העולים, דבר שעשוי להקדים את עליית הריבית.

במהלך השבוע יתפרסמו דוחות כספיים של חברות מרכזיות. נטפליקס NETFLIX תפרסם דוח כספי ביום שלישי הקרוב (אחרי הסגירה) והציפיות הן לדוח טוב גם בזכות הסדרה - משחק הדיונון (הרחבה כאן). טסלה TESLA INC תפרסם דוח ביום רביעי (אחרי הסגירה). האנליסטים מצפים לרווח של 1.5 דולר למניה (המניה נסחרת ב-844 דולר) על הכנסות של 13.5 מיליארד דולר. אלא שבשני הרבעונים האחרונים החברה הכתה את הציפיות (הכתה את תחזית הרווח בכ-30% בממוצע), כך שנראה שהשוק מצפה להפתעה חיובית גם הפעם. זאת ועוד - נתוני המסירות של טסלה בחודשים האחרונים היו טובים.

מפרסמות נוספות השבוע יהיו - ג'ונסון אנד ג'ונסון JOHNSON & JOHNSON בשלישי (לפני תחילת המסחר), וריזון VERIZON ברביעי (לפני תחילת המסחר), IBM INTERNATIONAL BUSINESS MACHINES ברביעי (אחרי הסגירה); AT&T AT&T INC בחמישי (לפני הפתיחה) ואינטל INTEL CORPORATION בחמישי (אחרי הסגירה).

גאות במחירי האנרגיה - סכנה

דר' גיל בפמן, הכלכלן הראשי של בנק לאומי ודודי רזניק, אסטרטג הריביות של לאומי שוקי הון, טוענים כי "לא מן הנמנע שהשווקים עדיין לא תמחרו באופן מלא את כל קשת האפשרויות לשנה הקרובה בכל הקשור לאינפלציה, התמשכות מצב של צווארי בקבוק, התממשות גורמי סיכון, ותגובת המדיניות של הבנקים המרכזיים המובילים כחלק מראשיתו של תהליך נורמליזציה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

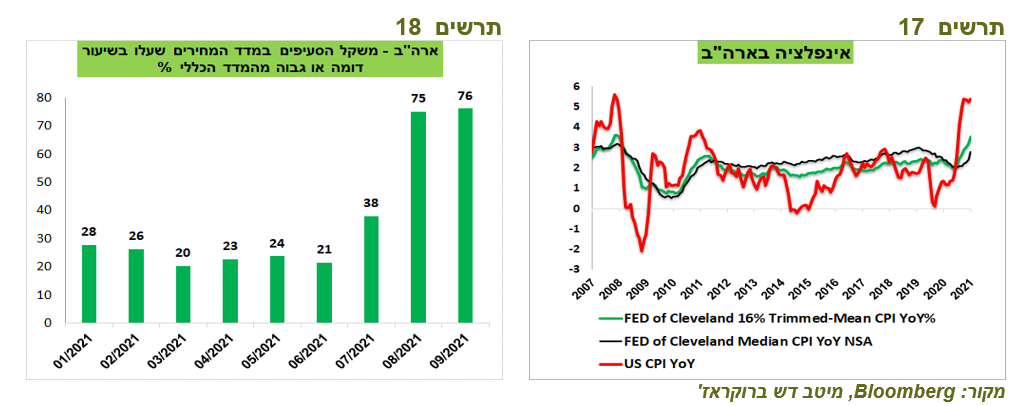

"העלייה בסביבת האינפלציה בארה"ב נמשכת, ו נראה שבטווח הקרוב לא צפויה התמתנות משמעותית, אם בכלל, בסביבה זו. ככל שגל התחלואה הנוכחי יפחת, זה ישפיע על התאוששות הביקוש לשירותים ועליית המחירים. במקביל, המחסור המחודש בכלי רכב חדשים יביא ללחץ מחודש כלפי מעלה על מחירי הרכב המשומש. סגירת מפעלים בווייטנאם תפעיל לחץ כלפי מעלה על מחירי ההלבשה בחודשים הקרובים. בנסיבות אלו, קשה לראות את האינפלציה בארה"ב, שעשויה להסתכם בכ-5%-6% השנה, יורדת ליעד של 2% בעתיד הנראה לעין.

בפמן ורזניק מעריכים כי "נראה שעליית מחירי האנרגיה תרמה כ-70% מן ההאצה באינפלציה בכלכלות המתקדמות בשנה האחרונה. מדובר לא רק בתרומת העלייה במחירי הנפט, אלא בתרומה משמעותית נוספת של עליית מחיר הגז הטבעי וחומרי אנרגיה נוספים. השפעת התייקרות הגז הטבעי צפויה להיות מודגשת באינפלציה בגוש האירו. מחירי האנרגיה מגיעים עתה לשיאים שמזה מספר שנים לא נראו.

"הקשר המדויק בין מחירי האנרגיה לבין המחירים של סחורות אחרות, תלוי בעצימות האנרגטית בתהליך הייצור וגם הגורמים המשותפים בגורמי הביקוש הבסיסיים. תחום המתכות הוא משתמש כבד באנרגיה, המהווה 10% מצריכת האנרגיה העולמית והרוב הוא בשל ייצור הפלדה. נדרשת גם מידה רבה של אנרגיה לשינוע ולהפצת מתכות תעשייתיות. הביקוש למתכות תעשייתיות ואנרגיה הוא מחזורי ומתאים בדרך כלל לפעילות התעשייתית הגלובלית. יחסית לקשר ההיסטורי המוכר, עוצמת עליית מחיר הפלדה בחודשים האחרונים חריגה וייתכן שמעידה על OVERSHOOTING.

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

"האנרגיה מהווה גם חלק גדול מעלויות הייצור של רוב הסחורות החקלאיות בצורה של שימוש בדלק כגון בנזין ודיזל, המשמשים בתהליכי שתילה, דישון וקציר של יבולים, כמו גם ההובלה שלאחר מכן. האנרגיה משמשת בתהליך ייצור והפקה של כימיקלים חקלאיים כגון חומרי הדברה, המיוצרים באמצעות נפט ומוצריו. חלק מן הדשנים, כמו דשן על בסיס חנקן, מופק תוך שימוש בגז טבעי. בנסיבות האלה, האינפלציה עדיין צפויה להישאר גבוהה יחסית בעתיד הנראה לעין, זאת בעיקר עקב ההשפעות הישירות והעקיפות המתמשכות של עליית מחירי האנרגיה. בעוד שהשפעת העלייה במחיר האנרגיה על האינפלציה צפויה להתרסן בהדרגה בשנה הבאה, בעיקר כתלות במידת ההרחבה של ההיצע על ידי אופ"ק, רוסיה, ארה"ב ומפיקות אחרות, החשש הוא שהמחסור בכוח אדם יהיה בעל השפעות מתמשכות יותר על האינפלציה וזאת בעיקר בארה"ב, בריטניה, אוסטרליה וקנדה".

עוד הם מעריכים כי "נראה שהמדיניות המוניטרית המרחיבה לא תרמה עדיין להאצה גדולה של האינפלציה, אך האפשרות הזו קיימת בהמשך, זאת כתלות בצעדי המדיניות הבאים. לא מן הנמנע שהשווקים עדיין לא תמחרו באופן מלא את כל קשת האפשרויות לשנה הקרובה בכל הקשור לאינפלציה, התמשכות מצב של צווארי בקבוק, התממשות גורמי סיכון, ותגובת המדיניות של הבנקים המרכזיים המובילים כחלק מראשיתו של תהליך נורמליזציה".

גם אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש מתייחס בסקירתו לאינפלציה כגורם סיכון - "סביבת האינפלציה במשק ממשיכה להתרחב. תחזית האינפלציה נותרה על 2.2%. הרכישות החוזרות של אג"ח ע"י משרד האוצר יחד עם המשך הרכישות ע"י בנק ישראל ופדיון ענק בחודש נובמבר מייצרים לחצים לירידת תשואות. אולם, מנגד הריבית והאינפלציה צפויות לפעול לעליית תשואות. בסה"כ, כיוון התשואות לעלייה.

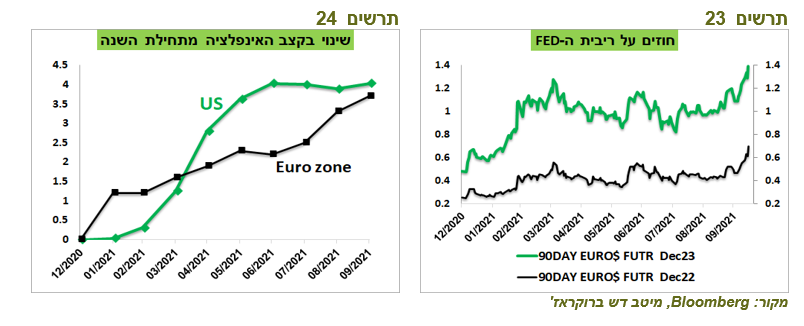

החוזים מבטאים העלאות ריבית

"החוזים על ריבית ה-FED כבר מגלמים חמש העלאות ריבית עד סוף 2023", מעדכן ז'בזינסקי , "הסיכון לעלייה באינפלציה באירופה אף גבוה יותר מאשר בארה"ב. תגובת שוק האג"ח האמריקאי לעלייה בציפיות הריבית מעידה שה-FED עדיין לא 'מאחורי העקום'".

ולגבי שוק המניות אומר ז'בזינסקי - "עליות שערים בשוק המניות האמריקאי תוך עליית ציפיות ריבית משקפות שהוא יוכל להתמודד עם ריבית עולה, במידה ותהיה מבוקרת תוך המשך צמיחת המשק.

"קיים סימן חיובי – שוק המניות לא נבהל מעליית ריבית ה-FED. מספר סיבות תרמו לעליות שערים בשוק המניות: המשך ירידה בתחלואה בארה"ב, אסיה ומרבית המדינות באירופה מבשר על סיום אפשרי של המגפה.

תחילת עונת הדוחות בארה"ב ש"הייתה בסה"כ חיובית. המרחק של S&P500 מהשיא (כ-1.4%) אינו משקף מצבן של רוב החברות הכלולות במדד. גם אחרי העליות בשבוע האחרון, 81% מהחברות נמצאות במרחק יותר גדול מהשיא מהמדד עצמו, כאשר המרחק הממוצע עומד על כ-9.3%.

"התגברות קצב עלייה של מדד המחירים ליצרן מביאה בשורה חיובית לרווחיות החברות. לאורך שנים קיים קשר הדוק בין השינוי במדד המחירים ליצרן (מחירי המכירה של החברות) לבין רווחיות החברות במדד S&P 500. אולי הנקודה החיובית החשובה ביותר היא שעליות בשוק המניות התרחשו במקביל לעלייה משמעותית בציפיות לריבית ה-FED. התפתחות זו מבשרת ששוק המניות לא נרתע מאפשרות של עליית ריבית, כל עוד היא מבוקרת ומתרחשת בד בבד עם המשך שיפור בצמיחת המשק.

"שורה תחתונה: אנו ממליצים על חשיפה בינונית לאפיק המנייתי. בארה"ב אנו ממשיכים להמליץ להתמקד בהשקעה בחברות שעיקר פעילותן מוטה למשק האמריקאי.

- 5.צחי 18/10/2021 11:48הגב לתגובה זוכמו שנאמר נגמר הסוס זמן פוטים תותים

- 4.כפי שציינתי אתמול זמן שורט ופוטים (ל"ת)רוני 18/10/2021 11:47הגב לתגובה זו

- 3.אמרתי אתמול שלקחתי מלא פוטים ושורטים (ל"ת)רוני 18/10/2021 11:47הגב לתגובה זו

- 2.אלון 17/10/2021 21:13הגב לתגובה זובהובלת הטכנולגיה ...

- 1.אבשלום חום 17/10/2021 20:08הגב לתגובה זורמת התבטאות של כתה ג

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- מה מניע עיצוב משרד ב-5,000 שקל למ"ר?

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.