מה ההבדל בין מניה אמיתית כמו TLRY להיסטריית גיימסטופ?

וגם: איך לפתח תודעה של הצלחה, מה הן אפשרויות ההשקעה בטכנולוגיות מזון והאם השוק הולך דווקא למהלך עליה נוסף?

היום חייבים להתחיל עם כוכבת השבוע שעבר TLRY. להבדיל מ-GME כאן יש סיפור כלכלי מעניין והמניה הוצגה כאן כרעיון אטרקטיבי. בטווח הארוך היא יכולה להגיע אל הרמות אליהן טיפסה בשבוע שעבר. אל הסיפור הכלכלי נוספו דרמות השוק אליהן הורגלנו של סחיטת שורטיסטים, עובדה שהניבה הזדמנויות מסחר.

ענף המריחואנה עובר עכשיו לשלב המכירות - רווחים - הכנסות עם רוח רגולטורית אוהדת (אליו מצטרף ענף הרפואה הפסיכודלית בו ניתן להשקיע באמצעות קרן הסל PSYK הנסחרת בבורסת NIO הקנדית).

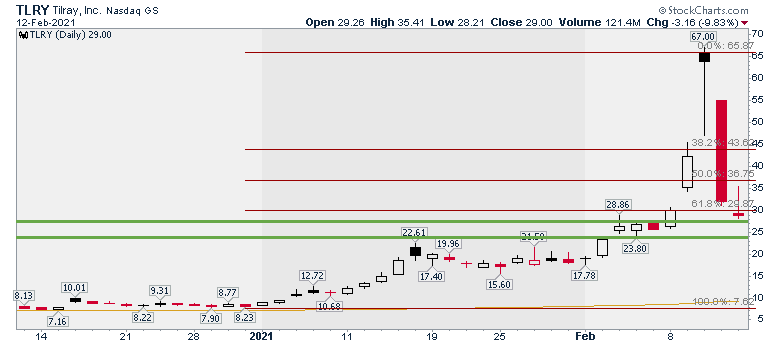

העליה החדה של TLRY והירידה שלה בחזרה על אזור ה-29 דולר אפשרו מימוש רווחים מהיר ומאפשרים עכשיו איסוף מחודש של המניה. כל יסודות הפוטנציאל הכלכלי נשארו רלבנטיים ולכן צריך להפריד בין אירועי השוק ובין מניות שסתם משחקים איתן לבין מניות (או סחורות כמו מתכת הכסף) שהכיוון הכללי, טכני-עסקי, שלהן הוא חיובי ולפעמים אנחנו מקבלים לגביהן בוסט מסיבות ספקולטיביות. לפיכך אני חושב שכפי שלא צריך לפחד לקנות את ה-Silver ברמות האלו, לא צריך לפחד לקנות את TLRY בכפוף למעקב אחרי התייצבות המחיר שלה וביחוד אחרי שנראה חזרה למגמת עליה (בהנחה שזו לא תהיה קפיצה חדה של 50% בפתיחת מסחר או משהו...). צירפתי עבורכם גרף ובו סימנתי את אזור התמיכה.

- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

מעניין יהיה לעקוב אחרי TLRY השבוע ויש כאן משחק מנטאלי מאוד מעניין ביננו לבין הבנת השוק וביננו לבין עצמנו וקבלת החלטות נקיות מרגשות, פחדים ודפוסים לא רלבנטיים כמו למשל המקרה של GME שבו לא היתה הצדקה למחיר המנופח (לדעתי לפחות...).

באזור הזה של שילוב בין עסקים לספקולציות בשוק ההון אניח לפניכם עוד שלוש מניותֿ:

מתחום הכסף - AG

מתחום ה-5G - מניית NOK

ועוד שתי מניות שכדאי לעקוב אחריהן: MAC ו-KODK.

גרפים ועדכונים נשאיר למאמר הניתוח הטכני של יום רביעי. תעשו קצת שעורי בית...

טכנולוגיות מזון

פניתי אליכם בשבוע שעבר לעזרה בדבר רעיונות להשקעה בתחום. שני קוראים הרימו את הכפפה:

הרעיון הראשון לבחינתכם הוא חברת ההשקעות שמשקיעה בחברות מהתחום שנקראת אגרונומיקס (ANIC). המניה נסחרת בבורסת לונדון דרך עושה שוק כך שהסחירות לא גבוהה ולא מהירה. לכן צריך להתייחס אליה כאל השקעה ארוכת טווח כי סביר שגם היציאה לא תהיה מהירה. שגר ושכח אם בחנתם והחלטתם להשקיע.

המידע השני שקבלתי הוא ביחס ל-ETF מהתחום: Rize Food ETF (FOOD.L). תוכלו לקרוא על הקרן ועל התחום כאן, ופה תוכלו ללמוד על 10 האחזקות הגדולות של הקרן ודרכן לבחון מניות נוספות.

- רואה החשבון שניצח את מס הכנסה - ולמה זה חשוב לכם?

- טופס הפנסיה שעלול להפוך למוקש מס

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- טופס הפנסיה שעלול להפוך למוקש מס

כפי שעדי ברזילי ואנוכי הצגנו בפינת המשקיעים החדשים שלנו, אתרי קרנות סל הן מקור מצוין לחקור ענף ולמצוא רעיונות מעניינים. אני עוד מנסה לברר את סוגית הסחירות של הקרן עצמה. וגם אתם כמובן מקור מצוין. מרגש לדעת שאתם קוראים וטורחים לתרום מתחומי הידע. מי שמעוניין בקרדיט שמי מוזמן לציין זאת במיל ואתן בשמחה!

כפי שתראו האחזקה הגדולה ביותר של הקרן היא BYND. מבחינת הגרף BYND נראית אטרקטיבית. מעל תמיכה עם סימני תפנית למעלה. עוד רעיון השקעה בתחום המזון, אם כי הפעם לא המתוחכם אלא הטבעי והבריא הוא מניית FDP. החברה משווקת פירות טריים ברחבי העולם. מצב טכני מעניין.

הגנות 101

כידוע לכם, האסטרטגיה שאנחנו מפעילים כרגע היא שילוב בין ניצול הזדמנויות בשוק והגנות על התיק. קורא שאל אותי מה המינון הראוי להגנה באמצעות UVXY, קרן הסל שממונפת פי 1.5 על מדד ה-VIX. לפני שאשיב אניח כאן את מגוון אפשרויות ההגנה על התיק כך שיהיה לנו בסיס לשיחה בהמשך.

1. מזומן. זוהי ההגנה האולטימטיבית ולעיתים כדאי לנקוט בה. אין תחושה טובה יותר מלראות שוק מתרסק כשאתם בפוזיציית מזומן.

2. אופציות מכר. העלות ומידת ההגנה תלויה באחוז ההפסד שאתם מוכנים לספוג.

3. נכסים שיכולים לעלות בשוק יורד כמו זהב. לא תמיד זה עובד ולעיתים הצורך בכסף גורר מימושים גם שם.

4. קרנות סל הפוכות (שורט על מדדי מניות).

5. קרנות סל על ה-VIX ו/או אופציות CALL על ה-VIX.

היתרון עם האפשרות החמישית היא שבימים של צלילה של המדדים ה-VIX יכול לעלות עליה תלת ספרתית. אם אתם הולכים על קרן ממונפת כמו UVXY אזי פוטנציאל העליה יהיה חד יותר. עובדה זו מאפשרת לנו להקצות סכום קטן יותר למרכיב ההגנה בהשוואה לאפשרות של קרנות שורט. כמובן שאם השוק מדשדש או עולה UVXY נשחקת.

על השאלה כמה להחזיק UVXY לא ניתן לענות באופן חד משמעי. זה תלוי כמה השוק ירד, כמה המניות שלכם ירדו ומה תהיה תגובת ה-VIX. אם נניח שהשוק ירד ב-20%, המניות שלכם ירדו 30% וה-VIX יעלה 100% אזי אם יהיה לכם תיק של 100000 דולר עם 80% מניות ו-20% UVXY על המניות תפסידו כ-24 אלף דולר ועל ה-UVXY תרוויחו כ-30 אלף דולר ותהיו בסדר. מכאן תעשו אתם את האומדנים שלכם. ישנם עוד הרבה משתנים כמו מה תעשו עם המניות כשיתחילו לרדת (אולי תמכרו עם פקודות הגנה) וגם באיזה מהירות השוק ירד (ישפיע על ה-VIX).

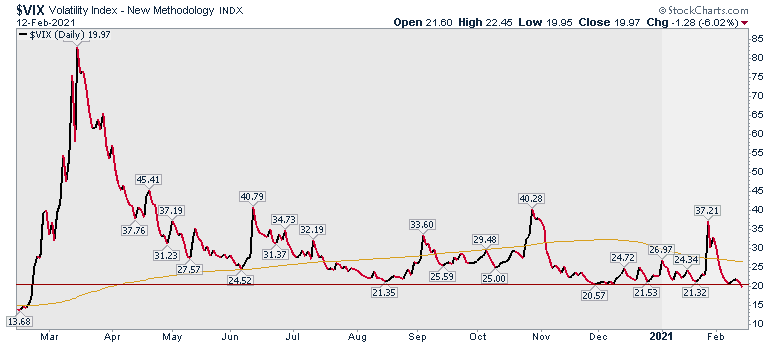

טכנית, נראה שה-VIX מנסה לפרוץ את רמת התמיכה כלפי מטה במקביל לניסיון פריצה של ה-S&P500 כלפי מעלה. אם הניצוץ הזה יימשך ביום שלישי, יכול להיות שנקבל גל עליות שערים משמעותי כך שאם אתם לא בעניין של הגנות קבועות אלא של ״סיכון מחושב״ (הגנות כאשר אתם חושדים באפשרות ירידה מרמות שיא / פריצה של רמות תמיכה וויתור על הגנות כאשר אתם מזהים מגמת עליה, מה שיקרה ביום שני יהווה קריאת כיוון שחשוב לשים אליה לב. הדגשתי את כל הפסקה הזו משום שלמרות שהיא מגיעה כהערת אגב לפרק הלימודים על הגנות, היא מאוד חשובה ברמת השוק.

המרכיב המנטאלי

להרוויח כסף ולשמור עליו זה לא רק עניין של מניות והגנות. זה עניין של ניהול מנטאלי. בכל יום אפשר להרוויח הרבה כסף בבורסה. בכל יום יש מניות יורדות ועולות ומגוון רחב של אסטרטגיות להרוויח מהן. בכל יום יש מי שמפסידים ומי שמרווחים. האם הבורסה אחראית לכך? כמובן שלא. מניות ומדדי מניות הם וירטואליים. תנועתם מבטאת את התודעה הקולקטיבית של המשקיעים. היכולת לזרום עם התנועה שלהן היא תודעת ההצלחה של המשקיע.

לשם כך יש לאמן את התודעה שלנו. האימון כולל שלושה מרכיבים:

1. ניקוי רעשים, הטיות, דפוסי עבר (ראו הדיון שלנו בהשוואה בין TLRY ל-GME), רגשות לא מועילים.

2. שימור המוטיבציה להצלחה ולרווח. לפעמים התודעה מתעייפת. גם אחרי רווחים גדולים וגם אחרי הפסדים גדולים. יש לשמור על מה שנקרא בבודהיזם ״מאמץ נכון״. מכיוון שתמיד יהיו גם הפסדים, אם לא נקפיד על מוטיבציית הרווחים ונרוויח מספיק כסף, ההפסדים, שמגיעים גם בלי עזרתנו, יאכלו אותנו.

3. ראיה והבנה נכונה של זרם התודעה הקולקטיבי של המשקיעים. כפי שאנחנו זורמים כאן עם ה-FOMO-YOLO ולמרות חששותיי מהשוק מנסים להרוויח ממניות כמו TLRY נצטרך להמשיך לחפש את זרמי התודעה הקולקטיבית של המשקיעים באופן קבוע. הניתוח הטכני הוא כלי מרכזי והתגובות והרעיונות שאתם שולחים לי הם נדבך חשוב.

אם תרצו - מודל נמ"ר: ניקוי, מוטיבציה, ראיה. כך לא תשכחו את זה..

כפי ששמתם לב, אנחנו מתפתחים ביחד. התחלנו עם "בלוגסטריט", הרחבנו לניתוח טכני, המשכנו לשילוב רעיונות ותשובות לשאלות שלכם ולפני שבועיים עדי ברזילי ואנוכי השקנו פינה מצולמת למשקיעים החדשים.

היום נוסיף את נדבך ההתפתחות המנטאלית. לצורך כך תחבור אלינו ענת ארדיטי פוגל, פסיכולוגית ארגונית מהטובות שאני מכיר. ביחד ניתן מענה גם לכם, המשקיעים הפרטיים, וגם לכם מנהלי ההשקעות המקצועיים ומנהלי חברות ההשקעות שחייבים לשמור על תודעת ההצלחה בתהליך ניהול ההשקעות בארגון וגם על תודעת קשרי הלקוחות. אז הנה מה שענת כתבה לנו להיום בהקשר למה שדברנו כאן.

המוח הוא לא (תמיד) חבר

אני יודעת שלרובינו זו אמירה לא פשוטה ביחוד לאנשים שבדימוי העצמי שלהם מגדירים את עצמם כחכמים או חכמים פלוס. מזמינה אתכם לעשות ניסוי קטן:

היכנסו לחדר עם אנשים (מאתגר קצת בימי קורונה, יודעת) או לקבוצת וואטסאפ/ טלגרם בה אתם פעילים ובקשו מאנשים להרים יד אם הם חושבים שהאינטליגנציה שלהם מעל הממוצע. מה לדעתכם תהיה התוצאה? נכון. רוב האנשים, ברוב החדרים, קבוצות ופורומים יעידו על עצמם שהאינטליגנציה שלהם היא מעל הממוצע. אז, אתם בטח שואלים, מי נמצא מתחת לממוצע?

לתופעה הכל כך אנושית הזו קוראים אשליית העליונות. אנשים מעריכים את היכולות שלהם כגבוהות מיכולות של אנשים אחרים.

המוח הוא לא (תמיד) חבר. הוא לא תמיד יודע להעריך את היכולת שלנו בצורה מדויקת. הבעיה כמובן היא שאם אנחנו מעריכים הערכת יתר את יכולת ההשקעות שלנו אנחנו עלולים לקחת סיכונים לא ראויים או להגיע לתוצאות ירודות, כאלו שבעלי יכולת גבוהה ״אמיתית״ היו נמנעים מהם.

אפקט דאנינג־קרוגר הוא הטיה נוספת המתארת תופעה בה חסרי ידע יעריכו את יכולתם כגבוהה בתחום למשל בגלל ש"אני לא יודע מה שאני לא יודע" (לדוגמה: הערכה עצמית של הביצועים בשוק מבלי להכיר את פוטנציאל הסיכון ומרכיב המזל). בעלי ידע גבוה יכולים לטעות ולחשוב שאחרים יודעים את מה שהם יודעים, וכך מעריכים את עצמם בטעות כבעלי יכולת נמוכה יחסית. הם גם מודעים לרוחב היריעה של התחום אותו הם מכירים היטב ולחלקו היחסי של הידע שלהם במרחב הזה.

לכן, בשביל להימנע מסיכונים מנטאליים אבדוק את מצב ההערכה העצמית שלי לגבי היכולת שלי כמשקיעה (שדרך אגב, כמו שאר מצבי הרוח הוא משתנה, בין היתר על פי הביצועים שלי בכל רגע נתון). גם לכם כדאי לדרג את היכולת שלכם בניהול תיק השקעות. תחילה, העריכו אם היא גבוהה, נמוכה או בינונית. אחר כך, השוו את עצמכם למדד ייחוס רלוונטי. יכולת גבוהה תבוא לידי ביטוי בתשואה גבוהה יותר וסטיית תקן קטנה יותר.

אפשר ליצור באקסל גרף של שווי התיק שלכם ולהשוות אותו בעין (או סטטיסטית) לגרף של מדד הייחוס. האם אתם עולים יותר בעליות ויורדים פחות בירידות? האם בירידות חדות לתיק שלכם יש בלימה טובה יותר? האם האיכות הזו חוזרת על עצמה שוב ושוב? כך למעשה תציבו מראה לביצועים שלכם ותבדקו האם אתם מעריכים נכון את היכולות שלכם. אם תגלו הערכת יתר, סביר שגם התיק שלכם מסוכן יחסית ושהביצועים לאורך זמן יהיו פחות טובים ממה שאתם חושבים. הערכת יתר גם מפחיתה מוטיבציה ללמוד ולהשתפר וגם בכך גלום סיכון מנטאלי. לכן, כדאי תמיד להמשיך ללמוד ולהשתפר. זהו כלי מהותי בניהול סיכונים ושיפור ביצועים.

תודה לענת, היא תמשיך לשמור עלינו. ואתם תשמרו על עצמכםֿ. [email protected]

כותב המאמר הינו זיו סגל, העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטאלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

- 11.דחליל 21/02/2021 12:54הגב לתגובה זוamateur

- 10.מתחבר למה שאמר כהנמן - מה שיודעים זה מה שיש ועל כך 16/02/2021 01:45הגב לתגובה זומתחבר למה שאמר כהנמן - מה שיודעים זה מה שיש ועל כך לא מעט נוטים להסתמך

- 9.רק אינטרקיור (ל"ת)משקיע 15/02/2021 22:45הגב לתגובה זו

- 8.מענין.אמשיך לעקוב (ל"ת)סמי 15/02/2021 16:28הגב לתגובה זו

- 7.מיכל 15/02/2021 16:19הגב לתגובה זוהכתב המלומד דיבר על טילריוהציג תרשים בו ציין אזורי תמיכה..מה לעשות ולא כולם מבינים בה מדובכר? הצי תרשים והלך..אולי כבודו יסביר??ובשורה התחתונה לקנות?

- 6.זי"פ 15/02/2021 16:12הגב לתגובה זושמתמטית הרוב אכן יכול להיות חכם יותר מהממוצע...

- 5.יה 15/02/2021 14:02הגב לתגובה זוקודם כל אנחנו זמינים יותר לישראל. יש לנו נדלן, הייטק, תעשייה, אנרגיה, אופנה, בנקים, אשראי ועוד ועוד.

- 4.לרון 15/02/2021 12:03הגב לתגובה זואחרת תעמוד ב"תור",QUE ,גם טעות שלי KRTX זה פסיכיאטריה

- 3.לרון 15/02/2021 11:59הגב לתגובה זומסובך!לך על פשוט,הערכת מחיר וגובהו,ה FOOD ETF מכיל את DE עליה הרווחתי כבר 200% ,אגרונומיקס עלתה כבר מ 5$ ופסיכולוגית ,בא לך להשקיע לרוב זה לא הזמן,אני קונה לרוב את מה שאחרים "זורקים" ובעיקר בשפל,עוד פסיכולוגיה מומלצת KRTX

- 2.דן 15/02/2021 11:52הגב לתגובה זוהרבה היגיון והרבה ידע בכתבה

- 1.

פנסיה (גרוק)

פנסיה (גרוק)קיבוע זכויות: טופס הפנסיה שעלול להפוך למוקש מס

מה שנראה כמו טופס ביורוקרטי מול מס הכנסה, עשוי להיות צומת קריטי שיקבע אם תיהנו מפטור של אלפי שקלים בחודש, או שתשלמו מס מיותר לכל החיים. בקיבוע זכויות, כל סימון קטן מתורגם לכסף גדול, וכל טעות עלולה להצטבר למאות אלפי שקלים שאבדו. דרך מקרים אמיתיים מהשטח

מתברר איך איחור, סיווג שגוי או בחירה שנשמעה זהירה, הפכו לפגיעה כלכלית כבדה. ומנגד, איך תיקון בזמן יכול להפוך את הטופס למנוע של החזרי מס

קיבוע זכויות הופך להיות נושא חם בתחילת 2026. מינואר ממשיכה הרפורמה שהוחלט על תיקון המתווה שלה, שלפיה הפטור ממס על קצבאות הפנסיה יעלה בהדרגה עד 67% באופן הדרגתי. במקום קפיצה אחת ב‑2025. כל פעימה (כולל זו של 2026) מגדילה עוד קצת את הפטור החודשי, אבל מי וכמה ייהנו בפועל? זה נקבע דרך קיבוע הזכויות (טופס 161ד) שבאמצעותו מנצלים את ההטבה.

מי שהגיע לגיל פרישה וגם מקבל פנסיה נדרש להחליט איך לחלק את הפטור בין קצבה חודשית לבין משיכות הוניות (פיצויים, היוון תגמולים, תיקון 190). ההחלטות האלה נעשות דרך קיבוע זכויות, והן כמעט בלתי הפיכות. בפנסיה של 20–30 אלף ש״ח בחודש, כל אחוז פטור נוסף מתורגם לעשרות אלפי שקלים לאורך החיים, כך שהגדלת הפטור מ‑52% ל‑67% היא "אירוע הון" של מאות אלפי שקלים, אבל רק אם הקיבוע בנוי נכון. שגיאה בקיזוז פטורים, בהיוון או בסיווג מענקי פרישה "אוכלת" חלק מההטבה בכל אחת מהפעימות של הרפורמה. במילים אחרות, אתם יכולים להרוויח עשרות אלפים או להפסיד עשרות אלפים ואפילו יותר - אז שווה להכיר את הנושא:

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- כמה מס משלמים על פנסיה ואיך אפשר לחסוך במס?

- המלצת המערכת: כל הכותרות 24/7

טופס אחד, איחור קטן, ובלי לשים לב השארתם לקופת המדינה מאות אלפי שקלים מהפנסיה שלכם. כל זה קורה בקיבוע זכויות - הליך שרוב הפורשים בטוחים שהוא טכני, אבל בפועל הוא אחת ההחלטות הכלכליות הגדולות ביותר בחיים. מי שמתייחס אליו כאל עוד טופס למס הכנסה, מגלה לפעמים מאוחר מדי ששילם מס על כסף שיכול היה להיות פטור לחלוטין.

רואה החשבון שניצח את מס הכנסה - ולמה זה חשוב לכם?

רבבות חברות ועסקים נכנסו תחת חבות מס לפי שיעור המס השולי - זה התחיל בחברות ארנק, אבל רשות המסים הכניסה השנה במסגרת חוק הרווחים הכלואים היקף אדיר של עסקים; פסק דין שמתייחס למצב לפני החוק החדש מספק תובנות איך בית המשפט בודק אם מדובר בחברת ארנק או לא?

פסק דין ראשון שהגיע לבית המפשט בנושא "חברת ארנק" הוא חשוב להבנה איך השופטים מתייחסים לסוגיות האפורות, אבל לפני שנתעמק בפסד הדין הזה, על מה בעצם מדובר? חברות ארנק הן חברות שמס הכנסה רואה בהן צינור מלאכותי להעברת כספים מהלקוחות למספק השירות, עם תחנה בדרך - החברה עצמה. בעל החברה מעדיף פעילות תחת חברה כי אז ההכנסות ימוסו לפי שיעור מס חברות - 235 ולא לפי שיעור המס השולי שלו - לרוב מעל 50%.

רשות המסים רצתה לחסום את תכנון המס הזה וקבעה הוראות למיסוי חברות ארנק, כשלפני שנה חוקק חוק שקשור גם לחברות ארנק במסגרת חוק הרווחים הכלואים. במסגרת החוק החדש המעגל התרחב ורשות המסים הכניסה לסל של חבות לפי מס שולי גם חברות שהן לא חברות ארנק קלאסיות עם תנאים מסוימים.

לאחרונה התפרסמה סנונית ראשונה של פסיקה של ביהמ"ש המחוזי בבאר שבע של כב' השופטת יעל ייטב בנושא "חברות ארנק" (פס"ד אמיר נוריאל (ע"מ 28848-04-22)). צפוי שיהיו פסקי דין נוספים, שכן ישנם מספר תיקים בנושא שנמצאים בדיונים בבתי המשפט.

נדגיש שוב כי, פס"ד מתייחס לנוסח הסעיף לפני הרחבתו במסגרת חקיקה גם להכנסות נוספות לרבות "הכנסה מפעילות עתירה יגיעה אישית" אשר יכולה לחול על כמעט כל סוגי העסקים הפועלים במדינת ישראל. עם זאת, ביחס לסוגיות שנדונו בפס"ד ישנה רלוונטיות גם לנוסח החדש של הסעיף ולפרשנות שמעניק ביהמ"ש להוראות הסעיף ובעיקר לקביעת ביהמ"ש ביחס לפרשנות ולעמדת מס הכנסה.

- מיסוי חברות ארנק ב-2025: הכסף על השולחן

- החשד: רואה החשבון השמיט הכנסות ושיקר - מה עשתה רשות המסים?

- המלצת המערכת: כל הכותרות 24/7

מס חברות או מס שולי - הבדל של 24% בשיעור המס

מדובר בפס"ד מחוזי ולא עליון, ולפיכך אין הוא מהווה הלכה מחייבת, אך הוא מהווה אבן דרך חשובה ביחס לפרשנות של הוראות סעיף 62א לפקודה. עיקר המחלקות בפס"ד סבבה סביב הסוגייה - האם יש לראות את ההכנסות של חברת "נוריאל יועצים בע"מ" אשר מר אמיר נוריאל רואה חשבון בעיסוקו הינו בעל המניות היחיד בה, כהכנסות שמיוחסות אליו באופן אישי בהתאם לדין החל על "חברות הארנק", המשמעות המיסויות הינה - האם ההכנסה השוטפת שלה החברה תחויב בשלב הזה במס חברות או שמא תיוחס ההכנסה כהכנסה אישית של מר נוריאל באופן אישי ותחויב במס שולי החל על יחדים. (נציין כי, ההפרש הינו תוספת מס מיידית של כ- 24%).