מדוע נגיף הקורונה הוא "חלום בלהות" עבור מקבלי ההחלטות בפד'?

לאחר שהמדדים המובילים בוול סטריט השלימו את השבוע הגרוע ביותר מאז המשבר הכלכלי של 2008, המדדים מנסים לתקן ב-2 ימי המסחר האחרונים, כאשר הטריגר העיקרי הוא צפי לתמריצים חדשים מצד הבנקים המרכזיים. אך האם הכלים המוניטריים אפקטיביים במקרה הנוכחי? כלל לא בטוח שהורדת ריבית לא תגרום לנזק גדול.

במקביל לחששות מהאטה הכלכלית בעולם, הריצה אל אגרות החוב של ארה"ב נמשכת גם היום: התשואה על אגרות החוב ל-10 שנים יורדות לרמה של 1.07% בלבד – שפל כל הזמנים. במקביל, ירידה חדה מתרחשת גם באגרות החוב הקצרות (T-BILL), כאשר התשואה ל-3 חודשים עומדת על 1.18% בלבד.

בסיטואציה הנוכחית, הפד' למעשה עובד "פול גז ניוטרל". הפד' מבצע רכישות של T-BILL לתקופה של עד שנתיים בהיקף של 60 מיליארד דולר. עסקאות אלו מבוצעות עם הדילרים הגדולים בארה"ב (primary dealer), כאשר הרעיון הוא שבנקים אלו יעבירו את הנזילות לשאר הגופים הפיננסים. בסיטואציה בה הריבית לתקופה של 3 חודשים עומדת על 1.18%, עדיף לדילרים להפקיד את הכסף שהם מקבלים מהפד' בחשבונות הפד' ולקבל את ריבית ה-IOER שעומדת היום על 1.6% (ריבית ללא סיכון). גם לשאר הגופים הפיננסים, שהם לא ה-primary dealer אך עם גישה לפד', משתלם כעת יותר להפקיד את הכסף בחשבון הפד' ולקבל 1.5% ללא סיכון מאשר להלוות אותו בשווקים.

ובמילים פשוטות: גם אם הפד' מודיע היום על השקת תוכנית רכישות בהיקף של טריליון דולר, כמות הכסף בשוק לא תשתנה משמעותית. כל כסף שיוזרק לשוק יוחזר בצורה די מיידית אל חשבונות הפד'. יותר מכך, כל הזרקה של נזילות ע"י הפד' מורידה עוד יותר את התשואות לטווחים אלו (ביקוש עולה--> תשואה יורדת), והסיטואציה שתוארה כאן רק מחריפה.

- חושבים שהריבית בארה"ב גבוהה? זה היום שבו היא טיפסה לשיא של 21%

- הפד חותך, טראמפ בוחר - השוק כבר מתמחר את יו"ר הפד הבא

- המלצת המערכת: כל הכותרות 24/7

הפתרון – הורדת ריבית מהירה

מסיבה זו, ברור לרוב המשקיעים בשווקים כי הפד' יצטרך להוריד בחדות. בגולדמן זאקס לדוגמה, מעריכים כי הפד' יוריד את הריבית כבר החודש ב-50 נק' בסיס לרמה של 1%-1.25% ובסה"כ ב-100 נק' בסיס עד סוף השנה (לכתבה המלאה).

עם זאת, לנוכח העובדה כי התשואות על אגרות החוב של ארה"ב לתקופה של שנה ושנתיים נסחרות מתחת לרף ה-1%, דיי ברור כי הורדת ריבית של 50 נק' מהירה לא מספיקה בשביל לייצב את שוק המימון.

אבל יש השלכות

אם הפד' אכן יבצע את מה שהשווקים מצפים ממנו, סקטור הבנקאות בארה"ב צפוי לספוג הפסדי עתק כתוצאה מירידה במרווח הריבית נטו (Net Interest Margin).

נציין הבנקים בארה"ב הציגו ירידה חדה בסעיף זה במהלך החודשים האחרונים של 2019. עם זאת, נראה בדוחות האחרונים נראה כי רוב המנכ"לים העדיפו לקבל את גישת הפד' כי ההורדות האחרונות היו "הורדות של ביטוח" למניעת האטה כלכלית.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

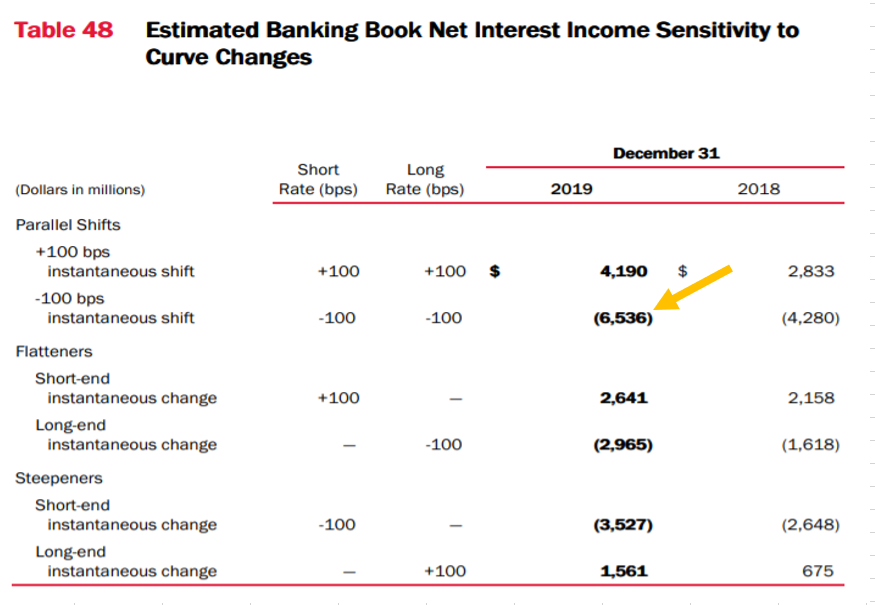

מבחינת הבנקים הגדולים בארה"ב, בנק אוף אמריקה (סימול:BAC) וולס פארגו (סימול:WFC) הם הבנקים הרגישים ביותר לירידה נוספת של הריבית. בנק אוף אמריקה מציין בדוחות האחרונים כי ירידה במקביל של העקומה ב-100 נק' בסיס ב-12 החודשים הקרובים צפויה לגרום לירידה של 6.5 מיליארד דולר בהכנסות מריבית. המצב בבנקים האזוריים, המיוצגים ע"י תעודת הסל KRE, הרבה יותר בעייתי.

דוח הרגישות של בנק אוף אמריקה בסוף דצמבר האחרון

בסיטואציה כזו, האם הבנקים יגדילו את האשראי לכלכלה הריאלית? התשובה לכך היא שלילית וניתן לראות כבר בחודשים האחרונים כיצד הבנקים מורידים חשיפה לסקטורים רבים (כמו האנרגיה). בעולם שבנוי על חוב, כאשר אין אשראי מהמערכת הבנקאית אין צמיחה.

מכשול נוסף עבור הפד' הוא העובדה כי כלל לא בטוח שהורדת ריבית אפקטיבית בסיטואציה של נגיף הקורונה. האם בעקבות הורדת ריבית הצרכנים בארה"ב יצאו לקניונים כאשר החשש מנגיף הקורונה עדיין קיים? כלל לא בטוח. בנוסף, חשוב לזכור כי אחת ההשפעות העיקריות של נגיף הקורונה היא בעיה בשרשרת האספקה מחוץ לארה"ב. הורדת ריבית כמעט ואיננה משפיעה על פרמטר זה.

ולסיכום, נראה כי הפד' במלכוד. הורדת ריבית כעת לגרום ליותר נזק מתועלת, אך הלחץ על הבנק לבצע מהלך כזה עולה בהתמדה. הורדת ריבית צפויה לפגוע בצורה משמעותית בסקטור הבנקאות ובכך להשפיע על מתן האשראי בשוק. במקביל, נראה שהתועלת במהלך שכזה מוגבלת מאוד.

- 5.אנשים לא חייבים לקנות בקניונים (ל"ת)שכחתם משהו 03/03/2020 04:26הגב לתגובה זו

- 4.סתם אחד 02/03/2020 19:56הגב לתגובה זועוד לא מאוחר לקנות זהב

- 3.צחי מנחם 02/03/2020 18:35הגב לתגובה זולא לדאוג תיראו היום ירוק 3 אחוז

- 2.העיקר שהםציעלו את השווקים (ל"ת)רפאל 02/03/2020 18:34הגב לתגובה זו

- 1.דוד אברהם כהן 02/03/2020 18:33הגב לתגובה זואולי תסביר את זה גם למר טראמפ

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.