הממשל האמריקני פועל, הדולר מגיב בעולם

במהלך כל שיחות הסחר עם סין, דאג הממשל האמריקני להבהיר כי לא יתפשר בסוגיית המט"ח, ודרש מהממשל הסיני להתחייב לא לבצע פחותים משמעותיים ביואן ולא לבצע עיוותים של שוקי המט"ח. הצעדים הקרובים של משרד האוצר האמריקני מאותתים כי הממשל האמריקני מווסת את שוקי המט"ח לא פחות מכל ממשל אחר.

כי שציינו בחודש האחרון (לכתבה המלאה), הממשל האמריקני צפוי להציף את השווקים בדולרים לקראת תחילת מרץ. מאז ה-12.2 החל הממשל האמריקני להפחית את כמות המזומנים בקופתו, כאשר התהליך צפוי להגיע לשיאו ב-3 הימים הקרובים. קופת המזומנים של משרד האוצר האמריקני עמדה בשישי האחרון על 310 מיליארד דולר, והיא צפויה לרדת לרמה של 230 מיליארד דולר עד יום שישי הקרוב. הכסף מקופת האוצר צפוי לעבור כעת לגופי האשראי שהממשל הלאים במהלך המשבר של 2008, ומשם למערכת הבנקאית האמריקנית. מדובר באירוע שצפוי להיות חיובי לרוב נכסי הסיכון בשוק, כאשר הריבית הבין בנקאית צפויה לרדת לשפל חדש.

קופת האוצר המעודכן ליום שישי האחרון, והצפי ליום שישי הקרוב

הדולר אינדקס (סימול:DXY) כבר מרגיש את ההשפעות, ונחלש בהתמדה מאמצע החודש. האירו מתחזק כעת ב-0.3% מול המטבע האמריקני, ונסחר ברמה של 1.139 דולרים לאירו. הלי"שט הבריטית מתחזקת ב-1.3% מול הדולר. היין היפני מתחזק ב-0.5%.

גרף הדולר אינדקס בשנים האחרונות: התערבות הממשל מונעת כעת פריצה של הדולר

- 1.מר גרבביץ אמר שהדולר הוא המלך ויעלה ל 3.8 טעה שוב ? (ל"ת)אבל המומחה שלכם 26/02/2019 23:03הגב לתגובה זו

- חנני 27/02/2019 05:18הגב לתגובה זואני מחפש 45 שנה יועץ בשוק הון שלו יטעה בכלל..... אבל" ישתבח שמו" היה עסוק....ושלח אותי להפסיד ולהרוויח קצת שוב אמר" ישתבח שמו "לך אדם לדרכך ושמח בחלקך יום אסל יום בסל כי זה דרכו של העולם קצת שמש קצת גשם.....די למלעיזים ולמתלוננים הסדרתיים לכו תעשו ספורט במקום לקטר כל היום האמת ....שקצת נמאסתם !

- דרתון 27/02/2019 04:49הגב לתגובה זואני מכרתי ב3.78 לכן הוא צודק

הסיבה שהפד' לא יכול להשיק תוכנית QE חדשה

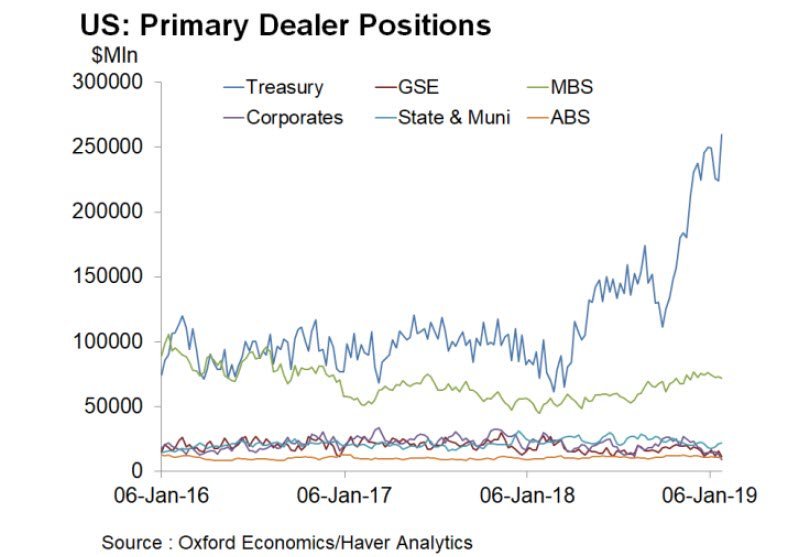

למרות העליות בשוקי המניות בחודש האחרון, פוזיציות הענק של הבנקים הגדולים ממשיכות להצביע כי הכלכלה האמריקנית תגלוש למיתון לקראת סוף 2019. בתוך כך, שוק החוב האמריקני חושף מדוע הפד' לא יכול להשיק תוכנית QE חדשה, למרות ההתבטאויות האחרונות

בחינה עמוקה יותר של הנתונים מצביעה כי הבנקים הגדולים מתרכזים בעיקר באגרות החוב הקצרות. האחזקה הממוצעת באגרות חוב לטווחים של פחות מ-3 שנים זינקה בחודשים האחרונים לרמה של 87.3 מיליארד דולר, קרוב לשיא כל הזמנים שנרשם בדצמבר 2012. מדובר בעלייה חדה לעומת שאר אגרות החוב של ארה"ב, כפי שניתן לראות בגרף הבא.

בחינה עמוקה יותר של הנתונים מצביעה כי הבנקים הגדולים מתרכזים בעיקר באגרות החוב הקצרות. האחזקה הממוצעת באגרות חוב לטווחים של פחות מ-3 שנים זינקה בחודשים האחרונים לרמה של 87.3 מיליארד דולר, קרוב לשיא כל הזמנים שנרשם בדצמבר 2012. מדובר בעלייה חדה לעומת שאר אגרות החוב של ארה"ב, כפי שניתן לראות בגרף הבא.

מה גורם לזינוק?

האפשרות הראשונה שעשויה לגרום להסתערות של הבנקים הגדולים על החוב האמריקני היא שארה"ב מתקשה לבצע הנפקות חוב בחודשים האחרונים ברקע לירידה החדה ברכישות שמספקות סין ויפן בחודשים האחרונים (לכתבה המלאה), ואותם בנקים גדולים נכנסים בצורה אגרסיבית לחוב האמריקני במטרה למנוע נפילה של אותן הנפקות חוב. חשוב לציין כי הסבירות לאפשרות זו נמוכה יחסית, בעיקר לנוכח הריצה של המשקיעים בחודשים האחרונים לאג"ח ממשלתי בכל העולם (לראייה, תשואות אג"ח גרמניה בשפל של 0.1% בלבד), אך לא ניתן בשלב זה לשלול אפשרות זו.

האפשרות הסבירה יותר היא שאותם בנקים גדולים הגדילו משמעותית את אחזקותיהם באגרות החוב הקצרות מחשש להאטה כלכלית חריפה יותר בשנתיים הקרובות, שתגרום לירידה בתשואות, ואז יוכלו הבנקים לגרוף קופון נאה. בנוסף, צריך לזכור כי מדובר בנכס נזיל במיוחד, ולכן מדובר מבחינת הגופים הגדולים בגידור המשתלם ביותר בשוק. מי שחיפש אינדיקטור טוב "לציפיות של הכסף החכם בשווקים", הפוזיציות של ה- Primary Dealer עשויות לספק תובנות מעניינות.

מה יקרה במידה והפד' ישיק QE חדשה?

אחד המיתוסים הגדולים סביב ה-QE בעשור האחרון הוא שברגע שהפד' מבצע רכישות בשוקי האג"ח, התשואות יורדות. מבט זריז על תשואות החוב של ארה"ב בעשור האחרון מגלה שהמציאות הפוכה לגמרי. תשואות האג"חים הממשלתיות עלו בזמן שהפד' ביצע QE, והן ירדו כאשר הפד' הפסיק לתמוך בשווקים.

תיאורטית, אם הפד' יבצע כעת תוכנית רכישות חדשה ויצליח לשכנע את הגופים הגדולים כי הכלכלה האמריקנית תצא מהאטה המסתמנת בשנתיים הקרובות, ההתהפכות בפוזיציות של ה- Primary Dealers צפויה להזניק את תשואות האג"חים של ארה"ב לשיאים חדשים. נזכיר כי התהליך מתרחש במקביל לכך שהממשל האמריקני צפוי להתקרב לגירעון של טריליון דולר ב-2019, והוא צפוי להמשיך לעלות בשנים הקרובות. הדבר האחרון שהממשל האמריקני צריך כעת הוא שהריביות יחזרו לטפס.

בנוסף, נזכיר כי עליית תשואות תתורגם גם לשאר השווקים. במילים פשוטות: QE (שהיא לא במתכונת של הלאמת שוק האג"ח כמו ביפן) עשויה ליצור יותר נזק מתועלת בשלב הנוכחי.

נזכיר כי הריביות הגבוהות ב-2018 כבר גרמו לזינוק חד בהחזרי ההלוואות של הממשל האמריקני, כפי שניתן לראות בגרף הבא

מה גורם לזינוק?

האפשרות הראשונה שעשויה לגרום להסתערות של הבנקים הגדולים על החוב האמריקני היא שארה"ב מתקשה לבצע הנפקות חוב בחודשים האחרונים ברקע לירידה החדה ברכישות שמספקות סין ויפן בחודשים האחרונים (לכתבה המלאה), ואותם בנקים גדולים נכנסים בצורה אגרסיבית לחוב האמריקני במטרה למנוע נפילה של אותן הנפקות חוב. חשוב לציין כי הסבירות לאפשרות זו נמוכה יחסית, בעיקר לנוכח הריצה של המשקיעים בחודשים האחרונים לאג"ח ממשלתי בכל העולם (לראייה, תשואות אג"ח גרמניה בשפל של 0.1% בלבד), אך לא ניתן בשלב זה לשלול אפשרות זו.

האפשרות הסבירה יותר היא שאותם בנקים גדולים הגדילו משמעותית את אחזקותיהם באגרות החוב הקצרות מחשש להאטה כלכלית חריפה יותר בשנתיים הקרובות, שתגרום לירידה בתשואות, ואז יוכלו הבנקים לגרוף קופון נאה. בנוסף, צריך לזכור כי מדובר בנכס נזיל במיוחד, ולכן מדובר מבחינת הגופים הגדולים בגידור המשתלם ביותר בשוק. מי שחיפש אינדיקטור טוב "לציפיות של הכסף החכם בשווקים", הפוזיציות של ה- Primary Dealer עשויות לספק תובנות מעניינות.

מה יקרה במידה והפד' ישיק QE חדשה?

אחד המיתוסים הגדולים סביב ה-QE בעשור האחרון הוא שברגע שהפד' מבצע רכישות בשוקי האג"ח, התשואות יורדות. מבט זריז על תשואות החוב של ארה"ב בעשור האחרון מגלה שהמציאות הפוכה לגמרי. תשואות האג"חים הממשלתיות עלו בזמן שהפד' ביצע QE, והן ירדו כאשר הפד' הפסיק לתמוך בשווקים.

תיאורטית, אם הפד' יבצע כעת תוכנית רכישות חדשה ויצליח לשכנע את הגופים הגדולים כי הכלכלה האמריקנית תצא מהאטה המסתמנת בשנתיים הקרובות, ההתהפכות בפוזיציות של ה- Primary Dealers צפויה להזניק את תשואות האג"חים של ארה"ב לשיאים חדשים. נזכיר כי התהליך מתרחש במקביל לכך שהממשל האמריקני צפוי להתקרב לגירעון של טריליון דולר ב-2019, והוא צפוי להמשיך לעלות בשנים הקרובות. הדבר האחרון שהממשל האמריקני צריך כעת הוא שהריביות יחזרו לטפס.

בנוסף, נזכיר כי עליית תשואות תתורגם גם לשאר השווקים. במילים פשוטות: QE (שהיא לא במתכונת של הלאמת שוק האג"ח כמו ביפן) עשויה ליצור יותר נזק מתועלת בשלב הנוכחי.

נזכיר כי הריביות הגבוהות ב-2018 כבר גרמו לזינוק חד בהחזרי ההלוואות של הממשל האמריקני, כפי שניתן לראות בגרף הבא

ההתבטאויות האחרונות של הפד' בסוגיית המאזן עובדות על ציפיות המשקיעים, שהתרגלו בעשור האחרון שהפד' יכול להציל את השווקים בכל רגע נתון, ובינתיים זה מצליח לבנק. אך ככל שעובר הזמן, ההאטה בפעילות האמריקנית צפויה להיות מורגשת יותר ויותר בדו"חות החברות, ולפד' יש כלים מעטים בלבד להתמודד כעת עם האטה כלכלית. הפד' לא יוכל להשיג את 2 המטרות במקביל: עידוד הכלכלה האמריקנית ע"י כסף זול, ושמירה על יציבות החוב הממשלתי.

ההתבטאויות האחרונות של הפד' בסוגיית המאזן עובדות על ציפיות המשקיעים, שהתרגלו בעשור האחרון שהפד' יכול להציל את השווקים בכל רגע נתון, ובינתיים זה מצליח לבנק. אך ככל שעובר הזמן, ההאטה בפעילות האמריקנית צפויה להיות מורגשת יותר ויותר בדו"חות החברות, ולפד' יש כלים מעטים בלבד להתמודד כעת עם האטה כלכלית. הפד' לא יוכל להשיג את 2 המטרות במקביל: עידוד הכלכלה האמריקנית ע"י כסף זול, ושמירה על יציבות החוב הממשלתי.