צילום: זיו סגל

ניתוח טכני

איך נראה השוק אחרי הורדת הריבית? ואיך הצעירים משפיעים על השוק?

היום נתחיל באימות חשוב על נוכחותם המתרחבת של צעירים בהשקעות בשוק ההון, נמשיך לניתוח מניות בכותרות (MSFT, INTC) ולתשובות לשאלות שלכם ונסיים כמובן בעדכון שוק לאחר הורדת הריבית.

הצעירים אכן נוהרים למניות

סקר מרתק שערך בית ההשקעות הוותיק שוואב (להזכירכם - הראשון שהציע מסחר מקוון ושהבין לפני כמה שנים שצריך להצטרף למהפכת ה-אפס עמלות) ושהועבר לי על ידי אלעד בנבג׳י, ממייסדי אפליקציית ההשקעות Blink, מאשר מחקרית את כניסתם המאסיבית של צעירים להשקעות בבורסה.לשם השוואה, אחוז ה״בייבי בומרס״, מי שייחסו להם עליות שערים בעבר, שמשקיעים בבורסה הוא 63%. 45% מדור ה-Z כבר משקיעים. אם הצעירים כבר עומדים על 45% סביר להניח שאחוז המשקיעים מביניהם יעלה מעל 63% ויתקרב ל–100% ככל שיתבגרו. אצל דור ה–X שהגיע אחרי הבייבי בומרס השיעור כבר עומד על 58% והמילניאלס כבר עומדים על 54%. מדור לדור האחוז עולה ומתקדם עם הגיל. העובדה ששוק המניות במגמת עליה ממשבר 2008 היא תופעה שלא מוסברת באף ספר לימוד. התפתחות תרבות ההשקעות והכסף שהיא מביאה איתה הם הסבר מהותי כנראה.כ-70% מהמשקיעים, בכל הדורות, בטוחים באסטרטגיית ההשקעה שלהם. האם זה מלמד על הסיכון הגבוה שבשווקים (ביטחון מופרז / שכחו ירידות ומשברים) או שדווקא מסביר את היציבות שלהם (ביטחון בהשקעות)?עוד מעניין לראות שהשפעת הרשתות החברתיות על החלטות ההשקעה היא נמוכה ממה שיכולנו לחשוב.התשובה לשאלה האם עליות השערים המתמשכות הן שתרמו לגידול ולאטרקטיביות של ההשקעות בבורסה או שהתרחבות מעגלי המשקיעים היא ההסבר לעליות השערים לא ניתנת במחקר של שוואב. אבל, אם מדברים על המונח רוחב שוק בהקשר של כמות המניות שמשתתפות במשחק אפשר להוסיף לו עוד מימד: כמות השחקנים ומשך השנים שהם במשחק. דור ה–Z התחיל להשקיע מגיל 19. בהיבט הזה, ניתן לאמר שיש בסיס מתרחב לשוק המניות וככל שדור ה–Z יהיה עשיר יותר ובהנחה שהמגמה תימשך לדור הבא אז אפשר להיות אופטימיים.מי צריכים עוד לשים לב לנתונים האלו? משרד החינוך שכדאי שיעמיק את לימודי הפיננסים ושוק ההון בבתי הספר, האוניברסיטאות והמכללות שכדאי שיחזקו ויעמיקו את לימודי שוק ההון (בתוכניות מנהל עסקים וכלכלה וגם סוציולוגיה ומדעי החברה) בדגש על מגמות עדכניות ופרקטיקות מסחר עצמאי והבנקים וחברות הברוקרים הישראליות, שיבינו את מה שרובינהוד, פבליק, שוואב , בלינק (הישראלית היחידה) ואחרים הבינו והוא שעושק עמלות ופלטפורמות מסורבלות ומיושנות כבר לא אופציה. שני תפקידים מוצהרים של שוק ההון הם הנגשת מידע והפחתת עלויות מסחר. לומדים זאת בכל קורס מבוא.אינטל מתעוררת, מיקרוסופט מפרגנת

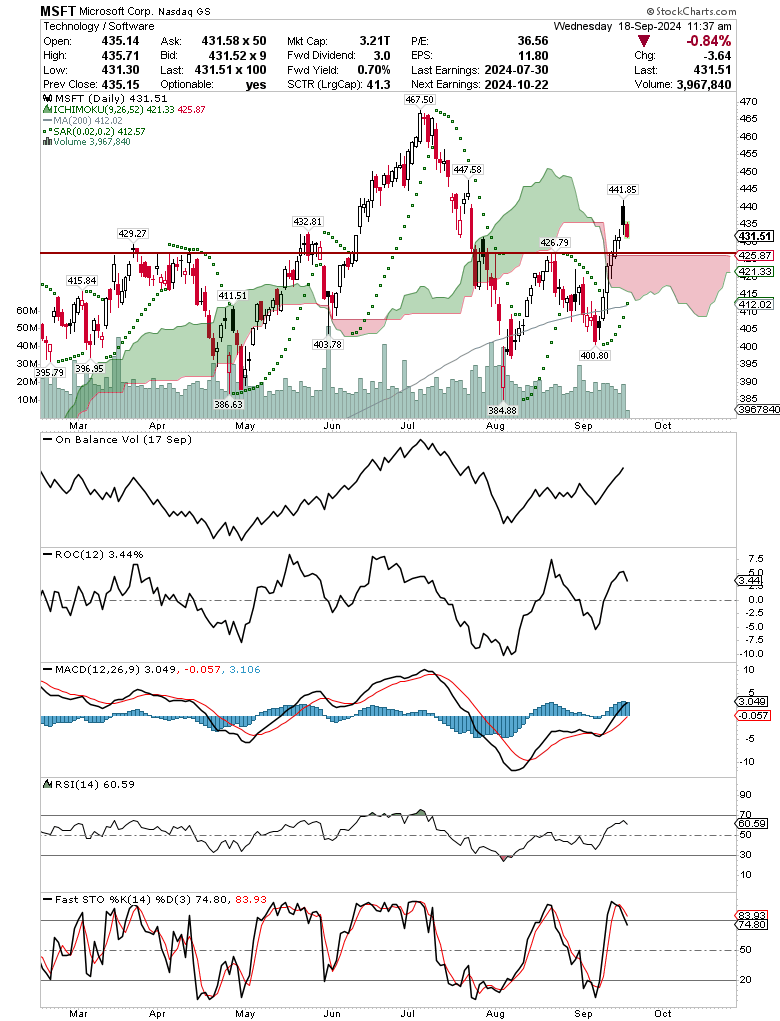

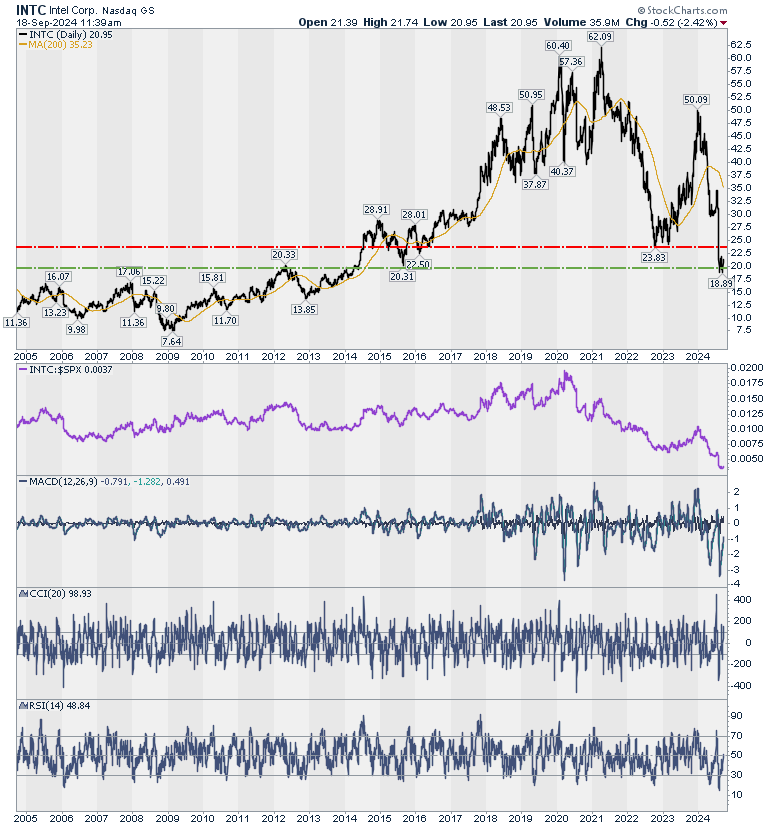

מיקרוסופט MICROSOFT הודיעה על העלאת דיבידנד ורכישה עצמית של מניות. יש כסף בחברה. הגרף נראה מעניין. מעל 426 דולר אפשר להצטייד / להגדיל. אינטל INTEL CORPORATION מחזיקה יפה מעל רמת התמיכה שמוכרת לכם מהעדכון הקודם. מדובר ברמת מחיר מעניינת מאד שמלווה בכתבות על שינויים לטובה שעוברים על החברה. מעל 24 דולר יתחיל מומנטום.

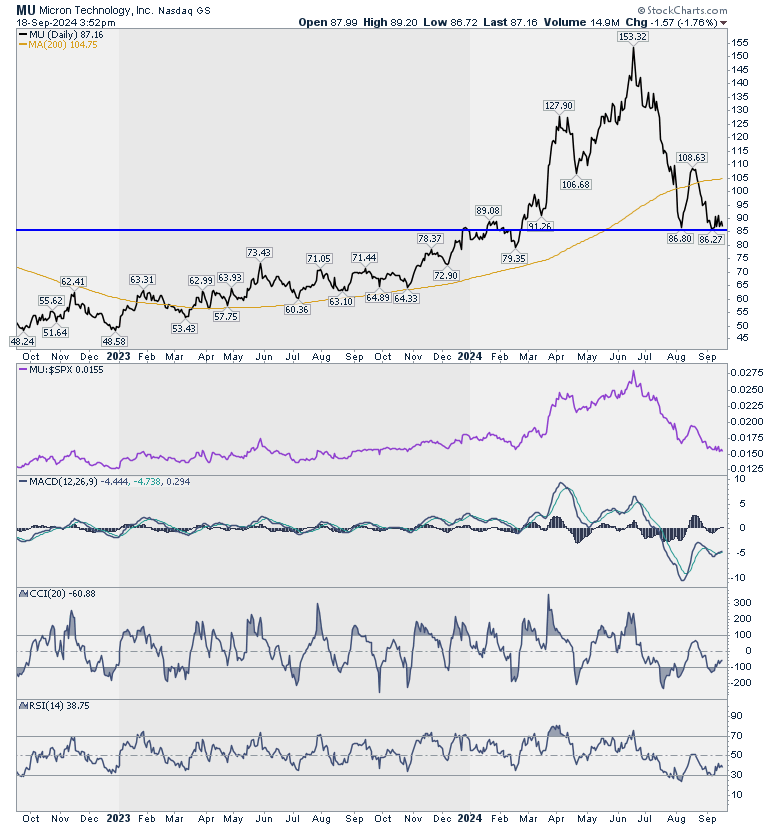

אינטל INTEL CORPORATION מחזיקה יפה מעל רמת התמיכה שמוכרת לכם מהעדכון הקודם. מדובר ברמת מחיר מעניינת מאד שמלווה בכתבות על שינויים לטובה שעוברים על החברה. מעל 24 דולר יתחיל מומנטום. בהזדמנות זו שימו לב גם לתמיכה יפה ל–MU.

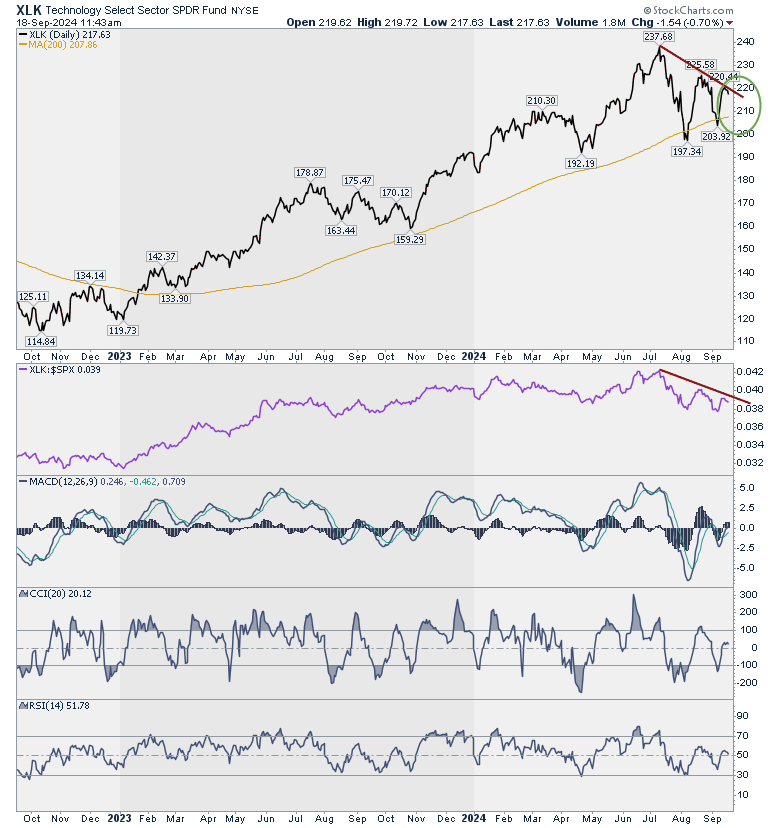

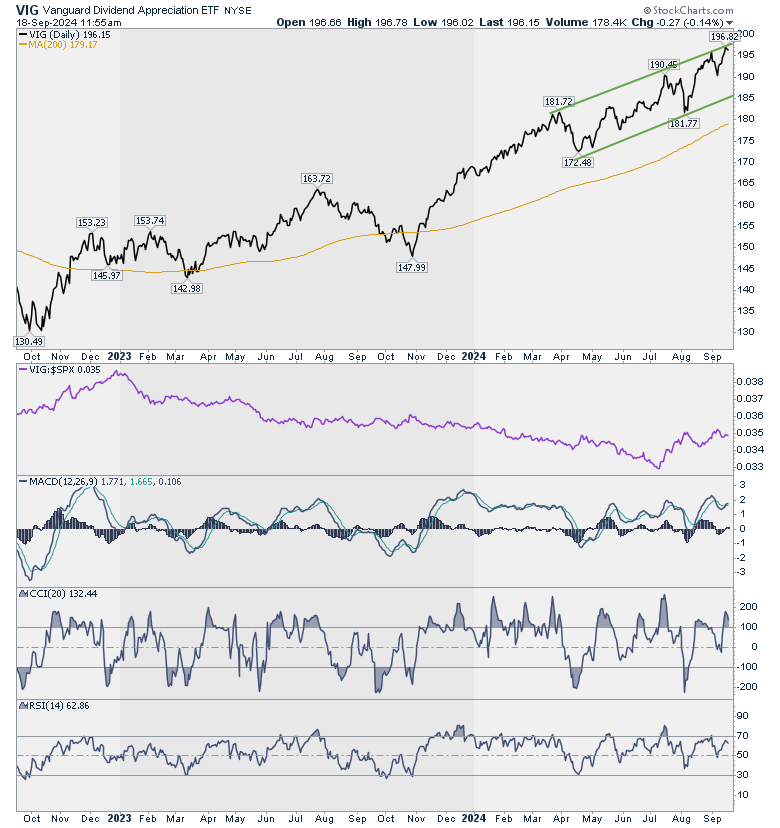

בהזדמנות זו שימו לב גם לתמיכה יפה ל–MU. התבקשתי לנתח שלוש קרנות סל בארצות הברית שאני מניח שמעניינות רבים מכם: VIG, QQQ, XLK.קרן הסל XLK מייצגת את מניות הטכנולוגיה הכלולות במדד ה–S&P500 ו-QQQ עוקבת אחרי הנאסדֿ״ק 100 ותייצג אותו בסקירה של היום.הגרף של XLK מראה את משולש ההכרעה. פריצה של קו המגמה היורד תלמד שחזרנו לעליה. ירידה מתחת ל – 207 תלמד על כניסה לגל יורד. עדיין חלשה מה–S&P500 ולכן עדיף להישאר בינתיים עם המדד הזה.

התבקשתי לנתח שלוש קרנות סל בארצות הברית שאני מניח שמעניינות רבים מכם: VIG, QQQ, XLK.קרן הסל XLK מייצגת את מניות הטכנולוגיה הכלולות במדד ה–S&P500 ו-QQQ עוקבת אחרי הנאסדֿ״ק 100 ותייצג אותו בסקירה של היום.הגרף של XLK מראה את משולש ההכרעה. פריצה של קו המגמה היורד תלמד שחזרנו לעליה. ירידה מתחת ל – 207 תלמד על כניסה לגל יורד. עדיין חלשה מה–S&P500 ולכן עדיף להישאר בינתיים עם המדד הזה. QQQ נמצאת במצב דומה ולא אצרף גרף. מעל 482.5–חזרה למגמת עליה. מתחת ל-462 יטו הסיכויים לכיוון גל יורד.VIG מחזיקה מניות של חברות שמגדילות דיבידנד. נמצאת ברמת שיא לאור הפופלאריות של מניות דיבידנד במקביל לשינוי מגמת הריבית. AAPL היא האחזקה הגדולה ביותר של הקרן ו–MSFT במקום השלישי. שימו לב שיש מניות וקרנות עם תשואת דיבידנד גבוהה יותר והדגש בקרן הזה הוא על צמיחת הדיבידנד שהיא פרמטר כלכלי חיובי. בסך הכל VIG נמצאת בגבול העליון של שרוול עולה לטווח הארוך אז אפשר לחכות קצת עם רכישה, אולי באזור 185. בחודשים האחרונים היתה לה עוצמה בהשוואה ל–S&P500. עוצמה זו הגיעה למבחן התנגדות.

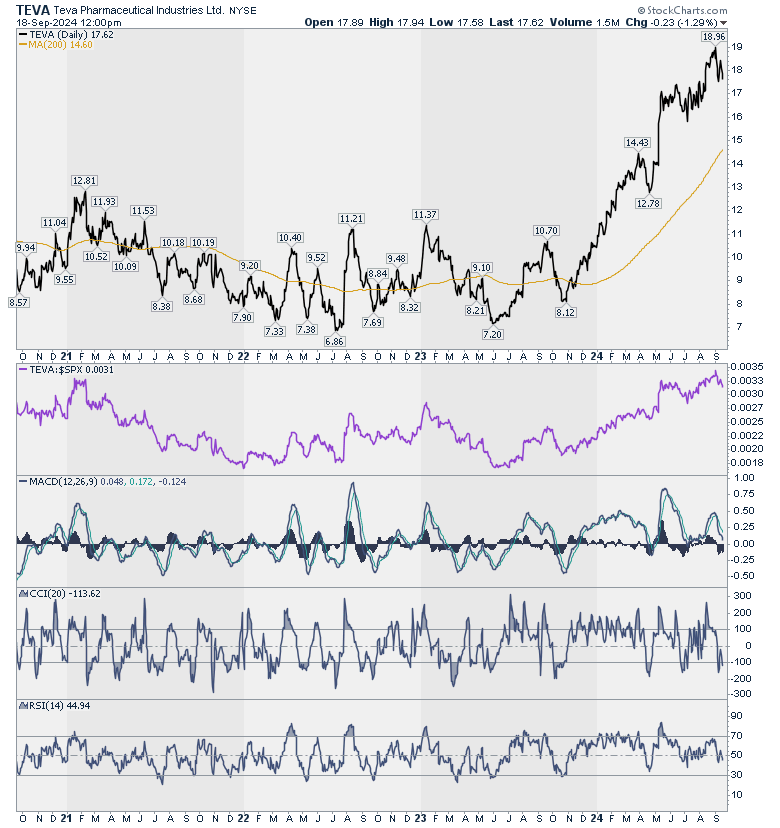

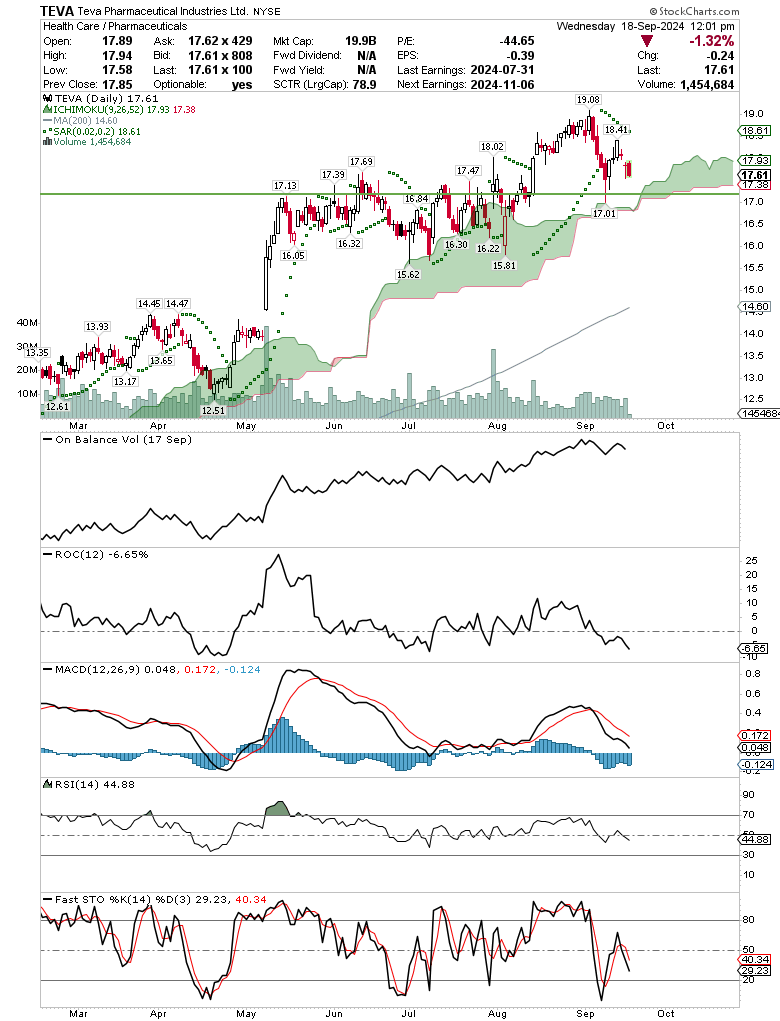

QQQ נמצאת במצב דומה ולא אצרף גרף. מעל 482.5–חזרה למגמת עליה. מתחת ל-462 יטו הסיכויים לכיוון גל יורד.VIG מחזיקה מניות של חברות שמגדילות דיבידנד. נמצאת ברמת שיא לאור הפופלאריות של מניות דיבידנד במקביל לשינוי מגמת הריבית. AAPL היא האחזקה הגדולה ביותר של הקרן ו–MSFT במקום השלישי. שימו לב שיש מניות וקרנות עם תשואת דיבידנד גבוהה יותר והדגש בקרן הזה הוא על צמיחת הדיבידנד שהיא פרמטר כלכלי חיובי. בסך הכל VIG נמצאת בגבול העליון של שרוול עולה לטווח הארוך אז אפשר לחכות קצת עם רכישה, אולי באזור 185. בחודשים האחרונים היתה לה עוצמה בהשוואה ל–S&P500. עוצמה זו הגיעה למבחן התנגדות. התבקשתי גם לעדכן את הניתוח הטכני של TEVA. תרשים הגרף לטווח הארוך מראה את מהלך העליה היפה שהמניה עשתה ומעורר חשש מתיקון למטה. אבל, תרשים הטווח הקצר מראה את התמיכה הפוטנציאלית ב–17 דולר. כל עוד מעל 17 דולר אפשר לתת סיכוי למשך העליה. מתחת ל–17 דולר הסיפור ישתנה.

התבקשתי גם לעדכן את הניתוח הטכני של TEVA. תרשים הגרף לטווח הארוך מראה את מהלך העליה היפה שהמניה עשתה ומעורר חשש מתיקון למטה. אבל, תרשים הטווח הקצר מראה את התמיכה הפוטנציאלית ב–17 דולר. כל עוד מעל 17 דולר אפשר לתת סיכוי למשך העליה. מתחת ל–17 דולר הסיפור ישתנה.

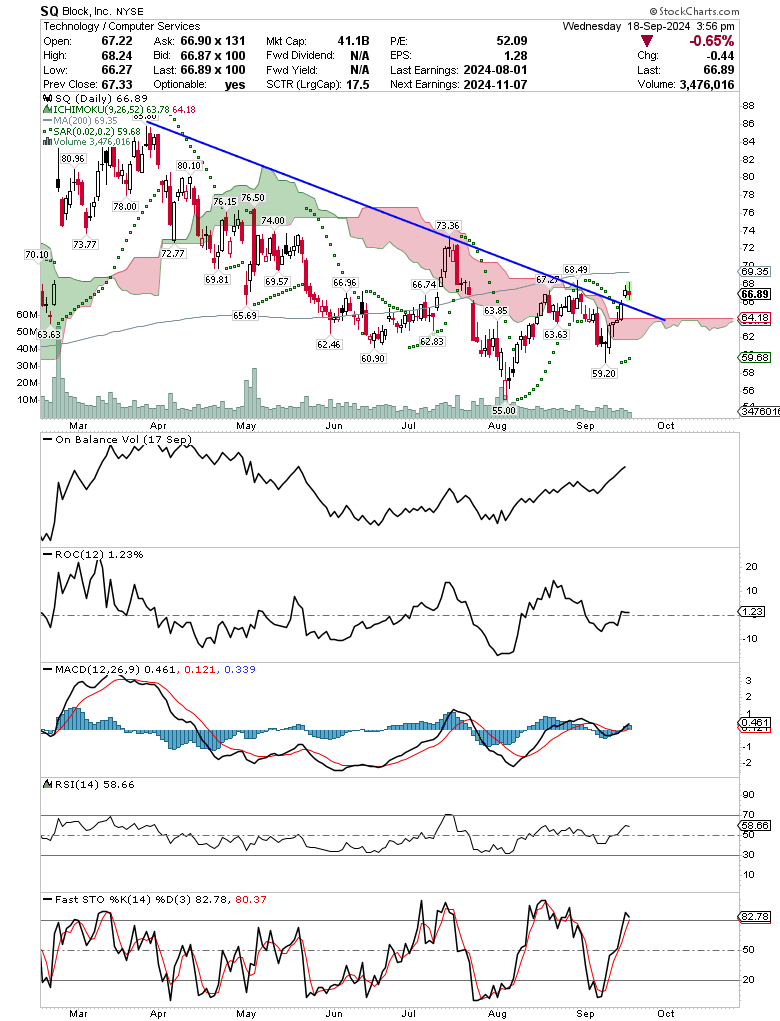

כדאי לכם לשים עין גם על SQ. נערכת לפריצה ומהלך מעל 70 דולר יאשר זאת.

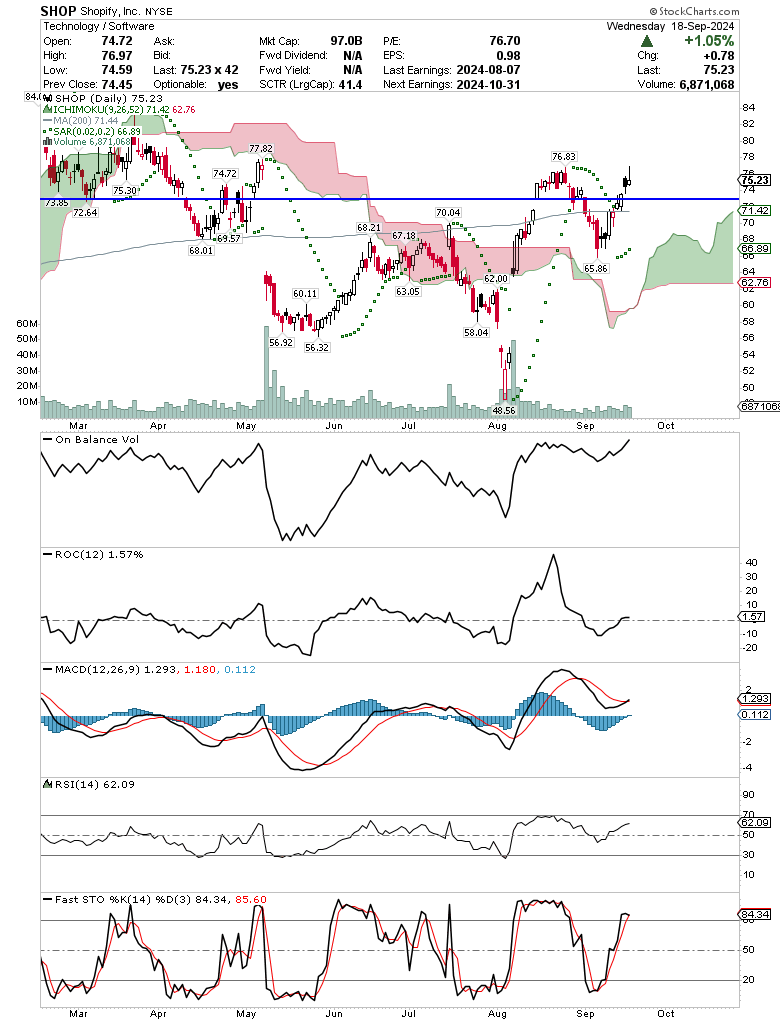

כדאי לכם לשים עין גם על SQ. נערכת לפריצה ומהלך מעל 70 דולר יאשר זאת. ועדכון אחרון להיום למניית SHOP. ממשיכה להתקדם יפה בעליה והמהלך מעל 73 דולר הוא סימן שורי. זאת אחרי שעלתה מעל 70 דולר, נקודת הציון שנתתי כאן ביוני.

ועדכון אחרון להיום למניית SHOP. ממשיכה להתקדם יפה בעליה והמהלך מעל 73 דולר הוא סימן שורי. זאת אחרי שעלתה מעל 70 דולר, נקודת הציון שנתתי כאן ביוני.

השוק–מה הלאה?

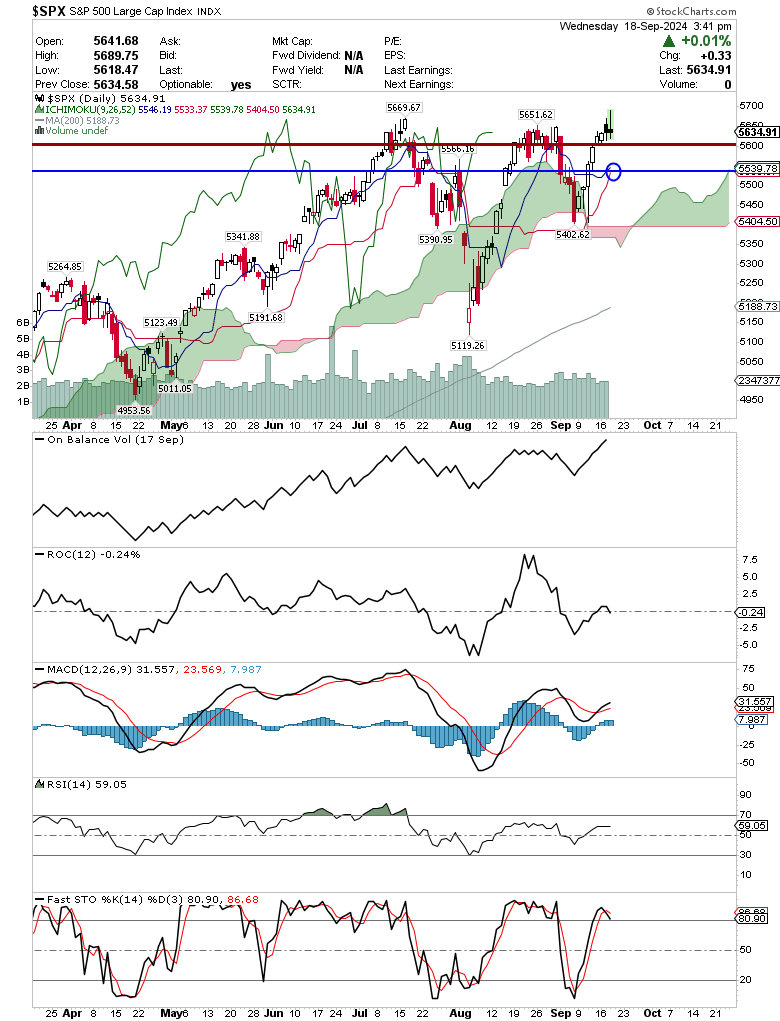

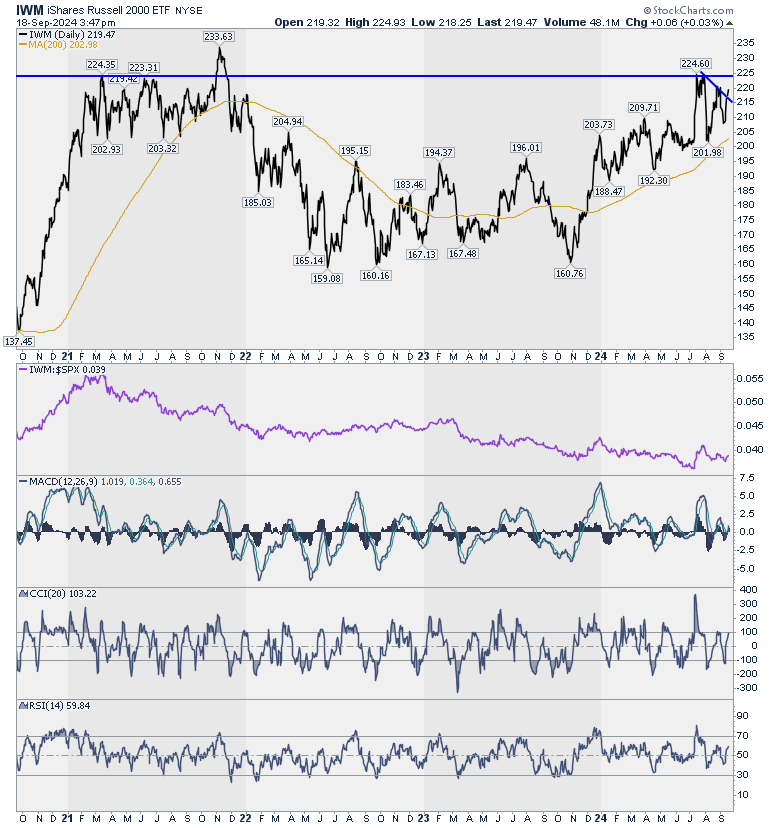

השוק הגיב בתנודתיות מאופקת להורדת הריבית. בסך הכך אנחנו נשארים עם אתגר פריצת השיא, אתגר שהערכתי היא שהשוק יכול לו. שתי הנקודות החשובות על הגרף של נציג השוק–S&P500 הן 5600 ו–5540. כל עוד המדד מעל הרמות האלו פוטנציאל הפריצה תקף גם לטווח הקצר. שבירה של 5540 למטה תשנה את התמונה. הורדת הריבית היא בשורה למניות של החברות הקטנות והבינוניות והגרף של IWM מאשר זאת. ניתן לצפות לפריצה של 225 ולמהלך עליה נאה בעקבותיה אז תמשיכו לחפש הזדמנויות בקרב המניות הקטנות.

הורדת הריבית היא בשורה למניות של החברות הקטנות והבינוניות והגרף של IWM מאשר זאת. ניתן לצפות לפריצה של 225 ולמהלך עליה נאה בעקבותיה אז תמשיכו לחפש הזדמנויות בקרב המניות הקטנות. כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד. הכותב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד. הכותב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.- 4.אשל 20/09/2024 14:07הגב לתגובה זובעבר הרחוק אהבת את החברה הנ"ל

- 3.אשל 20/09/2024 12:59הגב לתגובה זוBAM תודה.

- 2.לרון 19/09/2024 16:49הגב לתגובה זוראה כמה שנים ,נאמר משנת 2000 ,לקח לוורן באפט ל ה ת ח י ל להשקיע בהייטק ומתי בטווח הזמן התחיל למכור AAPL

- 1.לרון 19/09/2024 16:45הגב לתגובה זובהייטק ו"התעלמות" מה LOW TECH הוא שיעור גרוע מאוד בחינוך ה"צעירים", MIND YOU MR.SEGAL