לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

מדד המחירים לצרכן לחודש דצמבר שפורסם בשבוע שעבר בארה"ב הפתיע והצביע על עלייה באינפלציה לשיעור של 3.4%, זאת לעומת 3.1% בנובמבר והצפי שהיה ל-3.2%. המדד צינן הרבה מהאופטימיות איתה נכנסו המשקיעים ל-2024, אופטימיות שהתבססה בעיקר על הציפייה להורדות ריבית של הפד על רקע ההאטה באינפלציה. אם לפני פרסום המדד האופטימיים ביותר עוד ציפו להורדת ריבית ראשונה כבר בחודש מרץ, עכשיו המצב כבר שונה, אבל עם זאת, יש אנליסטים שדווקא עדיין לא פוסלים הורדת ריבית בעוד חודשיים.

מדד המחירים ליצרן

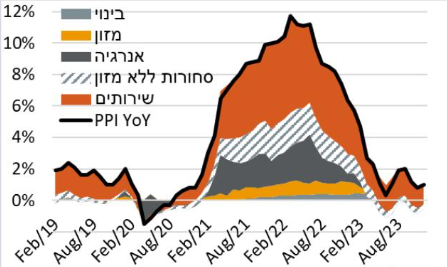

למרות העלייה במדד המחירים לצרכן, מדד המחירים ליצרן דווקא הראה ירידה של 0.1% בחודש דצמבר: "נראה כי בשלב הנוכחי, עם אינפלציה הקרובה ליעד הפד, דיי בהתקררות גבוהה מהצפוי במדד המחירים ליצרן כדי להעלות מעט את ההסתברות להורדת ריבית של הפד במרץ, אל סביבת 80%", כותב יוני פנינג, האסטרטג הראשי של מזרחי טפחות. "למרות ציפיות שמדד המחירים ליצרן בארה"ב יתיישר עם העלייה במדד לצרכן, הנ"ל הפתיע בשישי עם ירידה חודשית של 0.1%", מוסיף פנינג. "גם פה אפקט הבסיס דיי משמעותי, והאינפלציה הכוללת במדד טיפסה ב-0.2% לאחוז אחד. מצד שני, נתון דצמבר מסכם שבעה חודשים שהאינפלציה במדד המחירים ליצרן עומדת ביעד האינפלציוני של 2% של הפד, או נמוכה ממנו. וסביר שנראה השפעה ממתנת מהאפיק הזה ב-PCE הקרובים.

רכיבי מדד המחירים ליצרן בארה"ב

רכיב הדיור במדד

גם ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, לא פוסל הורדת ריבית כבר בחודש מרץ, ומצביע על רכיב הדיור במדד: "השיעור השנתי של אינפלציית סעיף הדיור ירד ל-6.2% בדצמבר, משיא של 8.3% וצפויה ירידה לכ-3.0% עד לאמצע 2024. בהתחשב במשקל הדיור, מרכיב זה תורם עתה 2.7% לשיעור האינפלציה השנתי של מדד המחירים לצרכן, שהוא 3.9%. עד אמצע 2024, אם שיעור עליית סעיף הדיור ירד ל-3.0%, התרומה הזו תרד ל-1.2%, כלומר, כל יתר הגורמים שווים, זה יהיה מספיק בכדי להוריד את אינפלציית הליבה של מדד המחירים לצרכן ל-2.4%", כותב בפמן.

"במבט קדימה, חשוב לזכור שמשקל הדיור באינפלציית הליבה של ה- PCE, שהוא הבסיס להגדרת יעד האינפלציה, נמוך במידה משמעותית מאשר ב- CPI, ולעת עתה צפוי שמדד ליבת ה – PCE של דצמבר יעלה ב כ- 0.2% בפרסום הקרוב, מה שעדיין לא שולל בהכרח הורדת ריבית בחודש מרץ על ידי הפד", מוסיף בפמן.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

מן הצד השני, יש גם כאלה שמדד דצמבר הוריד אצלם את הציפייה להורדת ריבית הפד במהלך הרבעון הראשון של השנה: "האינפלציה ממשיכה להיות דביקה ואנו לא צופים כי ריבית הפד תרד בחודש מרץ", כותב יונתן כץ מלידר. "אנו מניחים כי הורדת הריבית תדחה לחודש יוני וצפויה להשפיע על המדיניות המונטרית גם של בנק ישראל. המשק בארה"ב בתעסוקה מלאה עם עודף ביקוש לעובדים, דבר היוצר לחצי שכר ולכן לחצי אינפלציה, בפרט בענפי השירותים, כפי שראינו במדד חודש דצמבר".

גם אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, לא רואה הורדת ריבית של הפד ברבעון הראשון: "קשה להבין מדוע השווקים מתעקשים שתהיה הורדת ריבית מהירה ובפרט מדוע הם חושבים שה-FED עומד להוריד ריבית במרץ. לדעתנו, כמעט שום דבר מהנתונים שהתפרסמו, בפרט בשבוע האחרון, לא תומך בזה", כותב זבז'ינסקי.

"מדד האופטימיות של העסקים הקטנים עלה בדצמבר לרמה הגבוהה של השנה. ציפיות העסקים לגידול במכירות במגמת עלייה עקבית. האשראי הצרכני עלה בנובמבר ב-24 מיליארד דולר, העלייה הגדולה ב-2023 בהשוואה לתחזית לעלייה של 8.5 מיליארד דולר", מוסיף זבז'ינסקי. "בפרט האשראי בכרטיסי אשראי עלה ב-19 מיליארד דולר, הגידול הגבוה יותר ממרץ 2022. קצב הגידול באשראי בכרטיסי אשראי אומנם מתמתן, אך הוא עדיין הרבה יותר גבוה מאשר לפני המגפה. הירידה בלקיחת הלוואות הושפעה לא רק מהריבית הגבוהה, אלא גם מההחזרים של הלוואות הסטודנטים".

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

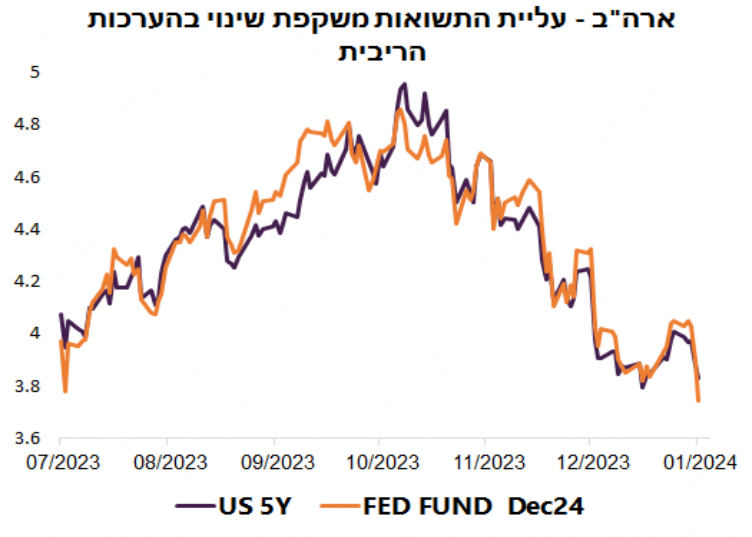

זבז'ינסקי גם מצביע על כך שיש בשווקים ציפיות מוגזמות להורדת ריבית: "תשואות האג"ח בארה"ב מתנהגות בקשר הדוק לציפיות להורדת ריבית ה-FED שחוזים השווקים", מוסיף זבז'ינסקי. "ביומיים האחרונים הציפיות לריבית ה-FED בסוף 2024 לפי החוזים ירדו מ-4.05% ל-3.75%, ומגלמות יותר מ-6 הורדות ריבית במהלך השנה. הירידה בציפיות הובילה לירידה בתשואות. אנו מעריכים שהשוק יאלץ לצמצם ההערכות לכמות הורדות הריבית, מה שיוביל לעליית התשואות".

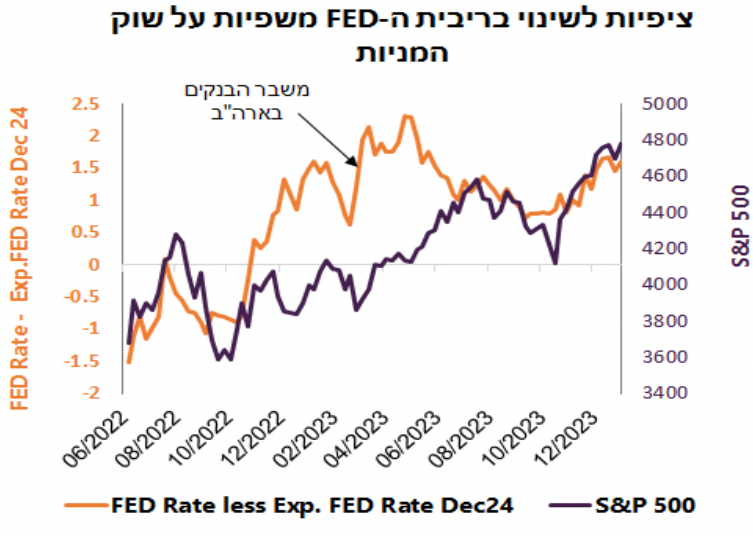

"גם שוק המניות מתנהג באופן די עקבי עם אותן הציפיות לריבית. הפחתת התחזיות לירידה בריבית עלולה להשפיע לרעה גם על המניות. אולם, הקשר בין הציפיות לריבית לביצועים במניות חלש יותר", מוסיף זבז'ינסקי.

- 3.הבורסה 15/01/2024 05:51הגב לתגובה זומלחמה בעזה מלחמה בלבנון מלחמה בתימן האג . ישראל הפסידה במלחמה ולא מוכנה להודות בכך . ביבי תמיד הביא חורבן על הבורסה היא הוא קבלן הריסות איפה שהוא דורך לא יצמח דשא. הוא מרגיש שהוא הביא את ישראל לשיאה זוקף הכל לזכותו למרות שהפריע והרס בכל הזדמנות. ובגלל המשפטים שלו ושל משפחתו הוא צריך להתנקם בנו ולהביא את ישראל לתקופת האבן. ישראל גמרה את הקריירה שלה . עוד 20 שנה לא תהיה ישראל . לא סתם גלו פעמיים זה לא קרה לאף עם זה אופי חרא של יהודים . המלחמה רק בעיצומה נסארלה יהרוס את חיפה ואת תל אביב בשעה ואת הצפון ברבע שעה . ביבי מזמן מסר את הדרום לבדואים ולעזתים ואת הצפון לערביי הגליל ונסאראלה. ואת המרכז לערביי רמלה לוד ויפו. המדינה הזאת על כרעי תרנגולת והבורסה כמו הפרצוף של ביבי רק נאחס ומזל רע

- בוט איראני? (ל"ת)?? 15/01/2024 08:53הגב לתגובה זו

- 2.כמות הכסף הוכפלה מ4 טריליון ב2019 ל7.8 טריליון היו 14/01/2024 19:56הגב לתגובה זוכמות הכסף הוכפלה מ4 טריליון ב2019 ל7.8 טריליון היום, ומכאן האינפלציה הדביקה בשיעור מצרפי של 100 אחוז בסהכ. גל נוסף של אינפלציה בצל עליית השכר והציפיות להרחבה מוניטארית ביחד- יביא לקריסה בשוקי המניות והתמוטטות מערכת הבנקאות. בהמשך למשבר ממרץ 2023

- 1.תעשו הפוך מהאנליסטים בדיוק כמו הפרשנים הפוליטיים 14/01/2024 19:43הגב לתגובה זותעשו הפוך מהאנליסטים בדיוק כמו הפרשנים הפוליטיים