הקריסה הבאה בבנקאות? קרדיט סוויס מדווח על דוחות שגויים

בנק קרדיט סוויס CREDIT SUISSE GROUP מסתבך - "הפיקוח הפנימי של הבנק על הדיווח הכספי לא היה אפקטיבי", כותבים מנהלי החברה ודוחים את פרסום הדוח. במילים פשוטות - הנכסים לא הוצגו כראוי. שוב בעיית הנכסים הלא סחירים, אותם נכסים שאין להם מחיר בשוק וקל יותר לתמרן את מחיריהם בספרים, עולה לכותרות ומתגלגלת למשבר בבנק.

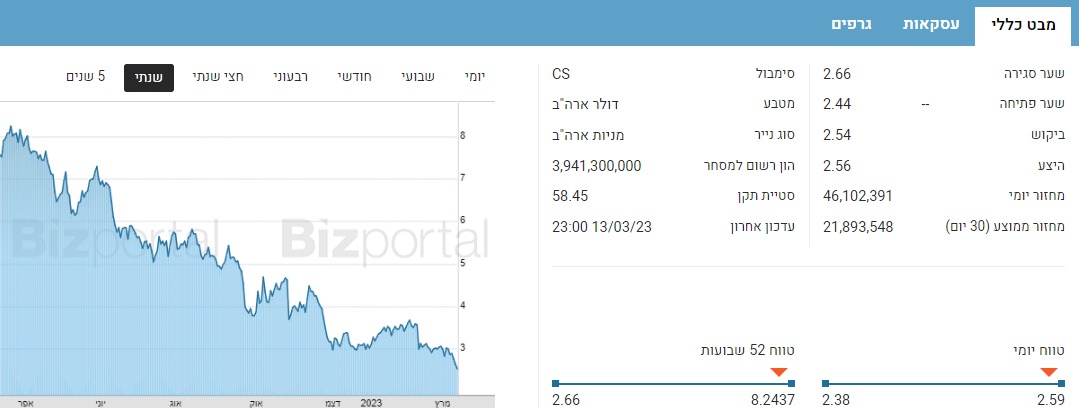

מניית החברה בצניחה - כך היא נראית בשנה האחרונה

בימים האחרונים קרסו בארה"ב בנק סיליקון ואלי, סיגנצ'ר וההערכות שזה עדיין לא הסוף. הסיבה העיקרית - מאזנים רעילים ו"ריצה את הבנק". אבל הבעיה היא מעבר לשוק האמריקאי. קרדיט סוויס הוא בנק חולה כבר מהמשבר הקודם - של שנת 2008. אז נזכיר, נוחי דנקנר ששלט באי.די.בי הפך לחלק מקבוצת השליטה בבנק - דבר שהעצים את הנפילה של דנקנר ואי.די.בי.

כך או אחרת, רשות ניירות הערך בארה"ב (SEC) בדקה בשבוע שעבר תיקונים שערך קרדיט סוויס לדיווחים על תזרים המזומנים שלו ב-2019 וב-2020 וכן סעיפים בדוחות מאוחרים יותר. לא ברור האם הבדיקה הזו היא שהביאה לאיתור תקלות פיננסיות-חשבונאיות נוספות. מה שברור הוא שהשוק לא יאהב את ההודעה הזו. היא מחביאה בעיות קשות בבנק שגם כך סובל מחוסר אמון וממאזן בעייתי.

- הבנקים האזוריים מקשים על קבלת הלוואות וגם יחתכו את הבונוסים ב-20%

- דוחות קרדיט סוויס חושפים: 68 מיליארד דולר נמשכו ברבעון הראשון

- המלצת המערכת: כל הכותרות 24/7

קרדיט סוויס נמצא בעיצומו של ארגון מחדש הכולל מכירת פעילויות וחטיבות שאינם בליבה, לצד התייעלות וצמצומי עובדים. השאלה אם האם זה לא מאוחר מדי. הודעה שכזו עלולה להתפתח למשבר בשני אופנים - משבר בשוק ההון ונפילת המניה ומשבר בפן העסקי ויציאה של לקוחות. מחיר המניה כעת הוא 2.54 דולר. המניה ירדה 22% השנה ויותר מ-80% בשנתיים.

בבנק ראו איך ברבעון הרביעי נמשכרו יותר מ-110 מיליארד פרנק שוויצרי, משהו כמו 120 מיליארד דולר, על ידי הלקוחות. זה גרם לבנק להשתמש במאגרים וערער את יציבותו. הבנק אמר בעבר שהתמונה השתפרה, שהוא רואה כסף חוזר לבנק. אבל מה עכשיו?

משקיעים לא אוהבים עיכובים בדוחות (שפורסמו היום אגב). הוא היה צריך להתפרסם בשבוע שעבר, אבל הרשות לניירות ערך האמריקנית התערבה והעלתה שאלות לגבי הדוחות הכספיים הקודמים. רק בשבוע שעבר הודיעה קרדיט סוויס כי הרשות לניירות ערך זימנה אותה לשיחה בעקבות הבהרות שהיא רוצה לקבל לגבי דוחות תזרים המזומנים של השנים 2019 ו-2020.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

לגבי הדוחות שפורסמו - קרדיט סוויס מוסרת כי "לאחר השלמת הדיונים עם הוועדה לניירות ערך ובורסות של ארצות הברית (SEC) בתאריך ה-9 במרץ 2023, הקבוצה מאשרת את תוצאות הכספיות של שנת 2022 כפי שפורסמו מראש ב-9 בפברואר 2023, וכן את תוצאות הכספיות השנתיות שפורסמו מראש עבור 2021 ו-2020, ושכלולות בדו"ח השנתי של 2022".

מה עוד עולה מהדוחות? שם צוין כי היו"ר אקסל להמן ויתר על בונוס של 1.6 מיליון דולר בעקבות הביצועים הגרועים של הבנק - כאלה שלא נראו מאז 2008. ועדיין, להמן קיבל שכר של 3.19 מיליון פרנק שוויצרי. עוד צוין כי מנכ"ל החברה קורנר קיבל 2.5 מיליון פרנק שוויצרי ואילו רכיב השכר הקבוע עלה מ-29.5 מיליון פרנק שוויצרי ל-32.3 מיליון פרנק.

- 7.אורן 14/03/2023 12:24הגב לתגובה זולא מגיע לו להיות תחת ההגנה של ארץ ישראל הקדושה. שיעבור לגור באותו מקום אליו העביר את הכסף.

- אם זה מיעוט מבוטל מה איכפת לך (ל"ת)נשאר ונלחם 16/03/2023 07:17הגב לתגובה זו

- 6.מספיק עם הכתבות האלה (ל"ת)ביזפורטל 14/03/2023 10:54הגב לתגובה זו

- 5.מדוע לא ממנים מבקר פנימי מוכשר ,מנוטרל מהשפעת ההנהלה? (ל"ת)חיים 14/03/2023 10:48הגב לתגובה זו

- Ba 14/03/2023 14:26הגב לתגובה זומינוי כזה יעשה קושי לגנוב אז לא ממנים

- 4.ברק 14/03/2023 09:39הגב לתגובה זוהמערכת בנויה על ערבונות להלוואות עם יחס רזרבה קבוע. הערך של ערבונות תמיד משתנה ובמיתון הוא מתכווץ ואז הבנק נשאר בלי גיבוי לחשבונות שלו או להלוואות שלו. בשוק ההלוואות הקצרות שוק הריפו זה ממש בולט. הבעיה שהמנגנון הזה התפתח עוד מימי הביניים והוא עונה על הצורך של העולם בגדילה עקבית של כמות הכסף בזמן הצמיחה, חבל שבזמן מיתונים הוא גורם לבנקים לקרוס. אין כל כל אלטרנטיבה.

- בומר 14/03/2023 22:39הגב לתגובה זולשם כך *בדיוק* הוא הומצא. היה הבנק של עצמך.

- 3.נבנקים בארץ בסיכון מטורף. מי שלכם בורח לפני שלא יהיה כסף (ל"ת)לברוח לחול 14/03/2023 09:34הגב לתגובה זו

- 2.מעניין מתי זה יגיע לבנקים בארץ. עניין של זמן (ל"ת)יצחק 14/03/2023 09:30הגב לתגובה זו

- 1.שלי 14/03/2023 09:29הגב לתגובה זולכוון 1700

- לכיוון 700 ומשם קריסת ענק (ל"ת)לשלי 14/03/2023 11:04הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.