תום עידן ה-FAANGM?

ביום רביעי חיכיתי לפגוש את הבן שלי בקפה ברדא שבנמל חיפה. אדם ניגש אלי וסיפר לי שהוא קורא את המאמרים שלי. לפגוש אתכם קוראים וקוראות בעולם האמיתי, לא דרך המסך, זו חוויה מרגשת. הזדמנות לדבר. הקורא ד. סיפר לי על עצמו ואמר לי שני דברים שחשוב לי לשתף ולהתייחס אליהם.

הדבר הראשון שהוא אמר לי היה שהניתוחים שלי לפעמים מעורפלים. חשבתי רבות על האמירה הזו בדרכי הארוכה מחיפה למצפה רמון. אתם יודעים שככל האפשר אני משתדל לתת שורה תחתונה ומדגיש בבולד את המסקנות. מצד שני, ישנם מצבי שוק שבהם הראות מעורפלת. אחת הסכנות שבמערכת יחסים מקצועית-מקוונת כמו שלנו היא העלמות המימד האנושי. מצפים מהכותב להיות כל יכול ואם הוא נותן לציפייה הזו לחלחל לתודעתו הוא עשוי ל״אבד את זה״ או משום שהאגו שלו מתנפח או משום שהוא נכנס ללופ בלתי אפשרי מתוך ניסיון לענות על הציפיות הלא אפשריות.

תחזיות שוק, כמו תחזיות בחירות, הן אומנות-מיומנות ולא מדע. ד. מחיפה, כל אחד ואחת מכם ואני הם בני אדם שעושים כמיטב יכולתם להתנהל מול השוק. אם ניתן לתת תחזית ברורה ומהודקת זה בסדר (ועדיין אין ערובה שהיא תתממש) ואם היא מעורפלת זה כנראה הטוב ביותר שניתן לתת כרגע וזה גם בסדר.

חלק מאומנות העבודה מול השוק ומול החיים בכלל היא לאזן בין השאיפה למקצועיות ומצוינות לבין ההכלה וההבנה שאנחנו בני אדם. דרך האמצע קוראים לזה בזן בודהיזם והיא מרכיב במתכון לחיים בריאים.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

עוד טיעונים ומחשבות בעד השקעה במדד המניות

הדבר השני ש-ד. שיתף אותי הוא המחשבה שאולי תם עידן החברות הגדולות שמובילות את השוק בשנים האחרונות. זה התחיל ברביעיית ה-FANG שהפכה להיות FAANG ואז FAANGM. יכול להיות שאנחנו צריכים להחליף דיסקט ולנסות לחשוב מה יהיה צירוף האותיות הבא.

עמיתי שלמה גרינברג הקדיש מאמר מלומד כהרגלו לעניין בחירת המניות, דיבר על מניות השילוח והלוגיסטיקה והרחיב על FDX אליה התייחסתי כאן לא מזמן. לוקח את המאמר של גרינברג גם כחיזוק ל-FDX וגם כקישור למחשבה של ד. מחיפה על חילופי משמרת ברשימה המובילה.

נמשיך עם הקו הזה עוד קצת. ביום רביעי כתבתי שכרגע הכי טוב כנראה זה להשקיע באמצעות ה-S&P500 (ישירות או באופן ממונף). זאת משום שלא זיהיתי יתרון סקטוריאלי מובהק. השקעה בקרן עוקבת S&P500 נותנת לנו התאמה אוטומטית לשינויי העדפות מכיוון שזהו מדד משוקלל שווי שוק (שלוקח בחשבון פרמטרים כלכליים בבחירת המניות). כשפייסבוק יורדת יורד משקלה בתיק שלנו. זו הסיבה שמדד מניות מנצח את רוב המשקיעים. הוא אבולוציוני על פי מודל ולא על פי רגשות.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

תסתכלו על ששת הגרפים של מניות ה-FAANGM שצירפתי כאן ביחד כשלכל אחת מהן מחושב מדד העוצמה ביחס ל- S&P500. תראו שרק נטפליקס NETFLIX חזקה באופן מובהק ביחס למדד. AAPL מאוזנת. 4 האחרות חלשות והחולשה נמשכת כבר זמן ניכר. בהחלט מעורר מחשבה ומלמד שיש כוחות חדשים שדוחפים את המדד.

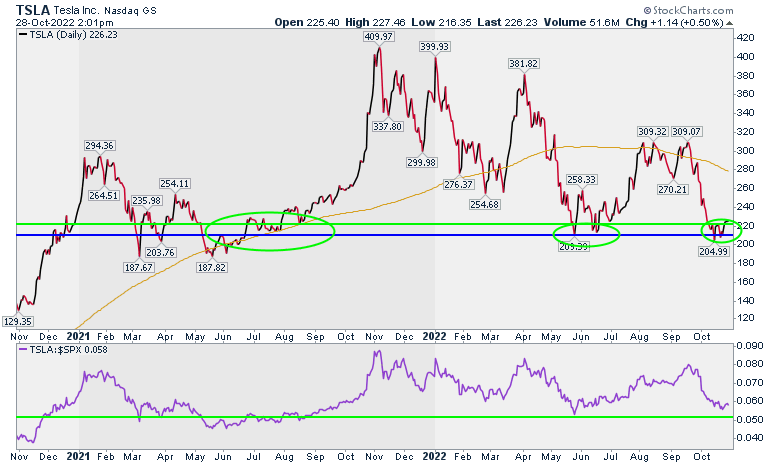

תמיכה חזקה לטסלה

מכאן נתגלגל לטסלה TESLA INC . המניה נחשבה מועמדת להובלה ולאחרונה מתקיים סביב שאלה זו דיון בתקשורת. האם בצירוף אותיות הלהיטים הבאים נראה T? אני מעלה את השאלה הזו משום שרציתי ממילא לנתח את המניה לאור התמיכה שהיא נמצאת מעליה. היום משקלה ב - S&P500 הוא 1.44% לעומת 5.9% של AAPL שהיא המניה המובילה ועליה הרחבנו כאן ב - 17.10.

הגרף של TSLA מראה שהתמיכה החשובה מחזיקה ויש פריצה קלה של התנגדות. זה אומר ש - TSLA ראויה לתיק. גם על גרף העוצמה נראית תמיכה כך שהיא יכולה להתחזק בהשוואה ל - S&P500. אנחנו עוד לא יודעים להכתיר את צירוף האותיות שיוביל את השוק בעתיד אבל T עדיין בקלפי. אם נוסיף לזה את FDX נקבל FT, ראשי התיבות של העיתון הפיננסי הבריטי הנחשב. נראה טוב אבל בהומור כרגע. או, אם תרצו, זרע של מחשבה.

הגיע הזמן למריחואנה?

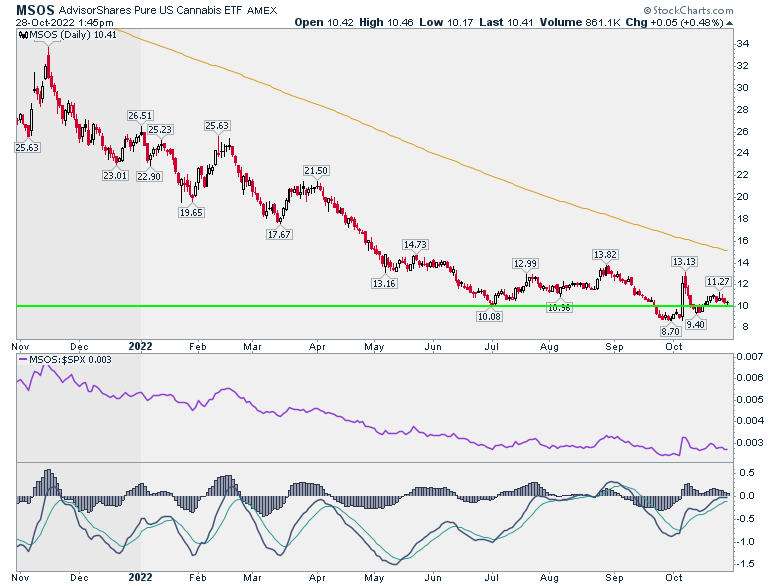

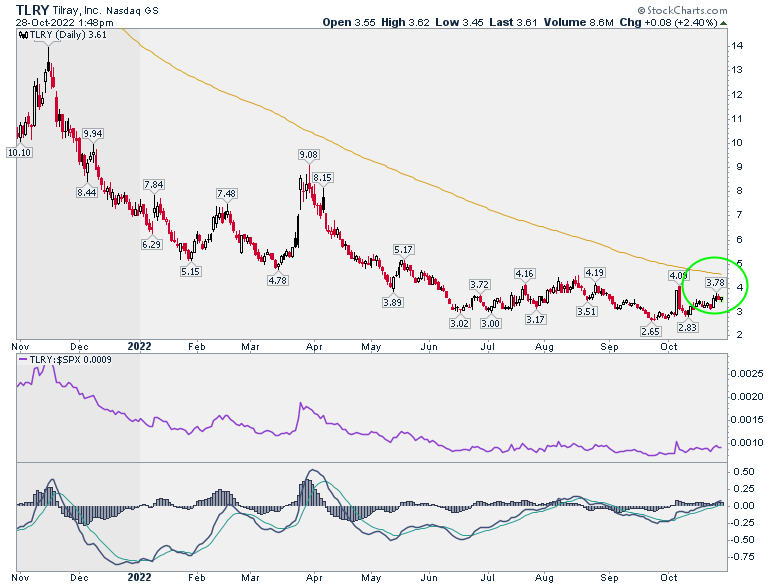

גרמניה בדרך ללגליזציה של מריחואנה. אומרים שהיא תעקוף את הולנד. כשהמדינה החזקה באירופה עושה מהלך כזה סביר שיהיו לו גלי משנה. אולי כמו הרגולציה של הקריפטו בבריטניה. סקטור המריחואנה הוא מהחבוטים שבחבוטים אבל חשוב לבדוק מעת לעת מה קורה. כמו כל השקעה בעתיד, אחרי שלב התלהבות ונסיקה יש שלב של התפכחות וצניחה ואז יכולה להתחיל מגמת עליה מובנית ומבוססת יותר.

קרן הסל הגדולה לתחום היא MSOS. על הגרף שלה לא רואים שינוי מגמה. כן רואים תמיכה חשובה מעל 10 דולר. השקעה בשלב הזה היא השקעת מחיר (זול יחסית) ותמיכה. אם יתפתח מומנטום אפשר יהיה לפתח התלהבות. נעקוב.

TLRY TILRAY INC מתקרבת מלמטה לממוצע ל - 200 יום שפריצה שלו יכולה להיות סימן לשינוי מומנטום. גם כאן אפשר לנסות פוזיציית מחיר ותמיכה ולראות אם מתפתח מומנטום להחלטת הגדלתה.

למה קרנות ממונפות נשחקות?

קורא ביקש בתגובות שאסביר לעומק למה קרנות ממונפות נשחקות.

סיבה אחת היא עלויות הגלגול. קרנות ממונפות עושות זאת באמצעות נגזרות פיננסיות וכל גלגול של חשיפה (לנגזרות יש תאריך תפוגה) ביחד עם הריבית (שעלתה) המגולמת בהם שוחקים את הקרן.

סיבה שניה היא תנודתיות. תחשבו על שוק שיום אחד עולה 5% ויום אחריו יורד 5% (בכוונה הקצנתי). השקעתם 100 דולר. אחרי יום העליה יהיו לכם 105 דולר. אחרי יום הירידה יהיו לכם 99.75 דולר.

גם אם תלכו בסדר הפוך, קודם ירידה ואז עליה תגיעו לאותה תוצאה סופית . 95 דולר ביום הירידה ואז 99.75 דולר אחרי יום העליה. ככל שהתנודתיות נמשכת, השחיקה נמשכת. בקרן ממונפת, תהליך השחיקה מוכפל או משולש.

לכן, השקעה בקרן ממונפת מתאימה רק לטווח קצר וכמובן כאשר צודקים בכיוון או אם תרצו, למצבים בהם אתם חדים ולא מעורפלים בתחזיות שלכם.

בדרך ל-4100

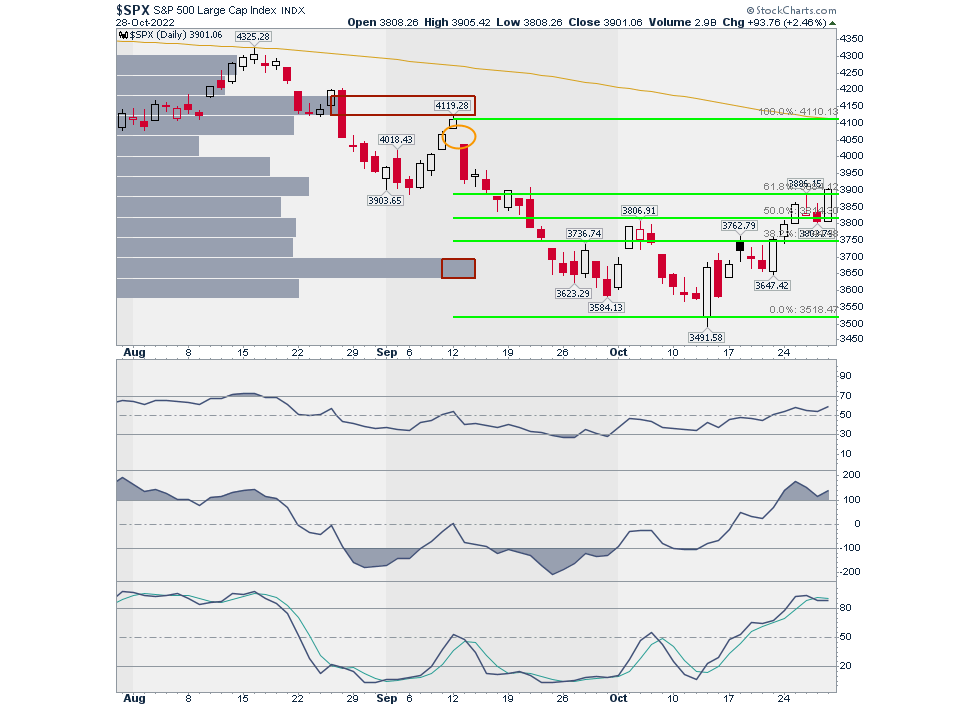

השווקים ממשיכים להתקדם על פי התוואי השורי שלנו. יש תנודתיות אבל הקונים שולטים בזירה.

הגרף של ה-S&P500 פרץ קלות את רמת המבחן הגבוהה על פי יחסי פיבונאצ׳י. המשמעות היא שהתחלנו גל עולה לטווח הבינוני ובתנאי שהפריצה הזו תחזיק מעמד ביום שני. היעד הבא - 4100. שם מחכה התנגדות ושם נמצא המבחן הבא של השוק. תמיכה אמורה להתגבש ב - 3885.

נתראה אחרי הבחירות. בשלישי בערב אכתוב את מאמר הניתוח הטכני עם עין אחת על המדגמים.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 2.משה אלוני 01/11/2022 10:48הגב לתגובה זואין כל טעם לשים שלושה גרפים (מתנדים) מתחת לברך של ה-$SPX ללא תאור המתנד בתוך הגרף.

- 1.איציק 31/10/2022 13:48הגב לתגובה זותודה מראש