לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע הנעילה השלילית בסוף השבוע. האנליסטים מנתחים את נתוני המאקרו האופטימים של השבוע החולף, כמו גם את הודעת הפד' על הותרת המדיניות המוניטארית על כנה. כמו כן, הם מסבירים מה הם הגורמים שתומכים בתיקון בשווקי המניות בזמן הקרוב.

מדוע הסיכון למניות עלה בטווח הקצר?

בשבוע האחרון היו לא מעט חדשות חיוביות בארה"ב - צמיחה חזקה ברבעון הראשון ונתונים כלכליים חיוביים אחרים, הודעת הנשיא האמריקאי על תוכנית תמריצים נוספת, ה-FED הדגיש בהודעתו שיפור בכלכלה, אך המשיך בקו מדיניות מאוד מרחיבה. עם זאת, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, סבור שעלה הסיכון לתיקון בשוק המניות.

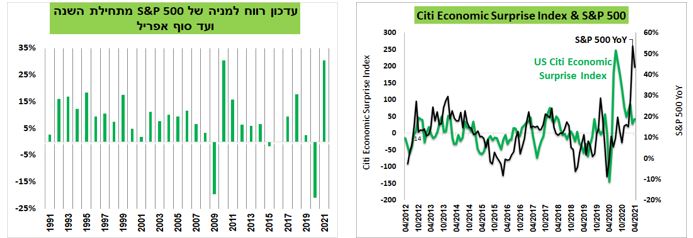

להערכתו, הסיבות לתיקון אף התחזקו: "ראשית, השוק הפסיק להגיב לידיעות חיוביות. ככל הנראה, המשקיעים כבר נמצאים קרוב לחשיפות מקסימליות לאפיק ומתקשים להגדיל עוד. שנית, מאז פרוץ המשבר הנתונים הכלכליים בארה"ב לא הפסיקו להפתיע לטובה, כפי שבא לידי ביטוי במדד הפתעות בנתונים כלכליים של Citi. אולם, שיעור ההפתעות החיוביות פוחת מכיוון שאנליסטים מתאימים תחזיות. קיים קשר עקבי בין מדד ההפתעות לביצועים S&P 500."

"שלישית, העלייה בתחזיות הרווח של החברות האמריקאיות מתחילת השנה הייתה עד שלב זה של השנה הגבוהה ביותר ב-30 השנים האחרונות, למעט בשנת 2010. האנליסטים יתקשו לשמור על עדכוני הרווח בקצב כל כך גבוה. אחרי המשבר הפיננסי שוק המניות התחיל לזנק במרץ 2009, אך החל ממאי 2010 עבר לדשדוש ולירידות."

- המספר היומי - S&P עלה 1% בלבד מתחילת השנה. מה עשו מדדים אחרים?

- למונייד מזנקת 11%, נייס ב-5.5%; המתיחות במפרץ לוחצת על החוזים

- המלצת המערכת: כל הכותרות 24/7

מקור: Bloomberg, מיטב דש ברוקראז'

צפויה עלייה של האינפלציה בחודשים הקרובים

לדברי ד"ר גיל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג הריביות של לאומי שוקי הון הודעת הריבית של הפד השבוע, הייתה בעלת אופי "יוני" כאשר הפד ממשיך לדבוק בהתחייבות להמשך ההרחבה המוניטארית, ככל הנראה לאורך כל שנת 2021 לפחות.

בהודעת ה-FOMC, צוין כי על רקע התקדמות בחיסונים ותמיכת מדיניות כלכלית חזקה, יש אינדיקטורים שהפעילות הכלכלית והתעסוקה התחזקו. בהמשך ההצהרה נאמר כי האינפלציה עלתה, אך היא משקפת במידה רבה "גורמים חולפים". ישנן השפעות בסיס זמניות קשורות לירידה במחירים מסוימים לפני שנה שתורמים לעליית האינפלציה השנתית. עליות המחירים משקפות גם מחסור בהיצע מסוגים שונים והשפעה זו צפויה לדעוך על פני זמן. יו"ר הפד ג'רום פאוול ייחס את האינפלציה הגבוהה יותר להשפעות הבסיס ולמה שהוא תיאר "צווארי בקבוק". פאוול שלל מהלך של צמצום רכישות QE בעת הנוכחית או בקרוב וכנראה שיחל בזאת רק בתחילת השנה הבאה. זה יביא את אחזקות ניירות הערך של הפד ליותר מ -8 טריליון דולר.

- איתות אזהרה לשוק של 1.8 טריליון דולר - קרן האשראי של בלו אוול מקפיאה פדיונות

- המודל שמנצח: למה נייס בנויה נכון לעידן ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ההוראות האחרונות של באפט: מכרו אפל, קנו ניו יורק טיימס

למרות ההודעה מגמת העלייה בתשואות הממשלתיות הארוכות התחדשה ואתה העלייה בתלילות העקום. זאת על רקע המשך הנתונים החיוביים לגבי הצמיחה בארה"ב וציפייה לעליית סביבת האינפלציה בחודשים הקרובים על רקע המשך ההתאוששות ופתיחת המשק האמריקאי.

צמיחה מרשימה בארה"ב

על רקע הועבדה שנתוני הצמיחה של הרבעון הראשון תאמו את ההערכות המוקדמות (6.5% בממוצע, יונתן כץ וכלכלני לידר שוקי הון שמים את הדגש על שרה של פרטים מעניינים.

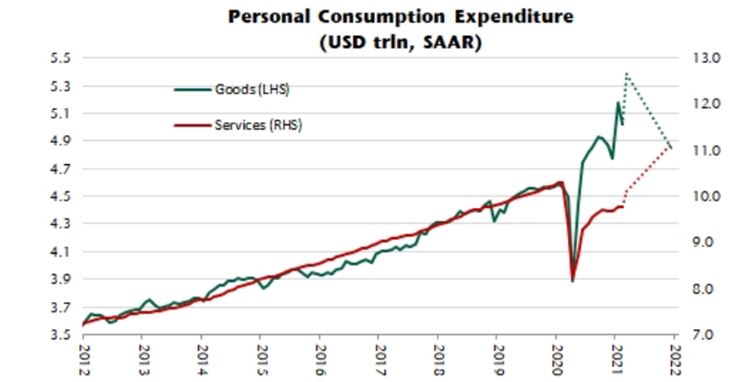

ראשית, לדבריהם מסתמנת התאוששות מהירה בצריכה הפרטית (10.7% לאחר גידול של 2.3% ברבעון ד') עם הסרת המגבלות וסיוע ממשלתי נדיב. הצריכה של מוצרי בני קיימא זינקה ב- 41.4%, הצריכה של סחורות אחרות עלתה ב- 14.4%, וצריכת שירותים עלתה ב- 4.6% (לאחר ירידה של 6.8% ב- 2020). עדיין מדובר בהתאוששות מאד חלקית בצריכת שירותים ברבעון הבא. מנגד, רמת צריכת מוצרים צפויה להתמתן.

שנית, ההשקעות של הסקטור העסקי (למעט עבור הבנייה למגורים) עלו ב- 9.9% לאחר גידול של 13.1% ברבעון ד' 2020. שלישית, ההשקעות בבניה למגורים עלו ב- 10.8% לאחר גידול של 36.6%. רביעית, עודף ביקוש למוצרים גרר ירידה במלאי אשר גרע 2.6% מהצמיחה. משמעות הדבר, ציפייה לגידול מהיר בייצור ברבעון הבא כדי להחזיר את המלאי לרמה נאותה. חמישית, הצריכה הציבורית עלתה ב- 6.3% לאחר ירידה של 0.8% (13.1% גידול בצריכה ברמה הפדרלית, 1.7% גידול ברמת המדינות והרשויות).

עונת הדוחות מגבירה הילוך

עונת הדוחות הגיעה בשבוע החולף לשיאה עם פרסום תוצאותיהן של חלק מהחברות המובילות בשוק. עם זאת גם השבוע צפויות לפרסם כמה חברות משמעותיות:

יום שני - סולאראדג' IROBOT CORP

יום שלישי - T-MOBILE PFIZER CVS CAREMARK CORP

יום רביעי - PAYPAL UBER TECHNOLOGIES

יום חמישי - MODERNA AMC ENTERTAINMENT HOLDINGS INC

- 8.חיים 03/05/2021 14:28הגב לתגובה זוהמון מילים ושום דבר לא נאמר.

- 7.בורסה זו השקעה לטווך ארוך. גם אם יהיו מימושים ( ויהיו ) לא להיבהל! (ל"ת)מאיר 02/05/2021 23:18הגב לתגובה זו

- 6.sell in may and go away (ל"ת)אלי 02/05/2021 22:24הגב לתגובה זו

- 5.דוד הגנן 02/05/2021 22:04הגב לתגובה זוהנבואה ניתנה לשוטים ככה כתוב במקורות. כל מי שחושב שיודע ישים כסף ולא רק דיבורים.

- 4.התיקון יתחיל מאפל 02/05/2021 21:13הגב לתגובה זוהגל. כאשר הקנס של אפל יתחיל להוריד את הטכנולוגיה יצטרפו אליהם גם התעשיות האחרות .

- 3.אנונימי 02/05/2021 21:03הגב לתגובה זוזאת השאלה לדעתי

- 2.מי יודע 02/05/2021 17:59הגב לתגובה זויגיע כשיגיע אנחנו נדע כבר,? לדעתי צריך לעקוב על תנודת מדד הפחד vix לי דעתי בלבד.

- 1.שליפי 02/05/2021 17:13הגב לתגובה זוכשבסוף תגיע ירידה, יצהלו כל האתרים, כולל ביזפורטל, ב:"אמרנו לכם"..

- איש חכם 02/05/2021 21:35הגב לתגובה זובכפר נידח באפריקה רקדו השבטים את ריקוד הגשם אבל רק שבט אחד באמת הצליח להביא את הגשם עם הריקוד. כששאלו אותם מה הסוד שלהם הם ענו. "אנחנו פשוט לא מפסיקים לרקוד עד שהגשם מגיע" מצחיקים כל היועצים האלה

- לגמרי! (ל"ת)דוד 02/05/2021 18:16הגב לתגובה זו