"הורדות הריבית לא תתרחש לפני שנגיף הקורונה יהפוך למגיפה"

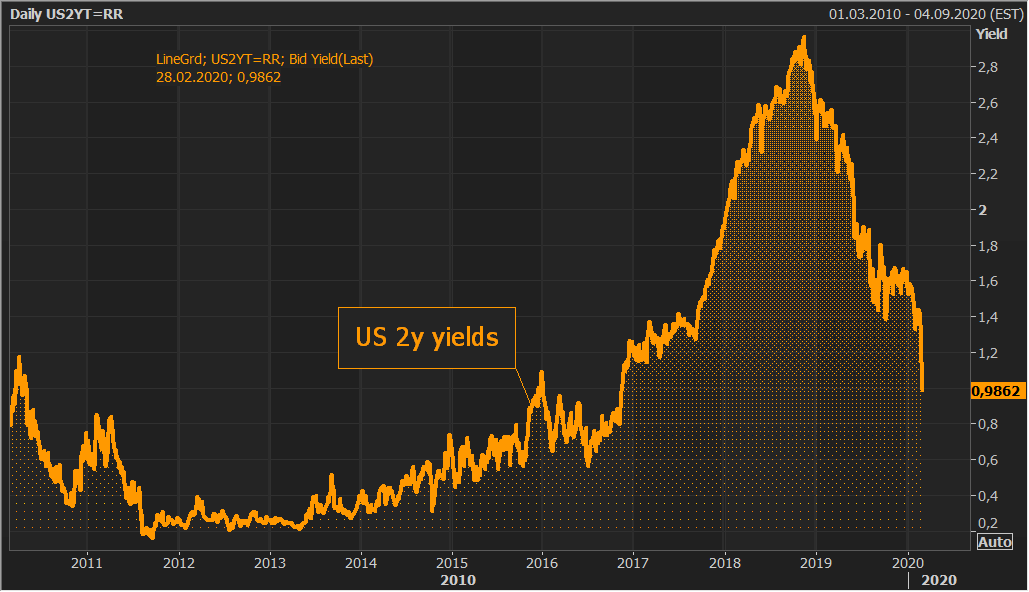

החששות מהאטה הכלכלית בעקבות התפרצות נגיף הקורונה והאירועים האחרונים בשווקים מפעילים כעת לחץ כבר על מקבלי ההחלטות בפד' לפעול מהר. תשואות האג"חים של ארה"ב נופלות כעת לשפל חדש: התשואה ל-10 שנים עומדת על 1.18% בלבד והתשואה ל-30 שנה עומדת על 1.69% - שפל כל הזמנים. התשואה לתקופה של שנתיים עומדת על 0.92% בלבד.המשמעות: שוק האג"ח מתמחר כעת 4 הורדות ריבית בארה"ב, כאשר ההסתברות להורדה של הריבית כבר בחודש הקרוב עולה מעל ל-90%.התשואה על אגרות החוב של ארה"ב לשנתיים: יורדת לשפל של 3 שנים

- 3.כריש 29/02/2020 17:40הגב לתגובה זוקורונה שמורונה הפור נפל שוק האגח אמר את דברו

- 2.דירה=קורת גג 28/02/2020 18:10הגב לתגובה זודירה=קורת גג=צורך בסיסי של האדם

- 1.לפי התגובה ... 28/02/2020 18:04הגב לתגובה זואחרת מה הטעם לגישה הניצית אין בה כל צורך ... השווקים מתמוטטים ואין צורך לדרדר אותם יותר ... אלא אם אתה הולך לתמוך בהם ואתה לא רוצה שידעו על כך... וזה כנראה מה שקורה .