ההידרדרות באירופה צפויה לצבור תאוצה החל מהשבוע הקרוב

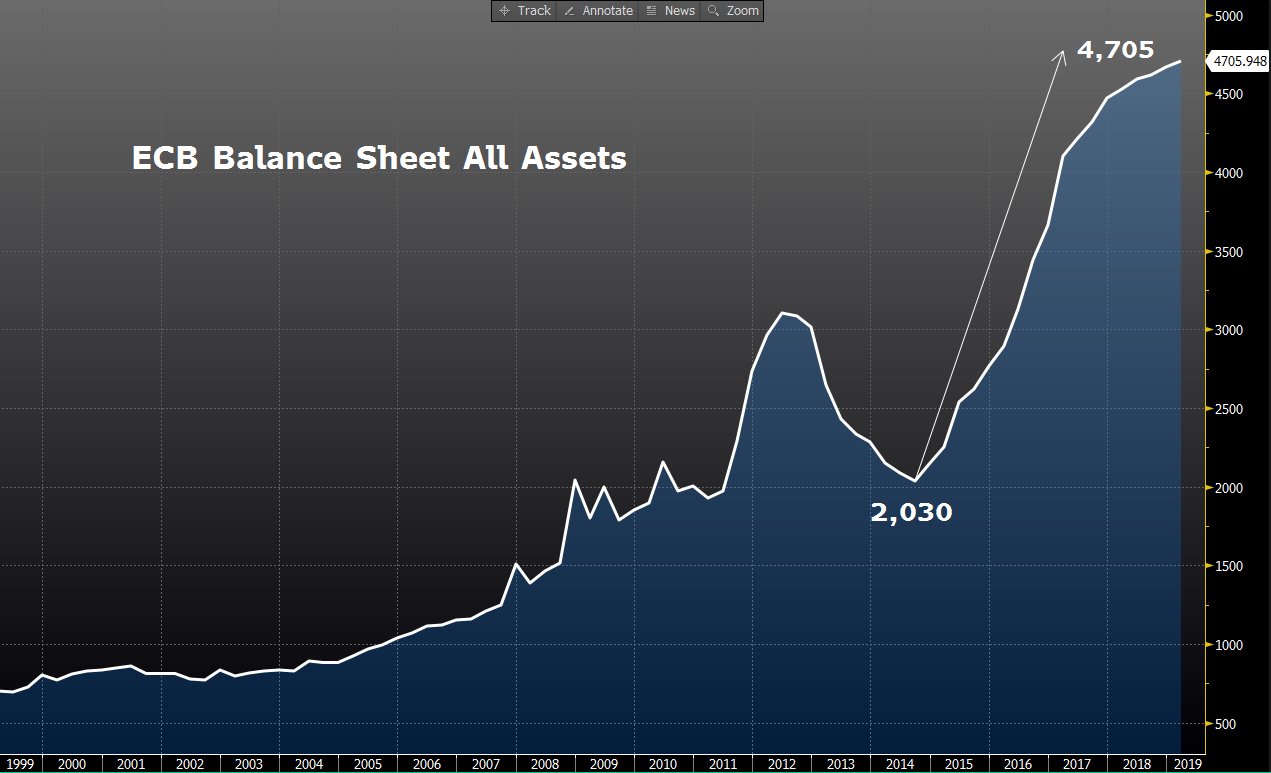

למרות ההידרדרות החריפה בנתוני המאקרו בחודשים האחרונים, הבנק המרכזי באירופה (ECB) לא הודיע גם הערב על תוכנית תמריצים לשווקים. למעשה, מדובר בפעם הראשונה בעשור האחרון שהבנק המרכזי צופה בהידרדרות כלכלית מבלי להתערב. המשך הידרדרות כלכלית מובטח בסיטואציה הנוכחית.בתוך כך, המהלך המשמעותי ביותר בשוק האירופאי צפוי להתרחש החל מהשבוע הבא, כאשר המאזן של הבנק צפוי להתחיל לרדת בצורה משמעותית לראשונה מאז סוף 2014. בדומה לתהליך צמצום המאזן של הפד' (שהתחיל רשמית בספטמבר 2017, אך בפועל התחיל רק ב-2018, הפסקת הרכישות מצד ה-ECB צפויה להתחיל להשפיע בפועל על השווקים רק בשבוע.איך זה קורה?חלק מרכזי במאזן הבנק הוא הרכישות מחדש שהבנק מבצע. כל אג"ח שמגיע לפדיון, הבנק מחזיר את הכסף שנפדה בחזרה לשווקים. בדצמבר האחרון הסתכמו הפדיונות של הבנק בסכום של 14.52 מיליארד אירו, כאשר הבנק "יצר" עוד כ-15 מיליארד אירו והזרים אותם לשוקי האג"ח. בחודש ינואר מסתכמים הפדיונות של הבנק ב-25.65 מיליארד אירו. ובמילים פשוטות: למרות שהבנק הודיע על הפסקת הרכישות בחודש שעבר, ההפרש בפעולות הבנק כמעט ולא היה מורגש החודש. במיוחד כאשר לא הונפקו אגרות חוב בכמות גדולה מצד המדינות באיחוד.מאזן הבנק ב-2 העשורים האחרונים: שיא חדש בשבוע החולף בחודש פברואר הסיטואציה משתנה, כאשר הפדיונות של הבנק צפויים להסתכם בסכום של 11.9 מיליארד אירו בלבד, כאשר רק 8.7 מיליארדאירו צפוים להגיע לשוקי האג"ח הממשלתיים (לעומת 21 מיליארד אירו בחודש ינואר). בנוסף, נציין כי הבנקים האירופאים צפויים להתחיל להחזיר כעת חלק מהלוואות שקיבלו בשנים האחרונות (TLTROׂׂ), דבר שיקטין את מאזן הבנק.הרכישות של הבנק המרכזי בשוקי האג"ח הממשלתיים: הפסקת הרכישות בפועלבתחילת פברואר

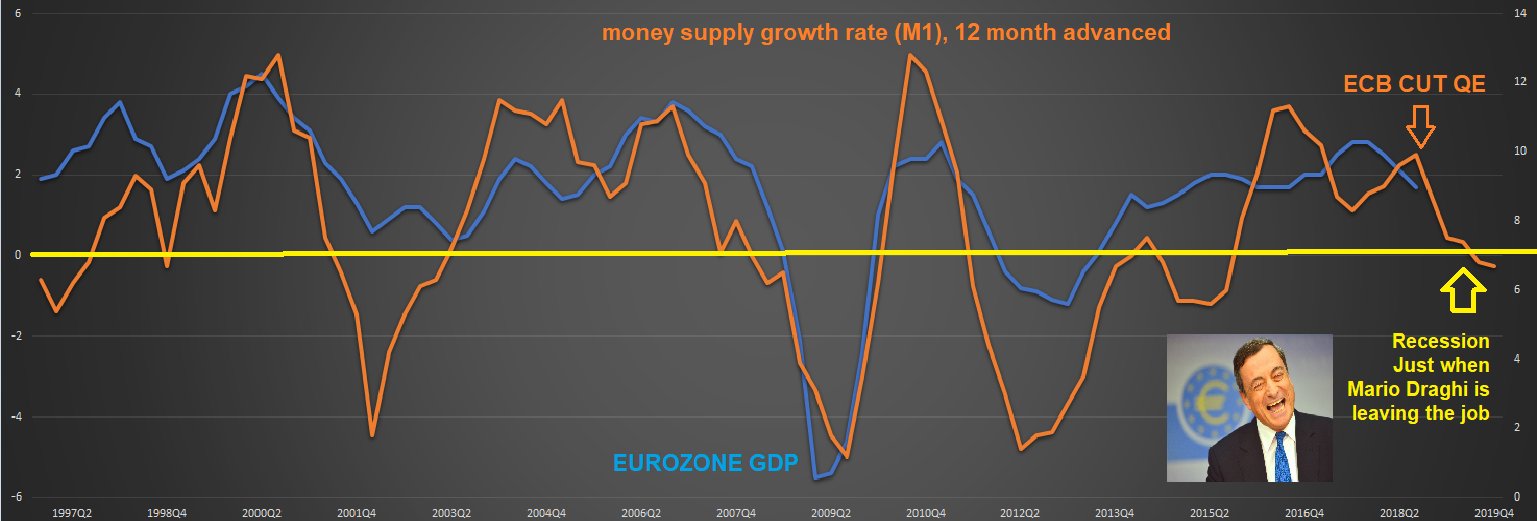

בחודש פברואר הסיטואציה משתנה, כאשר הפדיונות של הבנק צפויים להסתכם בסכום של 11.9 מיליארד אירו בלבד, כאשר רק 8.7 מיליארדאירו צפוים להגיע לשוקי האג"ח הממשלתיים (לעומת 21 מיליארד אירו בחודש ינואר). בנוסף, נציין כי הבנקים האירופאים צפויים להתחיל להחזיר כעת חלק מהלוואות שקיבלו בשנים האחרונות (TLTROׂׂ), דבר שיקטין את מאזן הבנק.הרכישות של הבנק המרכזי בשוקי האג"ח הממשלתיים: הפסקת הרכישות בפועלבתחילת פברואר למרות הטענות של דראגי הערב במסיבת העיתונאים, נתוני המאקרו החלשים אינם זמניים. כפי שטענו בחודשים האחרונים, אחד האינדיקטורים האמינים ביותר לכלכלה האירופאית הוא הגידול בכמות הכסף, M1. בעולם שצמיחה כלכלית בנויה על חוב ויצירה של כסף חדש, יש חשיבות רבה לרמות הגידול בכסף (שמצביע על גידול בהלוואות וכו'). קצב הגידול בכמות הכסף עמד על רמה של 6.7% בלבד בחודש נובמבר האחרון. מבחינה היסטורית קצב הגידול הנוכחי צפוי לגרום למיתון (בתוך 12). הכלכלה האירופאית מציגה קצב גידול דומה בכל החודשים האחרונים, ולכן כפי שטענו ביוני האחרון (לכתבה המלאה), הצפי הוא לכניסה להתכווצות כלכליתלקראת ספטמבר 2019, בדיוק כאשר מריו דראגי צפוי לעזוב את תפקידו כיו"ר הבנק המרכזי. הפסקת הרכישות בפועלצפויה להוריד עוד יותר את קצב גידול הכסף באירופה.

למרות הטענות של דראגי הערב במסיבת העיתונאים, נתוני המאקרו החלשים אינם זמניים. כפי שטענו בחודשים האחרונים, אחד האינדיקטורים האמינים ביותר לכלכלה האירופאית הוא הגידול בכמות הכסף, M1. בעולם שצמיחה כלכלית בנויה על חוב ויצירה של כסף חדש, יש חשיבות רבה לרמות הגידול בכסף (שמצביע על גידול בהלוואות וכו'). קצב הגידול בכמות הכסף עמד על רמה של 6.7% בלבד בחודש נובמבר האחרון. מבחינה היסטורית קצב הגידול הנוכחי צפוי לגרום למיתון (בתוך 12). הכלכלה האירופאית מציגה קצב גידול דומה בכל החודשים האחרונים, ולכן כפי שטענו ביוני האחרון (לכתבה המלאה), הצפי הוא לכניסה להתכווצות כלכליתלקראת ספטמבר 2019, בדיוק כאשר מריו דראגי צפוי לעזוב את תפקידו כיו"ר הבנק המרכזי. הפסקת הרכישות בפועלצפויה להוריד עוד יותר את קצב גידול הכסף באירופה. האירו בדרך לנפילה?ללא תמיכה של הבנק המרכזי, "כלכלת הזומבי" שהתפתחה באירופה בשנים האחרונות לא יכולה להתקיים, ונראה כי השחקנים בשוקי המט"ח מתחילים להגיב כבר הערב:האירו עבר לירידות חדות של 0.7% מול הדולר, לרמה של 1.13 דולר לאירו.

האירו בדרך לנפילה?ללא תמיכה של הבנק המרכזי, "כלכלת הזומבי" שהתפתחה באירופה בשנים האחרונות לא יכולה להתקיים, ונראה כי השחקנים בשוקי המט"ח מתחילים להגיב כבר הערב:האירו עבר לירידות חדות של 0.7% מול הדולר, לרמה של 1.13 דולר לאירו.

- 9.אלון 31/01/2019 10:12הגב לתגובה זואין לי מושג מאיפה הוא כותב את הדברים האלו, אירופה טסה השבוע, תאו את הדאקס !

- 8.בתגובות חופרים=חפירה (ל"ת)סוסו 25/01/2019 21:14הגב לתגובה זו

- 7.בדירה גרים=קורת גג 25/01/2019 17:46הגב לתגובה זובדירה גרים=קורת גג,לעומת מגורים ברחוב

- 6.בגלל זה אירופה עולה? (ל"ת)טל 25/01/2019 17:06הגב לתגובה זו

- 5.קפיטליזים חזירי לא ממש מיטיב עם האזרח הפשוט (ל"ת)ג'וי 25/01/2019 08:47הגב לתגובה זו

- 4.אבל הדאקס מעל 11000 (ל"ת)רפי 24/01/2019 23:37הגב לתגובה זו

- 3.איציק 24/01/2019 22:41הגב לתגובה זואין קשר בין תחזית הגרפים שאתם מציגים לבין המציאות

- 2.תמיד אתה רואה שחורות.אתה פשוט נהנה מזה . (ל"ת)מר עמית 24/01/2019 21:37הגב לתגובה זו

- 1.משקיע 24/01/2019 21:19הגב לתגובה זומי שמשקיע שיברח