המניות של משק אנרגיה -0.62% ו שוב אנרגיה 3.87% משלימות ירידה של 18% מתחילת השבוע על רק שימוע שפרסמה רשות החשמל. השימוע נוגע ליצרניות החשמל הפרטיות המחזיקות בתחנות המוכרות לרשת החשמל, כאשר התחנות העיקריות אליהן נוגע השימוע הן תחנות שהופרטו לאחרונה על ידי הממשלה, כמו תחנת אשכול של דליה אנרגיה שמוחזקת על ידי משק ותחנות רמת חובב וחגית מזרח של שו"ב אנרגיה. תחנת הכוח אשכול; קרדיט: יח"צהרשות טוענת שמבדיקה שלה עולה כי מחירי החשמל היו גבוהים מדי בשנים האחרונות, כשהכוונה לפתוח את השוק לתחרות מתוך רצון להוריד את המחירים. הרשות טוענת כי בפועל לא נפתחו מספיק תחנות חדשות, מספר היצרנים נשאר יחסית קטן ולכן מחירי החשמל היו גבוהים. מנגד נגה שמפקחת על האסדרה של שוק החשמל, סבורה שיש להעלות את המחירים. מי צודק? לא ברור, אבל בסוף זה בסמכות רשות החשמל, אבל יהיו עוד דיונים ארוכים והסכמות אחרות ממה שמוצע כעת.אם לוקחים את "התרחיש הרע" עבור משק אנרגיה שמחזיקה בשליטה בדליה, הרי שדליה תיפגע בכ-11%-7% ב-EBITDA. ההכנסות השנתיות ייפגעו על פי כלכלנים שמכירים את התחום בסדר גודל של 100-120 מיליון שקל בתרחיש הרע כשההכנסות צפויות להיות כ-1-1.1 מיליארד שקל. חלקה של משק ב-EBITDA של דליה שמוחזקת בשיעור של 50.2%, יירד בהתאמה מכ-500 מיליון לכ-440-460 מיליון שקל.מבחינת שווי נראה שהנכסשרשום בספרים ב-2.4 מיליארד שקל יירד בשיעור הפגיעה ברווח, אבל זה יותר מזה - הסיכון בתחום עלה ולכן הריביות יעלו ויצמצמו את המרווחים משמעותית ובכלל - אי הוודאות תוביל להיתקעות של פרויקטים ובעיות במימון עתידי, וכנראה גם גבוליות מבחינת כדאיות כלכלית.משק אנרגיה איבדה בשלושה ימים 18% מערכה, במונחים של שווי מדובר על כ-300 מיליון שקל. זה יותר מהפגיעה הכלכלית המיידית בתרחיש הרע שמוערכת ב-7%-11% משווי הנכס שרשום ב-2.4 מיליארד שקל (150 עד 250 מיליון שקל).אבל זה מגלם את העלייה בסיכון, הירידה במרווחים, הקושי העתידי במימון ואי הוודאות שנוצרה בשוק

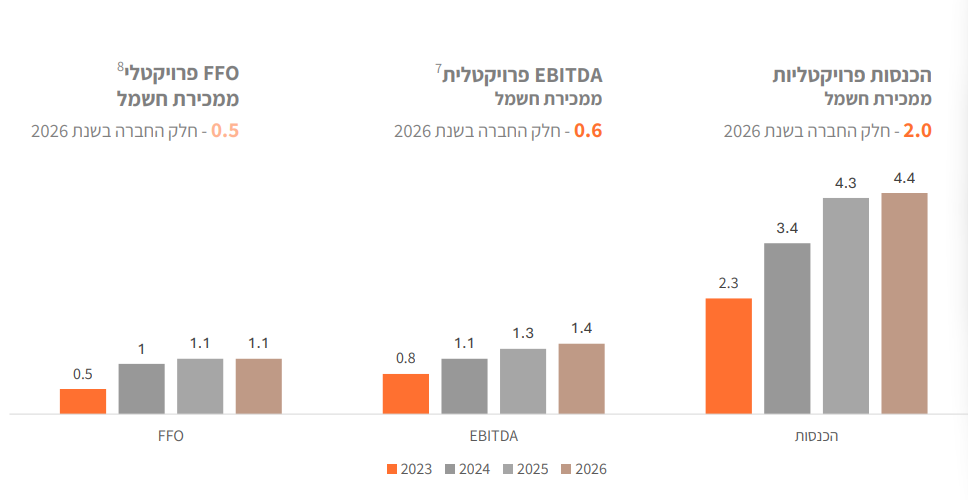

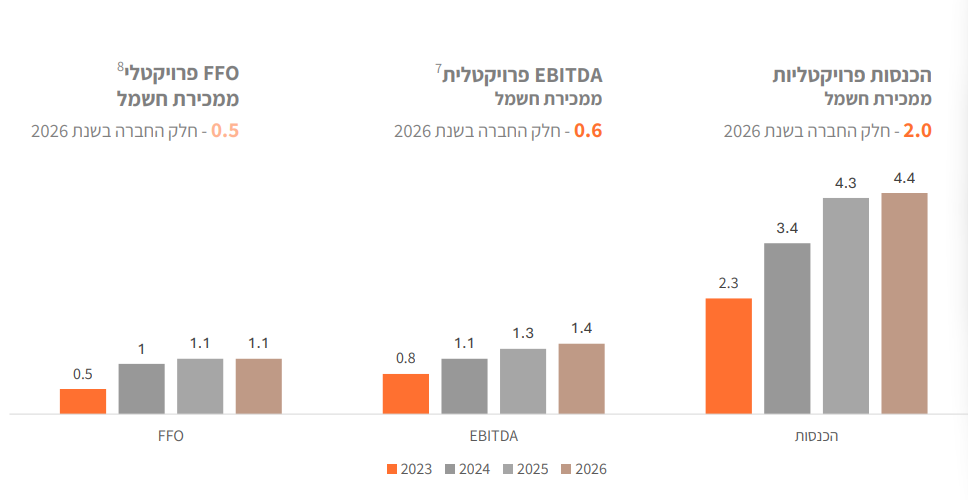

תחנת הכוח אשכול; קרדיט: יח"צהרשות טוענת שמבדיקה שלה עולה כי מחירי החשמל היו גבוהים מדי בשנים האחרונות, כשהכוונה לפתוח את השוק לתחרות מתוך רצון להוריד את המחירים. הרשות טוענת כי בפועל לא נפתחו מספיק תחנות חדשות, מספר היצרנים נשאר יחסית קטן ולכן מחירי החשמל היו גבוהים. מנגד נגה שמפקחת על האסדרה של שוק החשמל, סבורה שיש להעלות את המחירים. מי צודק? לא ברור, אבל בסוף זה בסמכות רשות החשמל, אבל יהיו עוד דיונים ארוכים והסכמות אחרות ממה שמוצע כעת.אם לוקחים את "התרחיש הרע" עבור משק אנרגיה שמחזיקה בשליטה בדליה, הרי שדליה תיפגע בכ-11%-7% ב-EBITDA. ההכנסות השנתיות ייפגעו על פי כלכלנים שמכירים את התחום בסדר גודל של 100-120 מיליון שקל בתרחיש הרע כשההכנסות צפויות להיות כ-1-1.1 מיליארד שקל. חלקה של משק ב-EBITDA של דליה שמוחזקת בשיעור של 50.2%, יירד בהתאמה מכ-500 מיליון לכ-440-460 מיליון שקל.מבחינת שווי נראה שהנכסשרשום בספרים ב-2.4 מיליארד שקל יירד בשיעור הפגיעה ברווח, אבל זה יותר מזה - הסיכון בתחום עלה ולכן הריביות יעלו ויצמצמו את המרווחים משמעותית ובכלל - אי הוודאות תוביל להיתקעות של פרויקטים ובעיות במימון עתידי, וכנראה גם גבוליות מבחינת כדאיות כלכלית.משק אנרגיה איבדה בשלושה ימים 18% מערכה, במונחים של שווי מדובר על כ-300 מיליון שקל. זה יותר מהפגיעה הכלכלית המיידית בתרחיש הרע שמוערכת ב-7%-11% משווי הנכס שרשום ב-2.4 מיליארד שקל (150 עד 250 מיליון שקל).אבל זה מגלם את העלייה בסיכון, הירידה במרווחים, הקושי העתידי במימון ואי הוודאות שנוצרה בשוק התוצאות של דליה והתרומה של משק אנרגיה, רגע לפני השימוע להפחתת תעריפיםמדובר בשלב זה בשימוע, וכאמור הוא סותר מסקנות של נגה בעניין, אבל המשקיעים חוששים ובעיקר מבולבלים. קשה להעריך מה יוחלט לבסוף, אך ברור שזה יהיה תהליך שייקח זמן.

התוצאות של דליה והתרומה של משק אנרגיה, רגע לפני השימוע להפחתת תעריפיםמדובר בשלב זה בשימוע, וכאמור הוא סותר מסקנות של נגה בעניין, אבל המשקיעים חוששים ובעיקר מבולבלים. קשה להעריך מה יוחלט לבסוף, אך ברור שזה יהיה תהליך שייקח זמן.

איך הגבלת המחירים תשפיע על היצרנים?

ההשפעה הישירה עלולה להגיע ל-400 מיליון שקל בתרחיש הרע בכל השוק.השפעה נוספת, ואולי משמעותית יותר, היא ההשפעה על פתיחת התחנות בעתיד. קביעת תקרה למחיר החשמל בעצם הופכת את הקמת תחנות הכוח לפחות כדאיות עבור החברות, וכיוצא מכך יקשה עליהן לקבל מימון מהגופים השונים להקמתן. כך בעצם רשות החשמל עשויה ליצור את האפקט ההפוך מהאפקט לו היא ייחלה - במקום שייפתחו עוד תחנות ויכנסו עוד שחקנים לשוק, השוק הופך לפחות אטרקטיבי עבור שחקנים חדשים ועבור השחקנים הקיימים.במידה וההגבלות של רשות החשמל אכן יחולו על היצרניות בשוק,המבחנים הראשונים לבדיקת ההשפעות שלהן ממש לא רחוקות -לפני חודש פרסמה רשות החשמל הצהרה שהיא מאפשר להקים עוד 2 תחנות כוח, כאשר מדובר על תחנת דליה 2 של דליה אנרגיה ותחנת קסם של מבטח שמיר. שתי החברות צריכות להשיג סגירה פיננסית לתחנות עד לסוף חודש מרץ. תעריף הזמינות שנקבע לתחנות הוא נמוך, אגורה וחצי, מתוך ידיעה שאת הרווחים הגדולים החברות עושות בתעריפי החשמל, אך עכשיו עלולים כאמור להגביל את המחיר שם ולכן הקמת התחנה בעתיד תהיה בסימן שאלה כלכלי. המאמצים של דליה ומבטח שמיר להשיג סגירה פיננסית לתחנות יהוו אינדיקציה לרמת המוכנות של של הגופים המממנים להיכנס לסגירות פיננסיות בתחום.

האם יש כאן הזדמנות למשקיעים?

המהלך של רשות החשמל בעצם מהווה החזרה של הגלגל לאחור. לפני הרפורמה הרשות תפקדה כרגולטור של מחיר, בתקופה שתחנות הייצור עדיין היו בהחזקת חברת החשמל. מטרת הרפורמה הייתה לפתוח את שוק החשמל לתחרות - להפוך את השוק לאטרקטיבי יותר עבור חברות חדשות שיפעילו את התחנות ויקימו תחנות חדשות, ובכך יביאו להורדה של המחיר לצרכן הקצה.הרשות טוענת שבפועל לא נכנסו מספיק שחקנים לשוק ולכן המחיר בפועל היה גבוה מדי. עכשיו היא רוצה להחזיר את הגלגל לאחור, להחיל תקרת מחיר על מחירי החשמל, מה שהופך את השוק לאטרקטיבי פחות עבור החברות אבל גם עבור המשקיעים.במקביל לפרסום השימוע של רשות החשמל, נגה,חברת ניהול מערכת החשמל שהוקמה במסגרת הרפורמה בשוק החשמל, פרסמה דיווח בו היא דווקא טוענת שמודל חישוב מחירי החשמל היה תקול, ולכן המחירים בפועל היו דווקא נמוכים ב-30%-40% מהמחיר שהיה אמור להיות בפועל.המניות של משק אנרגיה ושו"ב אנרגיה צונחות כאשר משק יורדת למחיר הנמוך היותר מאז ההנפקה. משק אנרגיה מגלמת במחיר תרחיש רע, אבל אם בסופו של דבר יתברר שהגבלת התעריפים תהיה נמוכה משמעותית וכאמור יהיו ערעורים ודיונים בים לקראת השימוע ואחריו, אז כנראה שהירידות האלו חזקות מדי. אלא שהסיכון גדול. יש אי בהירות וסיכון חדש שלא היה בעבר. מדובר בשינוי כללי המשחק בשוק

תחנת הכוח אשכול; קרדיט: יח"צהרשות טוענת שמבדיקה שלה עולה כי מחירי החשמל היו גבוהים מדי בשנים האחרונות, כשהכוונה לפתוח את השוק לתחרות מתוך רצון להוריד את המחירים. הרשות טוענת כי בפועל לא נפתחו מספיק תחנות חדשות, מספר היצרנים נשאר יחסית קטן ולכן מחירי החשמל היו גבוהים. מנגד נגה שמפקחת על האסדרה של שוק החשמל, סבורה שיש להעלות את המחירים. מי צודק? לא ברור, אבל בסוף זה בסמכות רשות החשמל, אבל יהיו עוד דיונים ארוכים והסכמות אחרות ממה שמוצע כעת.אם לוקחים את "התרחיש הרע" עבור משק אנרגיה שמחזיקה בשליטה בדליה, הרי שדליה תיפגע בכ-11%-7% ב-EBITDA. ההכנסות השנתיות ייפגעו על פי כלכלנים שמכירים את התחום בסדר גודל של 100-120 מיליון שקל בתרחיש הרע כשההכנסות צפויות להיות כ-1-1.1 מיליארד שקל. חלקה של משק ב-EBITDA של דליה שמוחזקת בשיעור של 50.2%, יירד בהתאמה מכ-500 מיליון לכ-440-460 מיליון שקל.מבחינת שווי נראה שהנכסשרשום בספרים ב-2.4 מיליארד שקל יירד בשיעור הפגיעה ברווח, אבל זה יותר מזה - הסיכון בתחום עלה ולכן הריביות יעלו ויצמצמו את המרווחים משמעותית ובכלל - אי הוודאות תוביל להיתקעות של פרויקטים ובעיות במימון עתידי, וכנראה גם גבוליות מבחינת כדאיות כלכלית.משק אנרגיה איבדה בשלושה ימים 18% מערכה, במונחים של שווי מדובר על כ-300 מיליון שקל. זה יותר מהפגיעה הכלכלית המיידית בתרחיש הרע שמוערכת ב-7%-11% משווי הנכס שרשום ב-2.4 מיליארד שקל (150 עד 250 מיליון שקל).אבל זה מגלם את העלייה בסיכון, הירידה במרווחים, הקושי העתידי במימון ואי הוודאות שנוצרה בשוק

תחנת הכוח אשכול; קרדיט: יח"צהרשות טוענת שמבדיקה שלה עולה כי מחירי החשמל היו גבוהים מדי בשנים האחרונות, כשהכוונה לפתוח את השוק לתחרות מתוך רצון להוריד את המחירים. הרשות טוענת כי בפועל לא נפתחו מספיק תחנות חדשות, מספר היצרנים נשאר יחסית קטן ולכן מחירי החשמל היו גבוהים. מנגד נגה שמפקחת על האסדרה של שוק החשמל, סבורה שיש להעלות את המחירים. מי צודק? לא ברור, אבל בסוף זה בסמכות רשות החשמל, אבל יהיו עוד דיונים ארוכים והסכמות אחרות ממה שמוצע כעת.אם לוקחים את "התרחיש הרע" עבור משק אנרגיה שמחזיקה בשליטה בדליה, הרי שדליה תיפגע בכ-11%-7% ב-EBITDA. ההכנסות השנתיות ייפגעו על פי כלכלנים שמכירים את התחום בסדר גודל של 100-120 מיליון שקל בתרחיש הרע כשההכנסות צפויות להיות כ-1-1.1 מיליארד שקל. חלקה של משק ב-EBITDA של דליה שמוחזקת בשיעור של 50.2%, יירד בהתאמה מכ-500 מיליון לכ-440-460 מיליון שקל.מבחינת שווי נראה שהנכסשרשום בספרים ב-2.4 מיליארד שקל יירד בשיעור הפגיעה ברווח, אבל זה יותר מזה - הסיכון בתחום עלה ולכן הריביות יעלו ויצמצמו את המרווחים משמעותית ובכלל - אי הוודאות תוביל להיתקעות של פרויקטים ובעיות במימון עתידי, וכנראה גם גבוליות מבחינת כדאיות כלכלית.משק אנרגיה איבדה בשלושה ימים 18% מערכה, במונחים של שווי מדובר על כ-300 מיליון שקל. זה יותר מהפגיעה הכלכלית המיידית בתרחיש הרע שמוערכת ב-7%-11% משווי הנכס שרשום ב-2.4 מיליארד שקל (150 עד 250 מיליון שקל).אבל זה מגלם את העלייה בסיכון, הירידה במרווחים, הקושי העתידי במימון ואי הוודאות שנוצרה בשוק התוצאות של דליה והתרומה של משק אנרגיה, רגע לפני השימוע להפחתת תעריפיםמדובר בשלב זה בשימוע, וכאמור הוא סותר מסקנות של נגה בעניין, אבל המשקיעים חוששים ובעיקר מבולבלים. קשה להעריך מה יוחלט לבסוף, אך ברור שזה יהיה תהליך שייקח זמן.

התוצאות של דליה והתרומה של משק אנרגיה, רגע לפני השימוע להפחתת תעריפיםמדובר בשלב זה בשימוע, וכאמור הוא סותר מסקנות של נגה בעניין, אבל המשקיעים חוששים ובעיקר מבולבלים. קשה להעריך מה יוחלט לבסוף, אך ברור שזה יהיה תהליך שייקח זמן.