פז קפצה ב-6%: שפיר תקנה 10% מבית הזיקוק במקום 15%

נחתמה סופית העסקה שבה חברת פז פז נפט בהנהלת ניר שטרן תמכור חלק מבית הזיקוק שלה באשדוד לשפיר שפיר הנדסה -0.79% . אבל בדרך להסכם התבצע שינוי מעניין - על פי התכנון המקורי, פז הייתה אמורה למכור לשפיר 15% מהמניות, ובפועל שפיר תרכוש 10%, פז תחזיק ב-4.9% מהמניות ושאר המניות, 85%, יחולקו כדיבידנד בעין לבעלי המניות. בתמורה לרכישה, תשלם שפיר לפז 156 מיליון שקל, במקום 247 מיליון בתכנון המקורי.

שינוי העסקה נובע מהתנגדותה של רשות ניירות ערך. במקביל, הוסכם כי מימוש האופציות ששפיר מקבלת בהסכם שיגרום לכך שהיא תעלה לאחזקה של 25% בבית הזיקוק ועליה של מעל 45%, יחייב הצעת רכש מיוחדת או אישור אסיפת בעלי מניות פז.

אם שפיר תרצה לעלות להחזקה של יותר מ-15.9% ממניות בית הזיקוק היא תהיה חייבת לבצע רכישה משמעותית יותר כך שהיא תעבור את האחזקה של 19.9% (עליה של 4% לפחות) ובכפוף לכך ששפיר תקבל אישור מהשר הממונה או אישור מרשות החברות הממשלתיות.

בעקבות השינוי בהסכם שווי האופציות של שפיר ירד ל-17.2 מיליון שקל (במקום 29 מיליון בהסכם המקורי). על פי החברות, השווי של בית הזיקוק שנגזר מהעסקה עומד על 1.245 מיליארד שקל ולא 1.235 מיליארד שקל, לפי ההסכם המקורי.

- פז: ההכנסות ירדו ב-5% אך הרווח הנקי קפץ ב-44%

- פז: שיא ברווח לשנת 2024 - 650 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

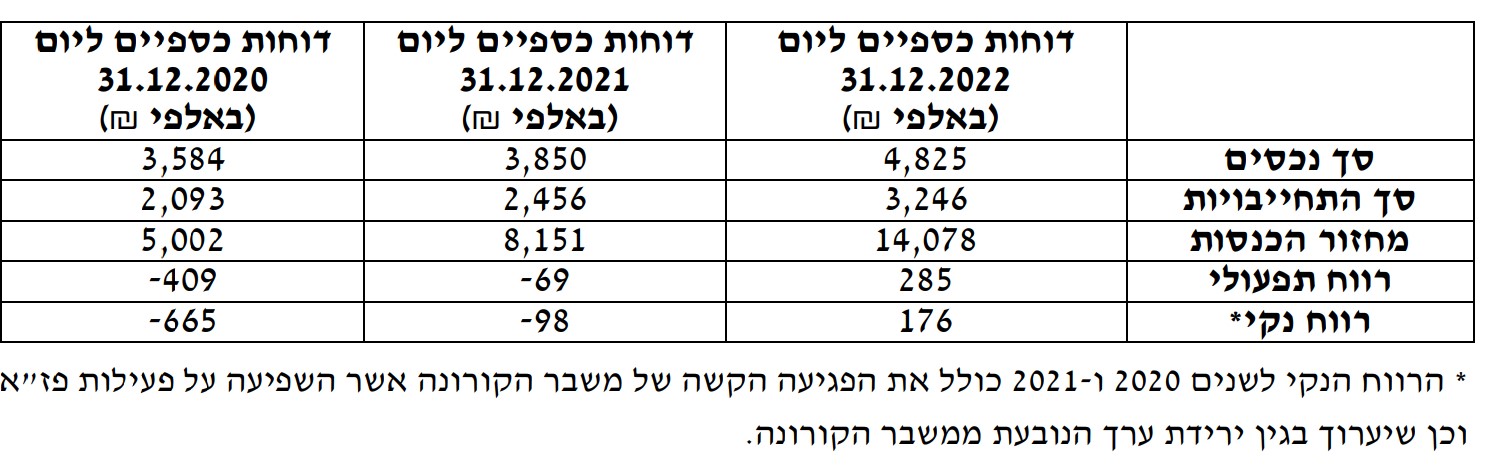

אחרי שנתיים הפסדיות, השנה האחרונה הייתה מצוינת מבחינת בית הזיקוק והוא 'סידר' את הדוחות של פז. הנה תוצאות בית הזיקוק בשנים האחרונות:

הדוחות של בית הזיקוק אשדוד

הדוחות של בית הזיקוק אשדוד

צופים שהעסקה תושלם באוגוסט

בחברות צופים שהעסקה תושלם בחודש אוגוסט הקרוב, עוד חודשיים. לדברי דירקטוריון פז, "החתימה על התיקון להסכם וקבלת אישור שפיר לתנאים המתלים מקדמת את העסקה ובהתאם את פיצול בית הזיקוק ולקדם את פרסום התשקיף במהלך חודש אוגוסט הקרוב ולהשלים את העסקה והפיצול מיד לאחר קבלתם".

בית הזיקוק החל את פעילותו בשנת 1973 כחלק מחברת בזן, עד לפיצול במסגרת תוכנית ההפרטה של בתי הזיקוק, התנהלו שני בתי הזיקוק (באשדוד ובחיפה) כיחידה אחת והופעלו על ידי בז"ן. בחודש ספטמבר 2006 הושלם הפיצול וחברת פז רכשה את בית הזיקוק.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

- 1.קל לגרום להפסד ולרכוש את המניות-תרגיל ידוע (ל"ת)לילי 22/06/2023 19:21הגב לתגובה זו