זנלכל: זינוק של 26% בהכנסות ל-55 מיליון שקל, רווח נקי של 4.8 מ'

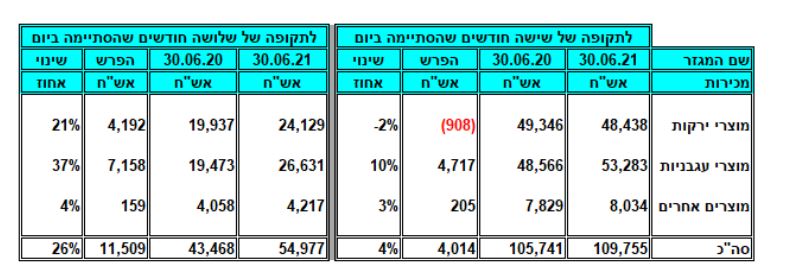

מכירים את חברתזנלכל 0% ? היא לא מהחברות המדוברות-מיוחצנות בבורסה, ההודעות שלה לבורסה מסתכמות בדוחות פעם בכמה חודשים, או מינוי דירקטורים, אבל היא אחת מהחברות הוותיקות והיא לכל הדעות חברה טובה.זנלכל מייצרתשימורי פירות וירקות, בין היתר תחת המותגים "יכין" ו"פרי זה". החברה נסחרת ב-282.5 מיליון שקל, מרוויחה בקצב של קרוב ל-20 מיליון שקל ומוכרת בקצב של מעל 200 מיליון שקל.החברה דיווחה ברבעון השני של 2021 על עליה בהכנסות ל-55 מיליון שקל, זינוק של 26% לעומת 43.5 ברבעון המקביל אשתקד. הרווח התפעולי ברבעון הנוכחי קפץ ב-14% ועמד על 7.4 מיליון שקל, לעומת 6.5 מיליון שקל אשתקד. הרווח הנקי עמד על 4.8 מיליון שקל, לעומת 4 מיליון שקל ברבעון המקביל.החברה כמעט לא מחזיקה במזומנים - 67 אלף שקל. החברה רשמה בחצי השנה האחרונה תזרים מזומנים שלילי של 5.6 מיליון שקל, לעומת 17.9 מיליון שקל בתקופה המקבילה אשתקד.דיבידנד: החברה מחלקת בכל שנה בשני מועדים קבועיםבכל שנה החברה מחלקת דיבידנדים לבעלי המניות (ולמעשה - למשפחה) בשני מועדים: לאחר הדוחות השנתיים ולאחר הדוחות החצי שנתיים, בהיקף שנתי של כ-14 מיליון שקל. השנה היא חרגה ממנהגה וחילקה 30 מיליון שקל.מה שמעניין בה הוא היקף הרכישות העצמיות. החברה קונה את המניות של עצמה בהיקף לא נתפס: יותר ממחצית ממניות החברה נקנו על ידי עצמה והיא ממשיכה לרכוש בשוטף. למעשה, נכון לעכשיו כ-69.5% ממניות החברה מוחזקות על ידי החברה עצמה - בני משפחתו של יעקב שינפלד, והמשפחות של קרובי משפחתו ססובר ודנסקי, עוד כ-20% מוחזקות ע"י המוסדיים (הפניקס 10.7%, מגדל 8.6%, הפניקס 0.3%). המשמעות היא שהכמות הצפה שנותרה בידי הציבור עומדת על כ-10%.ולמה זה משנה? כי למעשה אין מסחר במניה. לא חסרות חברות כאלה בבורסה ותמיד עולה השאלה - מדוע בעצם לא להפוך את החברה בחזרה לפרטית.איך השפיעה הקורונה על החברה?לדברי החברה, "במהלך הרבעון השני, בשל הסרת המגבלות, שוק שרותי המזון חזר ברובו לפעילות מלאה, דבר אשר גרם לעליה במחזור המכירות בשוק שרותי המזון, בהשוואה לחציון המקביל אשתקד."בחודשים האחרונים, בעקבות משבר הקורונה בעולם, חלו התייקרויות משמעותיות במחירי התשומות והשינוע, במיוחד בתחום חומרי האריזה. בנוסף, תקופת הרבעון השני של שנת 2021 ולאחריה התאפיינו בחוסר זמינות של מכולות בעולם, התייקרויות משמעותיות בעלויות ההובלה הימית ובעיכובים בכניסת אוניות לנמלים בארץ. החברה פועלת, ככל יכולתה, לשימור קצב קבלת סחורות בצורה סדירה מהספקים שלה ומתאימה את פעילותה בכל השווקים בהתאם למגמות הנ"ל".הכנסות לפי חלוקה למגזרים: ב-2006 רצתה המשפחה למכור את כל החזקותיהם בחברה לחברה בבעלות ציקי פוקס, לפי שווי חברה של 85 מיליון שקל. העסקה לא יצאה אל הפועל - והיום שווי החברה בשוק עומד כאמור על 282.5 מיליון שקל. מדובר בעליית שווי של 230% תוך 15 שנים. בהחלט תשואה מכובדת.

ב-2006 רצתה המשפחה למכור את כל החזקותיהם בחברה לחברה בבעלות ציקי פוקס, לפי שווי חברה של 85 מיליון שקל. העסקה לא יצאה אל הפועל - והיום שווי החברה בשוק עומד כאמור על 282.5 מיליון שקל. מדובר בעליית שווי של 230% תוך 15 שנים. בהחלט תשואה מכובדת.

- 3.אחד שיודע 09/09/2021 12:00הגב לתגובה זולא יודע איך ולמה, מדובר במעשה נוכלות שהיה מסתיים בבית משפט.

- 2.כרמית בכלל כסף על הרצפה (ל"ת)אבי 30/08/2021 10:01הגב לתגובה זו

- 1.סודו 30/08/2021 07:34הגב לתגובה זוחברה טובה עמידה וחזקה לא כמו שאר החברות שמרוויחות 2 וחצי שקל ברבעון .