האקזיט של הראל ויזל - השקעה של מיליונים בודדים בטרמינל הפכה לשווי של 730 מיליון שקל

פוקס ייצרה יש מאין - הקימה את טרמינל בסוף 2017, גייסה 50 מיליון שקל ממשקיעים, והפכה רעיון לעסק מרוויח ששווה 1.4 מיליארד שקל; כבר אז אמר ויזל - מי זאת עדיקה לעומתנו? אז עדיקה היתה "מלכת האתרים המקומיים" - איך שגלגל מסתובב לו; וגם - מי פספסה רווח של מאות מיליונים?

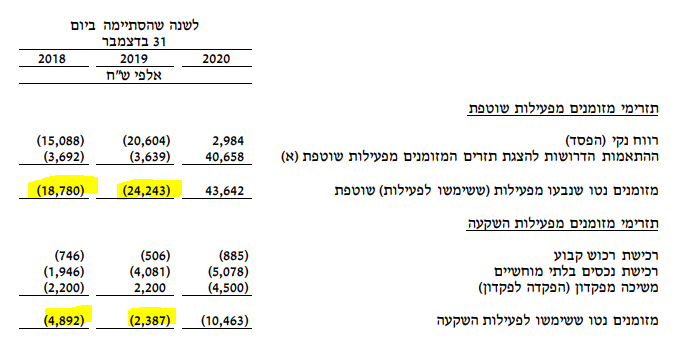

אתמול דיווחה פוקס על השלמת ההנפקה של חברת טרמינללפי שווי של כ-1.3 מיליארד שקל לפני הכסף.במסגרת ההנפקה חלק מבעלי המניות - אחד המייסדים - ניר הורוביץ וכן גם חברה בשליטת אודי אנג'ל ועידן עופר מוכרים חלק מהמניות שלהם בהיקף כולל של כ-176 מיליון שקל. 105 מיליון שקל נוספים הולכים ישירות להשקעה בטרמינל. את ההנפקה הוביל ווליו בייס.פוקס -0.8% , המייסדת ובעלת המניות הגדולה ביותר בטרמינל אינה מוכרת מניות בטרמינל ולאחר ההנפקה היא צפויה להחזיק כ-52% מהחברה, שהונפקה לפי שווי של 1.4 מיליארד שקל אחרי הכסף. כלומר החלק שלה בחברה שווה כ-730 מיליון שקל, מהותי מאוד גם לחברה כמו פוקס ששווה כ-5.3 מיליארד שקל.טרמינל - המריאה בתוך 3.5 שניםחברת טרמינל בעצם הוקמה בסוף 2017, במטרה לעשות סוג של ספין אוף לפעילות האי קומרס של פוקס, כך שהיא תהיה חברה ייעודית בפני עצמה. טרמינל קיבלה את הבלעדיות למכור באי קומרס את כל המותגים של פוקס ואת כל המותגים של המייסד השני - ניר הורוביץ, שלא ידוע על מותגים שהיו ברשותו. כמו כן, התוכנית הייתה גם ליצור מותגים פרטיים של טרמינל.בשביל הפרסום, הכניסו השותפים פוקס וניר הורוביץ (שותף זוטר) את שותפות ההשקעות של רשת מדיה - ערוץ 13, כאשר רשת היתה אמורה לקבל כ-25% מטרמינל בתמורה להתחייבות לתת לחברה שירותי פרסום בשווי של כ-50 מיליון שקל.העלות הקמה ותחזוקת ההון החוזר של האתר הייתה אמורה להסתכם בכ-40 מיליון שקל בחמשת השנים הראשונות- השקעה שהיתה אמורה להתחלק בין השותפים. כאשר החברה "יצאה לדרך" היא הוחזקה בשיעור של 56.25% בידי פוקס, 25% בידי רשת ו-18.75% בידי ניר הורוביץ. כלומר החלק של פוקס בהשקעה בהקמה היה אמור להסתכם בכ-22.5 מיליון שקל. בהמשך חברה בשליטת אודי אנג'ל ועידן עופר רכשה את המניות של רשת.אלא שפוקס לא השקיעה 22.5 מיליון שקל. הראל ויזל פעל חכם. הוא הבין שההוצאה הגדולה ביותר הצפויה היא בפרסום ושיווק ולכן ביקש שותף בתחום, ושהיה חוסך לו את ההשקעה הגדולה. רשת - בטעות שבדיעבד - יצאה מהר מדי מהעסקה, ואנג'ל נכנס והביא כסף. כך שבפועל, עולה מהדוחות של פוקס וטרמינל שההשקעה של פוקס היתה מיליונים בודדים. ומעבר לכך - זו לא היתה השקעה, אלא הלוואה. בנוסף פוקס והשותפים העמידו ערבויות כדי שטרמינל תוכל לקחת הלוואות מהבנקים, אבל במשך השנים 2017 עד 2019, טרמינל שרפה 40 מיליון שקל בלבד (בתזרים השקעות ותזרים מפעילות שוטפת), כך שטרמינל לא באמת צריכה השקעה מפוקס. ב-2020 החברה כבר ייצרה מזומנים. בשורה התחתונה, הראל ויזל לקח רעיון, הכניס לו שותף, השקיע אולי כמה מיליונים בודדים והפך את זה לשווי של 730 מיליון שקל. ויותר חשוב - הביא את טרמינל לעסק מרוויח ששווה 1.4 מיליארד שקל. אגב, בעת ההשקה אמר ויזל בראיוןTV לביזפורטל - אנחנו לא עדיקה, מי זאת עדיקה לעומתנו. אז עדיקה היתה האתר המוביל במכירות באינטרנט, היום זה הפוך - ויזל צדק. טרמינל הפכה לאתר האופנה וההלבשה המוביל בארץ. עדיקה נלחמת על חייה ומגייסת הון כדי לשרוד.השותפים של פוקסביולי רכשו פוקס וניר הורוביץ 5% מטרמינל מהחברה של אודי אנג'ל ועידן עופר בכ-12.5 מיליון שקל, דבר המשקף לטרמינל שווי של 250 מיליון שקל. כלומר רק על ההשקעה הזו, הם עשו תוך שנה בדיוק יותר מ-400%. החלק של פוקס ברכישה היה כ-8.6 מיליון שקל בתמורה ל-3.46% מטרמינל.אז נכון - פוקס לא הביאה כסף לטרמינל, אבל היא "שמה על השולחן" את היכולות שלה ובעיקר בלעדיות על כל פעילות האי קומרס שלה על כל מותגיה - זה שווה לא מעט כסף.התוצאות של טרמינלטרמינל היא חברה צומחת מאוד וגם רווחית. ברבעון הראשון של 2021 הסתכמו הכנסותיה בכ-93.2 מיליון שקל, גידול של 265% בהשוואה להכנסות של 25.5 מיליון שקל ברבעון המקביל אשתקד.הגידול בהכנסות גם חלחל לשורה התחתונה, בה הציגה החברה רווח נקי של כ-7.2 מיליון שקל, זאת אל מול הפסד נקי של 3.1 מיליון שקל ברבעון המקביל אשתקד. אם מסתכלים על תוצאות הרבעון הזה בחישוב שנתי ניתן לראות כי טרמינל הונפקה (לפני הכסף) במכפיל רווח של כ-45 על הרווח הנקי שלה, לא זול - אך צריך לזכור שמדובר בחברת צמיחה.האתגר כעת של טרמינל יהיה להמשיך בקצב צמיחה גבוה גם בסכומים גדולים יותר, כאשר מן הסתם - התפתחות בחברה האם פוקס, תשפיע לחיוב על טרמינל שלה יש בלעדיות על מכירה באינטרנט של מותגי החברה.בלעדיות - עד מתי?הבלעדיות של טרמינל היא אינה על מותגיה של פוקס: פוקס, ללין, שילב וסאקס - אלא על שאר המותגים האחרים שפוקס מייבאת. גם הבלעדיות עליהם צפויה לפוג בעוד 3 שנים, לאחר שלוש השנים הללו המותגים עדיין ימכרו באתר של טרמינל, עם כי לא בבלעדיות ולאחר 6 שהם ימכרו לא בבלעדיות באתר - פוקס לא תהיה חייבת למכור לה יותר.

בשורה התחתונה, הראל ויזל לקח רעיון, הכניס לו שותף, השקיע אולי כמה מיליונים בודדים והפך את זה לשווי של 730 מיליון שקל. ויותר חשוב - הביא את טרמינל לעסק מרוויח ששווה 1.4 מיליארד שקל. אגב, בעת ההשקה אמר ויזל בראיוןTV לביזפורטל - אנחנו לא עדיקה, מי זאת עדיקה לעומתנו. אז עדיקה היתה האתר המוביל במכירות באינטרנט, היום זה הפוך - ויזל צדק. טרמינל הפכה לאתר האופנה וההלבשה המוביל בארץ. עדיקה נלחמת על חייה ומגייסת הון כדי לשרוד.השותפים של פוקסביולי רכשו פוקס וניר הורוביץ 5% מטרמינל מהחברה של אודי אנג'ל ועידן עופר בכ-12.5 מיליון שקל, דבר המשקף לטרמינל שווי של 250 מיליון שקל. כלומר רק על ההשקעה הזו, הם עשו תוך שנה בדיוק יותר מ-400%. החלק של פוקס ברכישה היה כ-8.6 מיליון שקל בתמורה ל-3.46% מטרמינל.אז נכון - פוקס לא הביאה כסף לטרמינל, אבל היא "שמה על השולחן" את היכולות שלה ובעיקר בלעדיות על כל פעילות האי קומרס שלה על כל מותגיה - זה שווה לא מעט כסף.התוצאות של טרמינלטרמינל היא חברה צומחת מאוד וגם רווחית. ברבעון הראשון של 2021 הסתכמו הכנסותיה בכ-93.2 מיליון שקל, גידול של 265% בהשוואה להכנסות של 25.5 מיליון שקל ברבעון המקביל אשתקד.הגידול בהכנסות גם חלחל לשורה התחתונה, בה הציגה החברה רווח נקי של כ-7.2 מיליון שקל, זאת אל מול הפסד נקי של 3.1 מיליון שקל ברבעון המקביל אשתקד. אם מסתכלים על תוצאות הרבעון הזה בחישוב שנתי ניתן לראות כי טרמינל הונפקה (לפני הכסף) במכפיל רווח של כ-45 על הרווח הנקי שלה, לא זול - אך צריך לזכור שמדובר בחברת צמיחה.האתגר כעת של טרמינל יהיה להמשיך בקצב צמיחה גבוה גם בסכומים גדולים יותר, כאשר מן הסתם - התפתחות בחברה האם פוקס, תשפיע לחיוב על טרמינל שלה יש בלעדיות על מכירה באינטרנט של מותגי החברה.בלעדיות - עד מתי?הבלעדיות של טרמינל היא אינה על מותגיה של פוקס: פוקס, ללין, שילב וסאקס - אלא על שאר המותגים האחרים שפוקס מייבאת. גם הבלעדיות עליהם צפויה לפוג בעוד 3 שנים, לאחר שלוש השנים הללו המותגים עדיין ימכרו באתר של טרמינל, עם כי לא בבלעדיות ולאחר 6 שהם ימכרו לא בבלעדיות באתר - פוקס לא תהיה חייבת למכור לה יותר.

- 8.גאון 26/07/2021 18:57הגב לתגובה זותמתינו!

- 7.סומשום 26/07/2021 17:48הגב לתגובה זואבל צריך לדעת לייצר אותו ! שאפו !

- 6.בקיצר 26/07/2021 14:03הגב לתגובה זואריזה יפה השחלה לשוק ההון וכל המרויחים haapy מענין מי קנה לפי 1.4 מכםיל רווח 45

- 5.ישראל לובינסקי 26/07/2021 11:26הגב לתגובה זוהראל ויזל איש העסקים מספר 1 בישראל.כל הכבוד.????????

- 4.קזינו רויאל (ל"ת)תש 26/07/2021 11:23הגב לתגובה זו

- 3.המנכל הטוב בארץ. (ל"ת)אנונימי 26/07/2021 11:05הגב לתגובה זו

- 2.ברכה 26/07/2021 11:01הגב לתגובה זונו עכשיו יש לו צא'נס לתרום לא מעט לטובת הציבור אחרי מופע הבכי והנהי שהטיב לעשות בפרוץ מגפת הקורונה .

- 1.ההשקעה בפוקס הכי משתלמת והיא תעלה הרבה (ל"ת)אלין 26/07/2021 10:58הגב לתגובה זו