תש"י בדרך להיפרד מדליה אנרגיות ולמכור 5% בעד 500 מיליון שקל

8 שנים לאחר ההשקעה הראשונית, שעמדה על כ-100 מיליון שקל, מבקשת תש"י למכור את כלל אחזקותיה (5%) בדליה אנרגיות תמורת 400-500 מיליון שקל; על פי העסקה, שווי השוק של דליה אנרגיות יעמוד על 8-9 מיליארד שקל

קרן תשתיות ישראל (תש"י) עושה צעד נוסף בדרך לפרידה מדליה אנרגיות, אחד מיצרני החשמל הפרטיים הגדולים בישראל, ומבקשת למכור את אחזקתה של 5% בחברה בתמורה לכ-400-500 מיליון שקל. אם המכירה תצא לפועל על פי שווי שוק של דליה שיעמוד על 8-9 מיליארד שקל,לתש"י תעשה רווח של פי 3.5-4 על ההשקעה הראשונית שלה מלפני שמונה שנים, כשרכשה את המניות ממשקי הקיבוצים בכ-100 מיליון שקל בלבד. לשם המכירה, תש"י את שירותי חברת הייעוץ הפיננסי MNS.

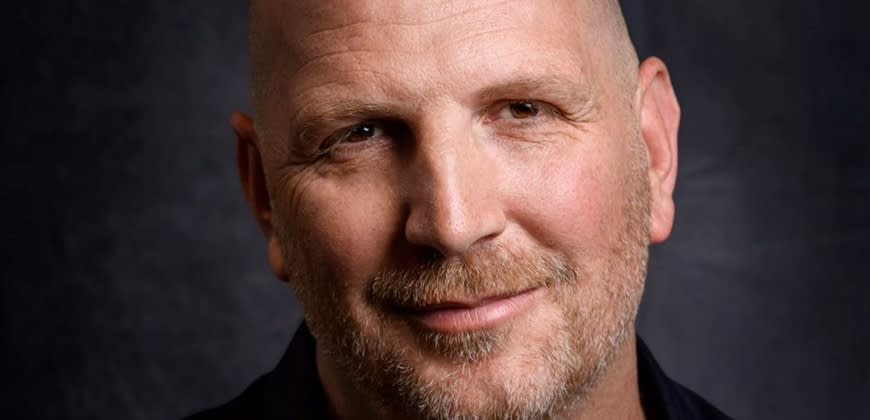

קרן תשתיות ישראל, בניהולו של ירון קסטנבאום ובבעלות קבוצת הראל, ירון קסטנבאום, ועו"ד יהודה רווה, הינה קרן פרייבט אקוויטי המתמחה בחברות בתחום האנרגיה, תחבורה, כבישים, מים, איכות סביבה, לוגיסטיקה, תשתיות דיגיטליות, מתקנים ציבוריים ועוד. הקרן מנהלת כיום כ- 10 מיליארד שקל.

לפני כשבועיים, פרסמנו כי קבוצת אלקטרה, בניהולו של איתמר דויטשר, משלימה שלב נוסף בפיתוח וביסוס צמיחה של פעילותה בתחום התחבורה. היום מדווחת הקבוצה, כי חתמה על הסכם במסגרתו תיכנס תש"י (קרן תשתיות ישראל) כמשקיעה אסטרטגית בפעילות התחבורה של אלקטרה. על פי ההסכם, תרכוש תש"י, בעסקה המורכבת משתי פעימות, כ-33.3% מהחברות אלקטרה אפיקים ואלקטרה מוטורס ("חברות נרכשות") לפי שווי כולל של כ-750 מיליון שקל.

אלקטרה מחזיקה טרום העיסקה ב-51% ממניות החברות הנרכשות ושותפתה, משפחת סלע, מחזיקה ביתרת המניות. בשלב הראשון של העיסקה, תרכוש תש"י כ-16.67% ממניות החברות הנרכשות בתמורה כוללת של כ-125 מיליון שקל, כך שאלקטרה תחזיק לאחר שלב זה בכ-41.67% ממניות אלקטרה אפיקים ואלקטרה מוטורס. בשלב השני תש"י תרכוש כ-16.67% נוספים ממניות החברות הנרכשות תמורת 125 מיליון שקל נוספים. לאחר השלמת שני שלבי העיסקה, יחזיקו כל אחת מבין אלקטרה בע"מ, תש"י ומשפחת סלע בכ-33.33% ממניות החברות הנרכשות.

- הראל תשקיע 50 מיליון ד' בקרן תשתיות תקשורת גלובלית

- אלומה: טמרס טלקום רוכשת פעילות בקפריסין בכ-30 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

אלקטרה מצרפת את קרן תש"י כשותפה באלקטרה אפיקים ומוטורס

דליה אנרגיות, שמנוהלת על ידי עובד דבי, מפעילה תחנת כוח ענקית בהספק של 910 מגה-וואט באתר צפית, ומחזיקה ברוב מניות אשכול אנרגיות כוח, עם קרקע אסטרטגית בצפון אשדוד ותוכניות להקמת תחנות חדשות. לאחרונה חתמה החברה על הסכמי תכנון והקמה לשתי תחנות כוח מתקדמות מסוג H, בהשקעה כוללת של מעל 7 מיליארד שקל, שצפויות להיכנס לפעילות מסחרית עד 2029 ולהבטיח לה תוספות משמעותיות בתעריפי הזמינות.

המהלך הנוכחי של תש"י מצטרף לשורת מימושים מוצלחים: כך למשל, מכירת 23% ממיזם הסיבים האופטיים IBC, שתכניס לה כ-520 מיליון שקל, לאחר השקעה של כ-160 מיליון בלבד, עסקה המשקפת רווח של כ-360 מיליון שקל. גם בעבר ידעה הקרן לממש החזקות בדליה ברווחים מרשימים, ובהם מכירת מניות בכורה תמורת 250 מיליון שקל ב-2015, ומכירת 20% מהחברה בשווי 2.2 מיליארד שקל שנה לאחר מכן.