בוני תיכון עשתה טעות בדוחות, והמנכ"ל יחזיר לחברה 120 א' שקל

בוני תיכון בוני תיכון -0.28% דיווחה לבורסה כי נמצאה טעות המשפיעה על דוחות החברה בין השנים 2020-2024, זאת בעקבות פניה של רשות ני"ע לבדיקת הטיפול החשבונאי בעסקאות מסוג קומבינציית דירות בענף הנדל"ן היזמי, בתחום התחדשות עירונית.

"החברה הגיעה למסקנה כי אופן הטיפול החשבונאי על ידה אינו עולה בקנה אחד עם אופן יישום התקינה החשבונאית בעניין זה", נמסר מהחברה. ההשפעה המצטברת של הטעויות על רווחי החברה לתקופה היא בסך של 5.875 מיליון שקל.

כתוצאה מכך, המנכ"ל עמי פרץ יחזיר לחברה 122 אלף שקל שקיבל כמענק בהתאם לתוצאות, זאת מכיוון שהתוצאות המעודכנות לא עומדות ברף שמזכה אותו במענק.

מנכ"ל בוני תיכון, עמי פרץ; קרדיט: דויד סקורי

מהחברה נמסר: "אנו מצויים בשיח ושיתוף פעולה מלא עם הרשות אשר הנחתה לתקן את האופן בו הציגה החברה פרויקטי קומבינציה בדוחותיה. ההשפעה המצטברת של התיקון על ההון העצמי של החברה ל-30 ביוני 2024 הינה 214 אלף ש״ח ומהווה הפרש לא מהותי של כ-0.1% מההון העצמי. החברה הינה חברה ציבורית הנסחרת בבורסה למעלה מ-30 שנה ותמיד שמרה על שקיפות מלאה ופעלה לפי ההנחיות והתקנים וכך תמשיך״.

- בוני תיכון מקבלת אור ירוק לשתי תוכניות חדשות: 610 דירות במרכז הארץ

- בוני התיכון מקדמת פינוי־בינוי בחולון ובבת ים; למעלה מ־2,500 דירות בדרך

- המלצת המערכת: כל הכותרות 24/7

עוד מסרה החברה כי בעקבות הטעות, מעתה הדוחות יכללו: הפרדה בין ההתחייבות למתן שירותי בניה לבין ההתחייבות הפיננסית בגין תשלומי השכירות לדיירים, הכרה בהכנסות בגין שירותי הבניה ובעלויות בהתאם להתקדמות הפרויקט, והכרה בהוצאות מימון בגין מרכיב המימון המשמעותי בגין התחייבויות אלו.

את הרבעון השלישי סיימה בוני התיכון עם הכנסות של 101.6 מיליון שקל לעומת 87.2 מיליון שקל ברבעון המקביל, עלייה של 16.5%. הרווח הגולמי הסתכם ב-3.7 מיליון שקל (3.6% מההכנסות) לעומת 13.4 מיליון שקל (15% מההכנסות) ברבעון המקביל. החברה רשמה ברבעון הפסד תפעולי של 2.5 מיליון שקל לעומת רווח תפעולי של 7.9 מיליון שקל ברבעון המקביל, כאשר ההפסד הנקי הסתכם ב-10.8 מיליון שקל לעומת רווח של 1.6 מיליון שקל ברבעון המקביל.

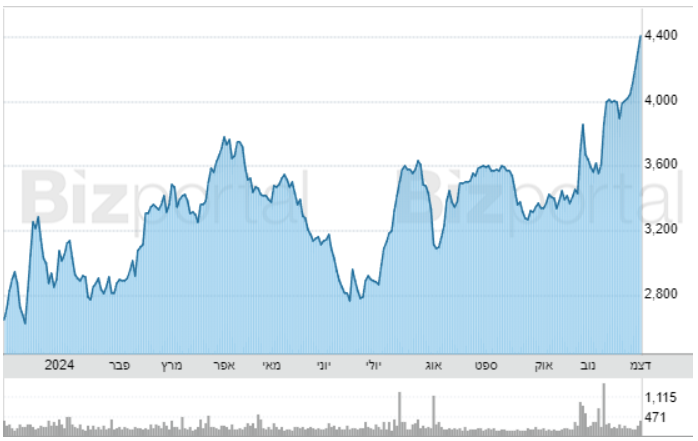

מניית בוני התיכון נסחרת לפי שווי של 692 מיליון שקל אחרי עלייה של 52% מתחילת השנה ושל 65% בשנה האחרונה.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.